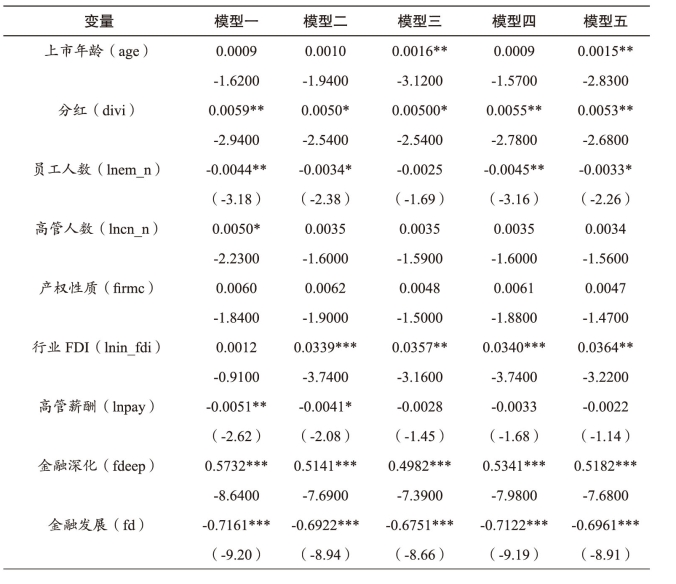

表6-4汇总了2004—2012年中国上市公司5841个样本观测值的随机效应Tobit模型回归分析的结果。数据显示,模型一至模型五的个体效应标准差和随机干扰项标准差均较小,通过对省域和行业的控制,模型的rho值发生了变化,这说明个体效应的波动在不同模型的影响程度不同,会随着省域因素和行业因素的变化对企业资金使用效率产生不同的影响。似然比检验结果表明应该拒绝不存在个体效应的虚无假设,即拒绝混合Tobit模型。对数似然值表明模型一至模型五的拟合优度都较好,其对应的P值显示模型整体上非常显著。其中,第2—6列为各个解释变量系数的估计值及显著性水平。由于考察的视角不同,模型一至模型五的系数及显著性水平存在一定的差异。

表6-4 中国上市公司货资金使用综合效率实证分析结果

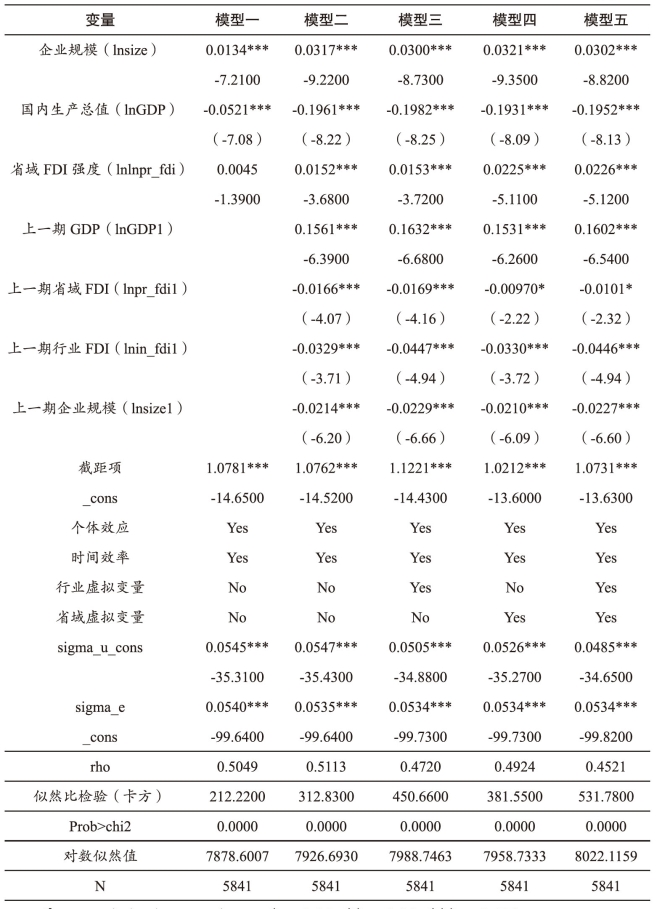

续表6-4

注:t statistics in parentheses;*p<0.05,**p<0.01,***p<0.001。

(一)模型一

表6-4的第2列为模型一的回归分析结果,即当期外部因素和内部因素对企业货币资金使用综合效率的影响。

1.内部因素的影响程度

结果显示,上市年龄(age)的系数不显著,说明企业上市时间的长短与企业的货币资金使用效率没有显著的相关关系。分红(divi)的系数在5%的显著水平上通过检验,但系数较小,这说明实行现金分红的企业的货币资金使用效率略高于不分红企业。员工人数(lnem_n)的系数显著为负,说明企业员工人数的增加对企业的货币资金资金使用效率存在着一定的负效应,企业员工人数的增加将增加企业的工资支出,增加管理费用,有效地控制企业的员工数量,才能提高企业的货币资金使用效率。高管人数(lnch_n)的系数在10%的显著水平下通过检验,说明对于上市公司而言,当期高管人数的增加对企业的货币资金使用效率有一定正向作用,这说明短期内增加企业管理层的规模,企业的人力管理资源将变得更丰富,知识和管理的互补性增强,更利于各职能的合理分工,有利于企业货币资金使用效率的提高。产权性质(firmc)系数不显著,说明国有企业和非国有企业在货币资金使用效率上,没有显著的差异。高管薪酬(lnpay)的系数显著为负,说明企业对管理层运用“薪酬激励”并不能提高上市公司的货币资金使用效率。这是由于中国的高管薪酬的定价标准具有一定的随意性,虽然企业向高管人员支付较高的薪水,但是企业的治理状况并没有得到改善,反而减少了企业的可支配资金,由于高管薪酬的增加,降低了对当期企业货币资金使用效率。企业规模(lnsize)系数显著为正,说明随着企业总资产的增加,企业的货币资金使用效率有所提升,这也说明中国上市公司没有达到最优生产规模,没有规模经济,现阶段企业可以通过适当扩大企业规模来提高企业的货币资金使用效率,与前文DEA模型测度的货币资金规模效率的结论是一致的。

2.外部因素的影响程度(https://www.daowen.com)

金融深化(fdeep)的系数显著为正(0.251),相比较而言,在所有变量中金融深化对企业货币资金使用效率的正向引导作用最大,说明国家的金融深化程度越高,对促进企业货币资金使用效率提升的效果越显著。金融发展(fd)的系数显著为负(-0.716),说明金融发展对企业的货币资金使用效率没有正向作用,反而增加了上市公司货币资金低效运作的情形,尽管这一结论与经济理论相左,但与中国现行的经济体制和上市公司的现状有一定的契合。首先,较高的金融发展程度,意味着银行信贷资金占GDP的比重较高,银行银根宽松,而中国资源配置遵从“政治性主从次序”(Huang,2003),即政府给予国有企业、当地政府给予当地上市公司更多的照顾,结果导致金融市场配置资源的无效率。这种状况下,企业因为“不缺钱”,不但没有提高企业的货币资金使用效率,反而催生了其低效投资的行为。其次,中国资本市场发展较晚,企业的外源融资主要依托银行和证券市场的直接融资,融资渠道较少,导致企业对银行信贷的依赖程度高,一旦银根收紧,企业则面临外源融资困难和资金不足的情况。因此,正是因为中国金融体系对资本配置效率的贡献极为有限,而且国内金融发展水平仍处于较低水平,导致金融发展水平对企业货币资金使用效率具有负效应。国内生产总值(lnGDP)的系数显著为负,说明近10年来中国经济的快速增长对企业货币资金使用效率的改善并没有正向的拉动作用,反而出现“宏观形势一片大好,微观企业举步维艰”的情况,主要原因有二:一方面,尽管中国GDP保持高速增长,但是资本市场的发展速度远低于实体经济的发展速度,且金融业发展对GDP增长的贡献度较低,而企业货币资金使用效率的提高与金融深化具有显著的正相关;另一方面,与本书的样本企业具有一定的关系。649家样本企业中,国有企业有100家,其余均为非国有企业,这与前文分析的金融发展对企业货币资金使用效率有负效应的结论关系相一致。因为尽管中国资本市场的发展为非上市企业的发展提供广大的空间,但是由于中国目前资源配置受政府和地方财政的干预较多,资金分配的“政治性主从次序”较明显,非国有企业在资金分配中处于弱势地位,因此,宏观经济良好对非国有企业资金效率的改善作用非常有限。行业FDI(lnin_fdi)和省域FDI强度(lnpr_fdi)的系数都不显著,说明当期的外商直接投资对企业的货币资金使用效率没有显著的影响。

(二)模型二

相对于模型一,第三列模型二增加了影响企业货币资金使用效率的滞后变量。实证结果显示,部分解释变量的系数和显著水平发生了变化,但系数的符号没有变化。其中,高管人数(lnch_n)的系数变为不显著,说明企业的高管人数增加对其货币资金使用效率没有显著的提高。行业FDI和省域FDI的估计值都有所增加,且显著为正,这说明FDI的增加对上市公司的货币资金使用效率有显著的正效应,因为当期的FDI流入对企业有正向的溢出效应,即随着FDI增加,带来了新的管理和生产技术,也解决了部分企业的外源融资问题,加剧了企业间的竞争程度,使得企业货币资金使用效率有所提高。而上一期的行业FDI和省域FDI的系数都显著为负,这并不代表上一期的FDI导致企业的货币资金使用效率下降,而是由于随着FDI的深入,可能对该行业或者省域的上市公司产生的挤出效应,导致企业的市场占有率下降,融资压力和生存压力增加,对本土企业产生了负面影响。滞后一期的GDP(lnGDPt-1)的系数显著为正,说明上一年的经济形势对企业货币资金使用效率的提高具有显著的正效应,这是由于企业的货币资金留存主要依赖于上一年度企业的盈利状况和对管理层经济形势的预判,当上一年的经济形势较好的时候,企业决策层对企业的发展持积极的态度,做出扩展性投资决策,从而对企业当期的货币资金使用效率具有积极和正向的刺激作用。上一期的企业规模(lnsizet-1)系数显著为负,说明当上一期企业总资产水平存在不合理时,当期的企业货币资金使用效率将会下降。

(三)模型三

在模型二解释变量的基础之上,模型三增加了行业虚拟变量,以考察不同行业间企业货币资金使用效率的平均差异。实证结果显示,回归模型中的主要变量的系数和显著性水平变化不大,但不同行业虚拟变量的系数和显著性水平具有一定差异,这说明不同行业企业的货币资金使用水平存在着一定的差异性(见附表A5)。其中,传播与文化产业类、批发和零售贸易类、信息技术业类上市公司的货币资金使用效率显著低于综合类上市公司;电力煤气及水的生产和供应业、交通运输仓储业上市公司的货币资金使用效率显著高于综合类上市公司,其余行业上市公司与综合类上市公司的货币资金使用效率没有显著差异。

(四)模型四

相对于模型二,模型四增加了省域虚拟变量,以考察不同省域的上市企业间的货币资金使用效率的平均差异。实证结果显示,回归模型中的主要变量的参数估计值和显著性水平变化不大,但不同省域虚拟变量的系数和显著性水平具有一定差异(见附表A6)。其中,福建、甘肃、黑龙江、湖北、吉林、内蒙古、山东、陕西、四川、新疆等省域的货币资金使用的平均技术效率显著高于重庆,其余省、市、区上市公司的货币资金使用效率与重庆的没有显著差异。此外,甘肃、黑龙江、内蒙古、山东、陕西、四川等省域的货币资金综合效率显著高于重庆,这也进一步反映了,经济越发达的省域的上市公司的货币资金使用的综合效率并非越高,企业货币资金使用效率的高低在受到外部因素的影响的同时,其地域自然禀赋和行业特征的影响不容忽视。

(五)模型五

模型五则在模型二的基础上,同时加入了行业虚拟变量和省域虚拟变量,以分析不同的省域及行业对上市公司货币资金使用效率的影响。实证结果显示,回归模型中的主要变量、行业虚拟变量和省域虚拟变量的系数和显著性水平与模型三和模型四的差异不大,这进一步说明了,不同的行业和不同的省域对上市公司的货币资金使用效率具有一定的影响。

对比模型一至模型五的对数似然值,结果显示模型五的拟合优度更好,上市公司的货币资金使用效率影响因素对其综合效率的解释更为合理。因此,概括而言,企业的上市年龄、分红、行业FDI、省域FDI强度、金融深化、企业规模和滞后一期的GDP对上市公司货币资金使用效率有正向的促进作用;员工人数、金融发展、GDP、滞后一期的行业FDI、滞后一期的省域FDI和滞后一期的企业规模对上市公司货币资金使用效率具有负效应;而高管人数、高管薪酬、产权性质对上市公司货币资金使用效率无显著的提升和抑制作用。对于企业自身而言,控制员工规模、适时扩大企业规模、提高公司治理水平、合理协调和配置可利用资源有助于从本质上提高其资金使用效率;对于国家监管层和制度制定者而言,合理引进外资、加强金融深化、合理分配社会资源、优化资本市场配置效率、正确引导金融市场的发展、注意不同区域经济的协调发展以及行业间的经营特质,为企业的货币资金使用效率的提升营造良好的外部环境和制度环境。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。