基于前文介绍的Malmquist指数法研究体系及原理,接下来在可变规模报酬假设下,利用Deap 2.1软件测度2004—2012年中国沪深A股市场861家上市企业货币资金使用效率的变化趋势,其投入产出指标、数据及样本企业和第三章一致,在此不再赘述。图5-2为2004—2012年样本企业货币资金使用效率变化程度的年平均值。

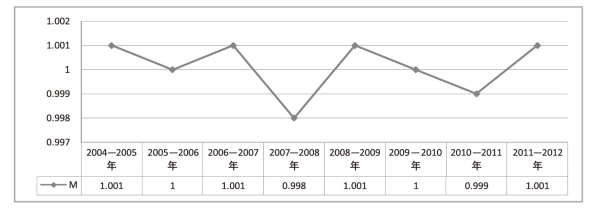

图5-2 2004—2012年中国上市公司Malmquist指数均值

图5-2显示,研究区间内,中国上市公司的货币资金使用效率的波动较小,几乎都是围绕M=1呈微弱的上下波动趋势。其中,2004—2005年上市公司的平均M值略大于1,说明2005年全国资金的平均使用效率高于2004年的平均使用效率。2005—2006年M值等于1,说明2006年相对于2005年的企业平均资金使用效率没有改善。2007—2008年中国上市公司平均M值小于1,说明2008年上市公司货币资金使用效率整体水平比2007年的有所下降。可见,由2007年底美国次贷危机引发的全球金融危机,对中国上市公司的货币资金使用效率具有一定的冲击,尤其是拥有海外业务的上市公司,由于金融危机的冲击,海外业务量缩水,企业呆账增多,运营成本加大,导致企业的资金效率下降。此外,也是由于金融危机的影响,国内外企业都持有“现金为王”的理念,增加了货币资金的持有量,这也降低了企业的资金使用效率。2008—2009年M值略大于1,说明2009年企业的平均货币资金使用效率高于2008年,也表明2008年国际金融危机后,中国政府采取的刺激经济发展的一系列措施具有一定的市场推动作用,对企业的货币资金使用起到了正向的引导作用。此外,也正是由于外部经济的不景气,企业更加注重自身经营能力的提升,促进了企业资金使用效率的提高。2009—2010年上市公司的M值为1,2010—2011年,上市公司的平均效率出现了微弱的下降(M=0.999),2011—2012年有微弱的提高。在Malmquist指数的整体变化趋势上,中国上市公司2004—2012年间M值呈现一定的波动状态,说明不同年度上市公司货币资金使用效率的变动幅度有所差异,但并未呈现激增突降的情况,说明平均而言,上市公司的资金管理和运用水平较为平稳。虽然年度均值是对全要素生产率简单算术平均的结果,没有考虑到各企业所占的市场份额及其所应占有的权重,但也可以充分说明中国上市公司呈现积极发展的态势,企业的货币资金使用效率得到了不断提升。(https://www.daowen.com)

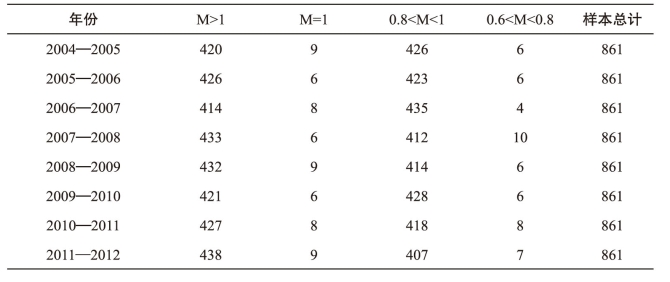

表5-2汇总了2004—2012年样本企业货币资金使用效率变化的M值的分布特征。数据显示,861家样本企业中,M=1和0.6<M<0.8的样本企业数量较少,说明货币资金使用效率处于停滞和急速下降的企业较少,近50%左右的企业货币资金使用效率呈上升趋势,另有50%左右的企业处于效率下降的状态。

表5-2 2004—2012年中国上市公司Malmquist指数分布特征

数据显示,2006—2007年资金使用效率增加的企业数量最少(为414家),2007—2008年数量有所上升,达到了433家,意味着有更多的企业的货币资金使用效率得到了改进[7]。对比图5-2,2007—2008年全国的货币资金使用效率的M值略小于1,而表5-2显示同年度技术效率提高的企业数量多于技术效率下降的企业数量,这说明效率下降的企业的降幅大于效率上升企业的增幅。整体而言,M>1的企业数量的变化与0.8<M<1的企业数量变化正好相反,尽管它们的变化趋势相反,却表达了同一个经济含义,即在效率增加的年度,M>1的企业数量增加,0.8<M<1的企业数量也在减少,说明在该年度上市公司平均资金使用效率呈向上的趋势。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。