由前文可知,DEA-CRS模型测度的企业货币资金使用效率的综合效率(TECRS)可以分解为纯技术效率(TEVRS)和规模效率(SE)的乘积。理论而言,决策单元的纯技术效率反映的是在最优规模时,一定投入要素的生产效率;规模效率反映的是实际规模与最优生产规模的差距;综合技术效率是指产业结构能否符合总体要求(综合效应),并使之发挥最大的经济和社会效益。规模效率是指产业结构通过优化配置对产出单元所发生作用的大小。因此,若TECRS=1,则说明该企业的货币资金的投入产出是综合有效的,即同时技术有效和规模有效;企业的货币资金使用纯技术效率TEVRS=1,表示在目前的技术水平上,企业投入的货币资金是使用有效的,未能达到综合有效的根本原因在于货币资金的规模无效,此时的改革的重点在于如何更好地发挥其规模效益。

(一)货币资金使用效率分解

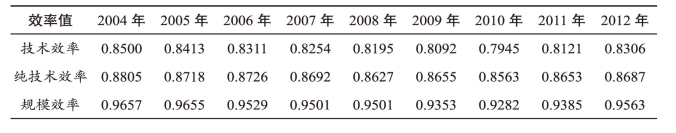

运用EMS软件计算得出2004—2012年中国沪深A市场861家样本企业的货币资金使用的纯技术效率(TEVRS)和规模效率(SE),样本企业历年的平均效率水平见表4-5。运用DEA-VRS模型计算出来的效率同样只能对同一有效前沿面内的考察单元进行比较,企业的规模效率(SE)同理。因此,本章的考察对象为同一财务年度的不同企业间的货币资金使用纯技术效率值和规模效率值,以及该财务年度上市公司货币资金使用纯技术效率及规模效率的平均水平。

表4-5 2004—2012年中国上市公司货币资金使用效率分解均值

表4-5为2004—2012年中国上市公司TECRS效率分解后的企业的纯技术效率(TEVRS)和规模效率(SE)均值。数据显示,上市公司的货币资金使用纯技术效率均值在(0.86,0.88)区间内,说明中国上市公司的货币资金使用纯技术效率偏低,大部分企业的货币资金管理和应用技术较低。企业货币资金使用的规模效率均值均在0.90以上,尽管企业的规模效率处于非优状态,但是整体距离前沿面非常近,说明企业货币资金的实际规模与最优生产规模的差距并不大,已经非常接近最优生产规模了。中国上市公司货币资金使用综合效率偏低是因为上市公司的纯技术效率和规模效率都处于无效状态,而企业的纯技术效率偏低是企业货币资金使用综合效率偏低的主要原因。这也说明,目前中国上市公司的货币资金使用效率的提高主要依托于企业的资金规模效率,而非企业自身管理能力的提高。

(二)货币资金使用纯技术效率分析

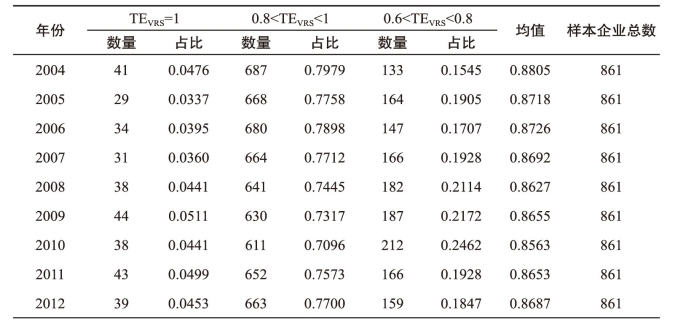

由前文可知,DEA-CRS模型的前提假设是企业规模报酬不变,但是只有当所有企业都以最优规模运作时,规模报酬不变的假设才是合理的。但现实社会中,由于不完全竞争、财政预算和政策法规的约束等外部限制条件,可能导致企业不能以最优规模运行。对于上市公司而言,短期内企业的货币资金持有量不能改变,因此,使用DEA-CRS模型符合现实情况。但是长期而言,企业的货币资金的持有量是可以改变的,使用DEA-VRS模型测度企业的货币资金使用效率,对探讨企业的可持续发展,有较强的指导作用,这是因为DEA-VRS模型是无效率企业只与规模大小相似的标杆企业为标准进行比较的。表4-6展示了样本企业2004—2012年货币资金使用的纯技术效率的分布情况。

表4-6 2004—2012年中国上市公司货币资金使用纯技术效率值分布

对比表4-3与表4-6显示,DEA-VRS模型测度的企业货币资金使用效率为优的企业数量明显多于DEA-CRS模型的测度结果,此外,0.8<TEVRS<1企业的数量也显著高于0.8<TECRS<1企业的数量,而0.6<TEVRS<0.8的数量小于0.6<TECRS<0.8的数量。这说明当剔除了规模效率对企业货币资金使用综合效率的影响后,企业的整体效率有所提高,因此,从企业的长远发展来看,适当的调整货币资金的持有量,更有利于企业的高效运行。这同时也说明了企业的规模效率是一个企业资金使用效率综合体现的重要因素,对于企业的可持续发展而言,企业应该掌握好市场动向,及时调整企业的资金规模。

(三)货币资金使用规模效率分析

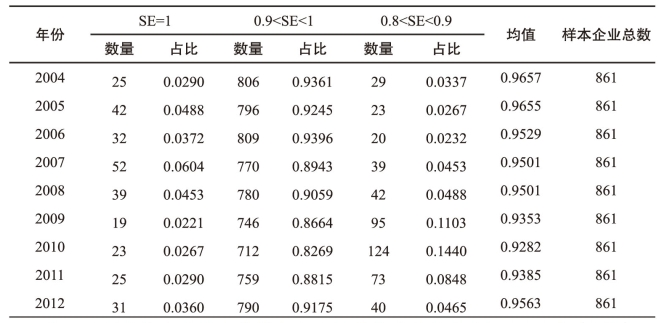

由前文可知,尽管中国上市公司货币资金使用规模效率处于非优状态,但中国上市公司的综合效率的提升主要依托于企业资金持有规模,表4-7展示了样本企业2004—2012年货币资金使用的规模效率的分布情况。

表4-7 2004—2012年中国上市公司货币资金使用规模效率值分布

(www.daowen.com)

(www.daowen.com)

注:以下年份出现了少量样本企业规模效率值低于0.8:2004年(1家)、2009年(1家)、2010年(2家)、2011年(4家)。

表4-7显示,中国上市公司规模效率为优的企业占比较低,仅为总样本的2%—6%,2009年开始规模效率为优的样本企业数量最低,可见美国次贷危机之后,企业资金收紧,直接打破了中国上市企业原有的资金持有规模庞大的经营格局,依托资金持有量维持规模效率的经营特征得以印证。2004—2008年近90%的上市公司资金规模效率处于0.9—1.0,说明绝大部分企业接近效率前沿面,而2009年和2010年数量出现较为明显的减少,而规模效率在(0.8,0.9)区间的企业数量明显增加,可见这些年份间,企业的规模效率有较为明显的下降,直至2012年上市公司的规模效率值分布状况逐步回到次贷危机前的状况。

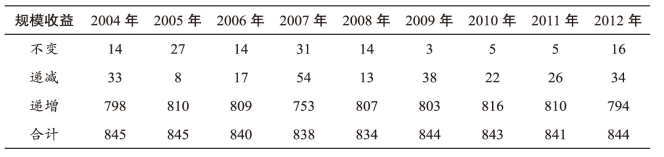

企业的规模效率值只能说明企业实际规模与最优生产规模的差距,但是企业需要减少还是扩大规模需要进一步计算。表4-8汇总了资金使用综合效率非优企业的资金使用规模效益的分布情况。

表4-8 2004—2012年非优企业规模收益变化趋势

表4-8显示,2004—2012年规模效率无效的企业中,有90%以上都处于规模效益递增状态,然而表3-1显示,中国上市公司的货币资金持有量普遍偏高,为什么企业的资金规模效率处于递增状态呢?企业需要进一步增加资金投入量,可以获得更高比率的产出,那么扩大企业的资金持有规模,可以提高资金效率吗?企业的货币资金使用包含了经营支出、投资支出和筹资支出,很多学者都指出中国上市公司的资金投资效率偏低,即存在过度投资或者投资不足(张中华和王治,2006;李焰等,2011),本章测度的货币资金使用的规模效率现状,与学者们的实证结果是一致的。结果显示,90%的上市公司处于规模效益递增状态,说明这些企业货币资金使用的实际规模与最优生产规模具有一定的差距,即尽管中国上市公司普遍存在高额持有的现象,但货币资金使用的规模效率偏低,说明企业处于投资不足或者过度投资状态,无论是出于预防动机还是高层对企业资金的侵占,企业的货币资金规模现状与最优持有都存在一定的差距。因此,对于过度投资的企业,应该提高企业的投资支出效率,在增加营业机构和扩大企业规模的同时,提高企业的资金回报;对于投资不足的企业,应该抓住市场机会,增加营业机构,扩大企业的规模,从而获得更高的效益。

相比较而言,那些处于规模效率递减的企业,应该减少企业的货币资金持有规模,减少投资支出,放缓规模扩张的步伐,不能盲目地扩大规模抢占市场份额,而是要制定合理发展战略,适度控制发展规模,在扩大规模的同时提高资产质量、稳健配置资源,使得规模的扩张能够带来相匹配的效益回报。

因此,提高企业的综合效率,首先需要提高企业的货币资金使用的纯技术效率,其次对企业的规模效率也应该有所关注,大型上市公司不能盲目地扩大规模以追求规模收益,新兴企业则应当利用自身管理优势,稳健经营,有效利用现有规模,使得投入的资源能够获得更大的产出或者扩大经营规模。随着中国市场经济的日趋成熟和市场竞争的日益激烈,中国企业盲目扩大经营规模、增加经营机构抢占市场份额的传统经营方式将会淘汰。随着中国市场经济的对外开放,市场潜力的不断挖掘,中国上市企业在稳健配置资源的同时,应该适当地拓宽其经营范围,增加营业网点,提升市场占有率,获得更高的规模经济收益,从整体上提升企业的货币资金使用效率。

【注释】

[1] λ=1基本保证了一个无效率企业只是以规模大小相似的标杆企业为标准进行比较,即与DEA前沿面的观测企业投影点的凸性相结合。

λ=1基本保证了一个无效率企业只是以规模大小相似的标杆企业为标准进行比较,即与DEA前沿面的观测企业投影点的凸性相结合。

[2]1999年6月1日,财政部、国家经济贸易委员会、人事部和国家发展计划委员会(以下简称四部委)联合发布了《国有资本金效绩评价规则》和《国有资本金效绩评价操作细则》。

[3]2002年2月22日,财政部、国家经济贸易委员会、中共中央企业工作委员会、劳动和社会保障部和国家发展计划委员会对《国有资本金效绩评价操作细则》进行了重新修订,制定了《企业效绩评价操作细则(修订)》。

[4]魏权龄(1989)、肖渡等(1995)、Pastor(1999)等,分别对此做过证明,他们认为DEA有效性与输入输出数据的量纲选择无关。

[5]效率值(如TECRS、TEVRS、PTE、SE)为1,则说明企业效率为优,落在效率前沿面(线)上,是其他非效率(即效率值小于1,亦称为非优或非有效)企业的标杆。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。