在应用DEA-CRS模型进行有效性测度时,如果企业综合效率值为1(TECRS=1),说明企业的投入与产出处于有效状态,否则即为无效。但是,无效企业之间的优劣性无法简单地从评价值的大小进行排序对比分析。为了克服上述缺陷,本书在应用DEA-CRS模型测度相对效率时,做出以下改进:首先,对所有企业技术效率进行第1次评价;然后,剔除有效的企业,对其余无效即没有达到生产前沿面的企业进行第2次评价。如此重复进行,当所剩余企业均无效或有效时停止。其中,第1次评价值为1的企业称为第1级有效,第2次评价值为1的企业称为第2级有效,……,其余以此类推,就可以得到DEA分级有效评价结果。由于篇幅的限制,本章只对样本企业进行3级评价测度,表4-4为2004—2012年861家上市公司的3级有效样本企业的数量变化情况。

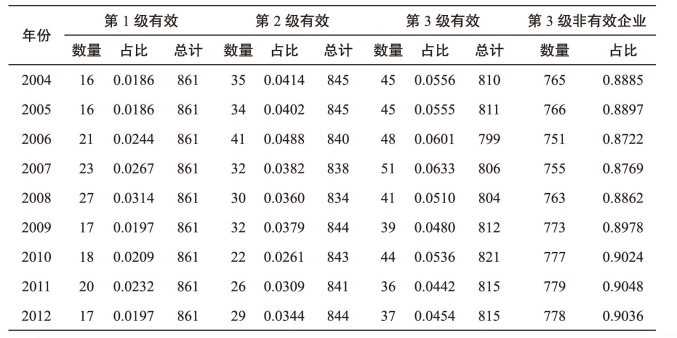

表4-4 2004—2012年中国上市公司综合效率分级评价结果

(www.daowen.com)

(www.daowen.com)

注:研究区间内,各分级评价的详细分布情况见附表A3。

表4-4数据显示,剔除第1次有效企业之后,第2级有效企业的数量有所增加;剔除第2次有效企业之后,第3级有效企业的数量也显著增加,但是中国上市公司的货币资金使用综合效率为优的企业数量仍然不到90%。表4-4最后一列为剔除第1级、第2级和第3级有效企业数量之后,非有效企业数量占总样本(861家)的比重(均在88%以上),说明尽管经过3级有效性剔除之后,中国上市公司货币资金使用综合效率的测度结果仍为普遍低效运行,这与整体样本DEA-CRS效率的结论是一致的。此外,第1级、第2级、第3级有效企业数量变化的时间特征有一定的相似度,以2008年为时间拐点,非效率企业的数量逐年攀升(最高达90.48%),其中,第1级有效企业数量显著减少,第2级和第3级有效企业数量波动递减。这也进一步验证了DEA-CRS模型的评价结果具有一定的可靠性。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。