【摘要】:在爱尔兰荷兰夹心三明治中,海外的税制主要涉及的是所得税,以及预扣税。本土企业对全球的收入赋有纳税义务,然而,非本土企业仅需要缴纳企业所得税以及针对特定几项预扣税。根据爱尔兰法律,如果一家爱尔兰公司的管理权以及控制权都不在本国的情况下,本身将会被识别为非本土企业。

在爱尔兰荷兰夹心三明治中,海外的税制主要涉及的是所得税,以及预扣税。目前欧盟委员会主要承担的职责包含成员国的管理以及功能,但对成员国境内的税收指定采用不干涉原则(见表4.3)。

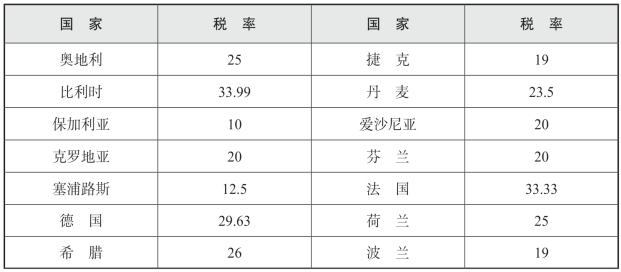

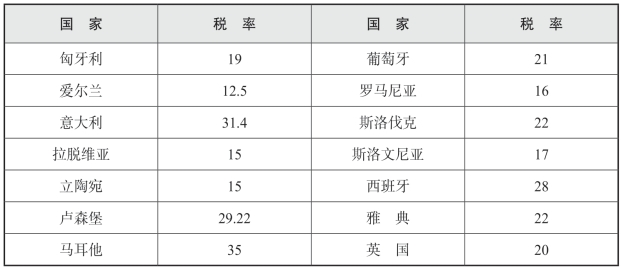

表4.3 欧盟成员国所得税税率 单位:%

续 表

资料来源:2015毕马威全球税率调查。(www.daowen.com)

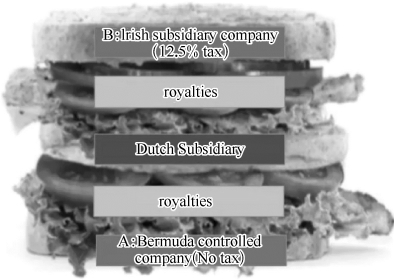

爱尔兰对在公司税收制度主要会分两大类,即本土企业以及非本土企业(residential companies and non-residential companies)。本土企业对全球的收入赋有纳税义务,然而,非本土企业仅需要缴纳企业所得税以及针对特定几项预扣税。根据爱尔兰法律,如果一家爱尔兰公司的管理权以及控制权都不在本国的情况下,本身将会被识别为非本土企业。因此如果一家爱尔兰的公司主要控股机构都设立在如百慕大、开曼等加勒比海的离岸免税天堂国家中,本身将会被归纳为离岸纳税公司。因此爱尔兰公司仅需缴纳如表4.3所显示的12.5%的企业所得税(见图4.2)。然而需要指出一个常见的误解,那就是该税率只适用于“交易收入”(trading income)上。所谓交易收入指的是企业所有利润产生于境外交易,如产品销售等。如果利润产生于“消极收入”(passive income)。如境外土地交易、采矿、石油开采等,则需要缴纳25%的税,可是有个例外,那就是利息、租金,以及版税将不会被定义为消极收入。

图4.2 双层爱尔兰荷兰夹心三明治图示

资料来源:作者整理。

另外,如果两家爱尔兰之间公司直接进行收入转移,那将会涉及预扣税的征收,但如果这些收入来源于签署双边协议的欧盟成员国(如荷兰),那么预扣税即可被豁免。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。

有关中国家族办公室管理前沿的文章