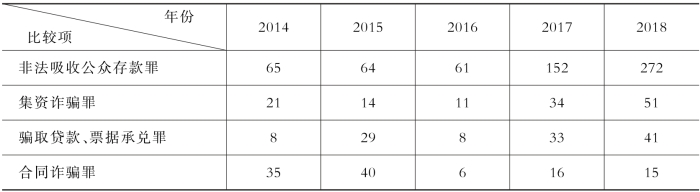

随着转型期中国经济结构变迁和社会矛盾的集中凸显,企业家涉嫌刑事不合规的现象越来越多。融资犯罪主要包括5种类型,其中非法吸收公众存款罪占比最大。以2014年以来为例,2014—2016年数据稳定在60~65件,2016年后上升速度加快,2018年又飙升为272件(见表7-1)。这反映了经济社会发展的现实背景,进入攻坚期的中小企业出现了“融资难”情况。因此,一旦企业家融资方式出现问题,较易触犯非法吸收公众存款罪。此外,集资诈骗罪在近年来的分布趋势超过了合同诈骗罪,也从另一侧面说明了当下资本市场面临的现状和问题。

表7-1 融资类犯罪分布状态

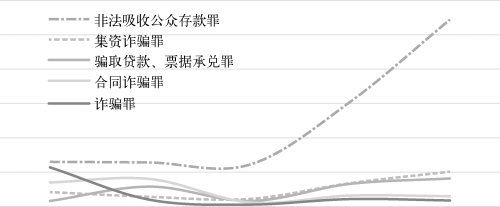

非法吸收公众存款罪和集资诈骗罪的年度分布变化,在一定程度上反映了现实经济和社会背景,该结果无疑是当下民企“融资难”的脚注(见图7-1)。民企融资难的第一个表现是,合法、合规的融资渠道十分有限。中国的民企整体规模较小,中小企业居多;同时,证券市场、金融市场上的一些制度性门槛设立,使得民企通过上市、发行债券以及商业银行贷款等方式融资的渠道极为有限。民企融资难的第二个表现是,民间融资的法律风险高。由于可资利用的正规融资渠道有限,民企被迫更多采用民间借贷的方式融资。(www.daowen.com)

图7-1 融资犯罪变化曲线

在金融创新领域,大的P2P等新型融资平台的出现,包括某些担保公司、财富管理公司等,以担保或资产管理的名义,实质上从事借款、放贷、股权融资等“类金融”业务,游离于合法与非法之间,导致法律风险大量存在,已有相当一部分平台负责人以非法吸收公众存款罪被刑事立案调查。产生这一现象的原因,一方面,相应的立法滞后。缺少明确规定,抑或虽有规定,但界限不明、规则模糊、理解歧义等;另一方面,在类金融衍生业务上的经验和人才匮乏,导致立法和监管缺乏指引。同时,“两高”为了弥补立法方面的滞后和不足,又将不少司法解释扩大解释,把不少行为升格为犯罪,使得罪与非罪的界限不明确,法律风险的预见性较差。[24]

另外,企业家也较易涉嫌挪用资金罪和侵占罪。特别在家族式企业,企业家支配资源相对随意,比如,侵占企业资金划入个人账号或关联企业,以及未经其他股东同意对外斥借等。其中,控股股东尤其实际控制人由于管控和支配企业,资产挪用或侵占条件便利,企业和个人资产被混同起来。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。