(一)政策不确定性的操控性计量

不确定性本身很难计量,因为不确定性是人们对未知或不可知因素的一种心理感知,无法直接观察。不过心理因素会影响人们的决策行为,从而在一定程度上可以从人们的决策结果来推测其对不确定性的感知程度。现有大量研究更是发现,常用的一些衡量不确定性的间接替代指标服从四个程式化的事实:宏观不确定性指标表现出反周期的特征,[1]微观不确定性指标表现出反周期的特征,微观高阶矩指标表现出并非周期性的特征,发展中国家的不确定性程度更高。根据这些程式化事实,可以作为寻找政策不确定性替代指标的依据。

我国政策因素对资本市场的影响很强,也因为如此,很长时间以来我国的资本市场都被称为“政策市”。人们对政策不确定性的感知最终将通过股价的某些变化反映出来。一个典型表现是政策不确定性越高股价波动越大,而且股价波动的变化也可以反映投资者修正预期的频率,因而通常作为衡量投资者不确定主观感受的替代指标,并且股价波动可以捕捉政策影响的各个方面的信息,是投资者总体预期的综合。该指标在很多研究中得到应用(Bloom等,2009)。但是股价波动是已经实现的数据,用于衡量带有预期性质的政策不确定性还是具有较大的“噪音”。因此本书进一步参考已有文献的做法,在股价波动的基础上进行如下处理,并作为本书政策不确定性指标的计量。

第一,一个企业的负债状况非常影响其盈利状况的稳定性,并且会进一步影响股价波动。为了控制企业财务风险对股价波动的影响,借鉴Leahy和Whited(1996)的经典研究,使用产权比例对股票日回报波动率进行标准化处理,并作为政策不确定性的替代指标。

第二,由于各行业在信息和政策影响方面的异质性,可能导致股价波动存在差异。因此借鉴申慧慧等(2012)的研究,对股价波动进行行业中位数调整。使用经行业中位数调整的股价波动作为政策不确定性的替代指标进行稳健性检验。

第三,借鉴Bo等(2002)的研究,在使用年数据的情况下,对股价波动进行一阶自回归[2],获得对股价波动未预期的部分。然后再剔除衡量公司经营状况的营业收入增长率以及现金流状况等,以回归残差作为政策不确定性的替代指标进行稳健性检验。

无论如何,使用替代指标衡量政策不确定性总是难以完全消除“噪音”影响,因而本书在后续实证研究中通过样本选择、样本期间选择以及截面差异检验等尽量使我们的结论更加干净。

(二)投资者情绪的操控性计量

公司层面投资者情绪通常采用替代指标的方式进行计量。现有文献中主要使用的情绪替代指标包括市账比(Dong等,2007),动量指标(Jegadeesh等,1993)、市盈率(刘端等,2006),托宾Q(Baker等,2003)以及年均日换手率(李捷瑜等,2006)等。不同的情绪替代指标可能只是从某一方面衡量了市场中的投资者情绪,这些单个指标除了可以作为情绪的替代指标以外,还可以用来衡量公司的基本面因素以及投资机会。为了剔除指标中包含的非情绪因素,我们首先借鉴Goyal和Yamada(2004)以及张戈和王美今(2007)分解托宾Q的方法,将这些替代指标与表示公司基本面信息和投资机会的变量进行回归,比如营业利润增长率(Growth)、净资产收益率(Roe)、股票回报率(Return)、负债权益比率(Lev)以及公司规模(Size),具体如式(1)所示。

Ei,t=β0+β1Growthi,t+β2Roei,t+β3Returni,t+β4Levi,t+β5Sizei,t+ui+ut+εi,t(1)

其中E分别表示市账比(M/B)、动量(Mom)、托宾Q(Q)、年均日换手率(Turnover)以及市盈率(Pe)五个情绪源替代指标。(1)式的回归残差即为剔除基本面因素和成长机会后的单个情绪替代指标。(www.daowen.com)

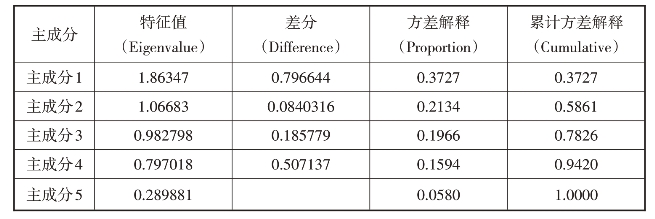

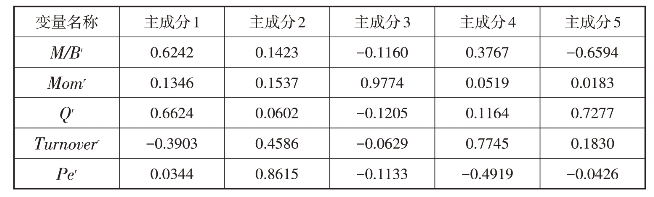

然后我们借鉴Baker和Wurgler(2006)以及易志高和茅宁(2009)的思路,将上述回归得到的五个标准化的残差序列进行主成分分析,构建一个情绪综合指标。为了消除量纲影响,我们将残差进行了标准化处理。标准化的残差的主成分分析相关矩阵特征值以及特征向量表见表5.1和表5.2。

表5.1 主成分分析相关矩阵特征值

资料来源:作者整理。

表5.2 特征向量表

注:上标r表示这些指标为源指标的回归残差。

资料来源:作者整理。

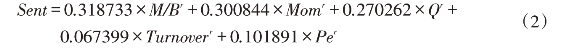

在构建情绪综合指标时,遵循累计方差贡献率达到85%为标准选择前四个主成分,以方差贡献率占累计方差贡献率的百分比加权构建情绪综合指标(Sent)。前四个主成分的累计方差贡献率为94.2%,说明我们构建的情绪综合指标信息损失不多。最终得到公司层面表征投资者情绪的综合指标(Sent),具体如式(2)所示:

(三)企业投资的操控性计量

本书主要基于固定资产投资水平衡量企业投资支出。现有研究主要有两种方式对固定资产投资水平进行计量。一种方式以资产负债表中固定资产的年变化值除以前一期总资产标准化来衡量投资水平(童盼等,2005)。这种衡量方式计算的投资支出包含很多负值,有的研究明确将这些负值剔除以后作为投资水平的衡量(Grundy等,2009),但是很多研究没有说明对这些负值的处理。基于这种方式计算出来的负值可能是由于固定资产的衡量范围发生了变化,并不真正代表企业投资水平的减少。另外一种方式以现金流量表中构建固定资产、无形资产和其他资产所支付的现金除以总资产标准化作为投资水平的衡量(辛清泉等,2007),这种方式计量的是企业实际发生的资本支出金额。为了保持数据的精确性,本书也采用该种方式计量企业资本支出水平。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。