企业要进行正常的生产经营活动,就必须购买和储备一定种类和数量的材料。在材料采购过程中,一方面是企业从供应单位购进各种材料物资,另一方面是企业要支付材料的买价、税金和各种采购费用,并与供货单位发生货款结算关系。这里所指的材料一般称为原材料。原材料是指企业在生产过程中经过加工改变其形态或性质并构成产品主要实体的各种原料和外购半成品,以及不构成产品实体但有助于产品形成的辅助材料,包括原材料及主要材料、辅助材料、外购半成品、修理用备件、包装材料、燃料等。

(一)材料的采购成本

材料的采购成本是指企业物资从采购到入库前所发生的全部支出,一般由买价和采购费用组成。其中,材料买价,是指材料供货单位的发票价格。采购费用是指企业在采购材料过程中所发生的各项费用,包括材料的运杂费(运输费、装卸费、包装费、保险费等)、仓储费、运输途中的合理损耗、入库前的挑选整理费等。

采购费用中能分清是某种材料负担的,可以直接计入该种材料的采购成本;

企业于同一地点同时购入两种或两种以上的材料所发生的运杂费等各项采购费用,如在发生时不能分清各种材料应负担的费用额,为了准确计算各种材料的采购成本,应采用一定的分配方法,按一定的分配标准在所采购的各种材料之间进行分配。

常用的分配标准有材料的买价和所采购的材料的重量或体积的比例。一般情况下,当材料的计量单位一致时,采用重量标准进行分配;当材料的计量单位不一致时,则采用材料的买价标准进行费用的分配。

采购费用的分配,计算过程如下:

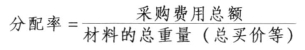

(1)计算分配率。公式如下:

(2)计算各材料应分配的采购费用。公式如下:

各材料应分配的采购费用=该种材料的重量(买价等)×分配率

【例题5-17】某公司购入一批材料,其中甲材料40千克,单价1000元,增值税率16%,增值税6400元;购入乙材料60千克,单价500元,增值税率16%,增值税4800元。取得的运输行业增值税专用发票上注明运输费2000元,增值税率10%,增值税200元,运费由两种材料共同负担。计算甲、乙的采购成本和单位成本(按材料的重量进行分配)。

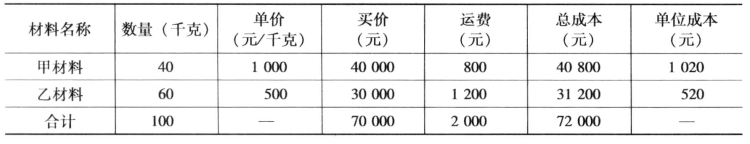

【案例解析】甲、乙两种材料的买价可以直接计入材料的采购成本。但运费2000元需要在两种材料之间进行分配。计算如下:

采购费用分配率=2000/(40+60)=20(元/千克)

甲材料应分配的运费=40×20=800(元)

乙材料应分配的运费=60×20=1200(元)

甲、乙两种材料的采购成本计算如表5-1所示。

表5-1 采购成本计算表

甲材料的采购成本=40×1000+800=40800(元)

乙材料的采购成本=60×500+1200=31200(元)

甲材料的单位成本=40800÷40=1020(元)

乙材料的单位成本=31200÷60=520(元/千克)

(二)账户设置

1.“在途物资”账户

性质:该账户属于资产类账户。

用途:核算企业采用实际成本进行材料日常核算时,材料已采购但尚未到达或验收入库的材料采购成本。企业外购材料的采购成本,包括购买价款、相关税费、运输费、装卸费、保险费以及其他可归属于存货采购成本的费用。

结构:借方登记材料的采购成本;贷方登记已验收入库的材料采购成本。期末余额一般在借方,表示尚未运达企业或已运达企业但尚未入库的在途材料的实际成本。

明细账的设置:该账户可按供应单位和物资品种设置明细账。

此外,在材料采购业务核算中,如果库存材料的日常核算采用计划成本计价时,可不设置“在途物资”科目,而设置“材料采购”和“材料成本差异”科目。

2.“原材料”账户

性质:该账户属于资产类账户。

用途:核算企业库存原材料的收入、发出、结存情况。包括原料及主要材料、辅助材料、外购半成品(外购件)、修理用备件(备品备件)、包装材料、燃料等。

结构:其借方登记已验收入库材料的实际成本;贷方登记发出材料的实际成本,期末余额一般在借方,表示各种库存材料的实际成本。

明细账的设置:该账户应按原材料的类别、品种和规格分别设置明细分类账。

3.“应付账款”账户

性质:该账户属于负债类账户。

用途:用来核算企业因购买材料、商品和接受劳务供应而应支付给供应单位的款项。

结构:该账户借方登记应付账款的偿还数,贷方登记应付未付款项的数额。期末余额一般在贷方,反映企业尚未支付的应付账款余额。

明细账的设置:该账户按供应单位设置明细账进行明细核算。

4.“应付票据”账户

性质:该账户属于负债类账户。

用途:用来核算企业因购买材料、商品和接受劳务供应等而开出的商业汇票,包括银行承兑汇票和商业承兑汇票。

结构:该账户的借方登记应付票据的已偿付额;贷方登记企业开出的应付票据的金额,期末余额一般在贷方,表示尚未偿付的应付票据款。企业应设置应付票据备查簿来登记每一票据的详细资料,包括签发日期、金额、收款人、付款日期等。

明细账的设置:按债权人进行明细核算。

5.“应交税费”账户

性质:该账户属于负债类账户。

用途:核算企业按照税法等规定计算应交纳的各种税费,包括增值税、消费税、所得税、城市维护建设税、教育费附加等。

结构:该账户借方登记实际缴纳的各种税费;贷方登记应缴纳的各种税费,期末余额如在贷方,表示企业尚未缴纳的税费。

明细账的设置:该账户按税种设置明细账。其中,“应交税费——应交增值税”核算企业应交和实交增值税的结算情况,借方登记增值税的进项税额;贷方登记增值税的销项税额。一般纳税人从销项税额中抵扣进项税额后向税务部门交纳增值税。该账户期末借方余额反映多上交或尚未抵扣的增值税,期末贷方余额反映企业尚未交纳的增值税。

6.“预付账款”账户

性质:该账户属于资产类账户。

用途:用来核算企业按照合同的规定预付的款项。

结构:该账户借方登记预付及补付的款项;贷方登记购进货物所需支付的款项及退回多余的款项。期末余额在借方,表示尚未结算的预付款项,期末余额在贷方,表示尚未补付的款项。

明细账的设置:该账户按供应单位设置明细账。

预付款项不多的企业,也可以将预付的款项直接记入“应付账款”账户的借方,不设置“预付账款”账户。

(三)账务处理

材料的日常收发结存可以采用实际成本核算,也可以采用计划成本核算。本章只介绍实际成本核算。

采用实际成本进行核算的,一般适用于规模较小、存货品种简单、采购业务不多的企业。实际成本法下,一般通过“原材料”和“在途物资”等科目进行核算。企业外购材料时,按材料是否验收入库分为以下两种情况。

1.材料已验收入库

(1)如果货款已经支付,发票账单已到,材料已验收入库,按支付的实际金额,借记“原材料”“应交税费——应交增值税(进项税额)”等科目,贷记“银行存款”等科目。

【例题5-18】6月6日,星宇公司向长江公司(一般纳税人)购入A材料200千克,取得的增值税专用发票注明材料每千克25元,增值税率16%,增值税进项税额800元。接受运输服务取得的增值税专用发票上注明运费为200元,增值税率10%,增值税20元。接受装卸服务取得的增值税专用发票上注明装卸费为100元,增值税率6%,增值税6元。全部款项以转账支票付讫,材料已验收入库。

【案例解析】这项经济业务的发生,一方面使企业的原材料增加5300元;另一方面使企业的应交税费和银行存款分别减少826元和6126元。因此,这项业务涉及“原材料”账户以及“应交税费”账户的借方和“银行存款”账户的贷方。财务部门根据材料入库单和材料发票等应编制的会计分录如下:

借:原材料——A材料 5300

应交税费——应交增值税(进项税额) 826

贷:银行存款 6126

【例题5-19】星宇公司向甲公司订购一批原材料,货款116000元,按合同规定需预付30%购货款。

【案例解析】这项经济业务的发生,一方面使预付账款增加34800元;另一方面使银行存款减少34800元。因此,这项业务涉及“预付账款”账户的借方和“银行存款”账户的贷方,应编制的会计分录如下:

借:预付账款——甲公司 34800

贷:银行存款 34800

【例题5-20】承〖例题5-19〗,该公司所购原材料已经入库,收到增值税专用发票载明货款100000元,增值税额16000元,合计116000元,以银行存款补付余额。

【案例解析】这项经济业务的发生,一方面使企业的原材料增加100000元;另一方面使企业的应交税费和预付账款分别减少16000元和116000元。因此,这项业务涉及“原材料”账户以及“应交税费”账户的借方和“预付账款”账户的贷方。财务部门根据材料入库单和材料发票等应编制的会计分录如下:

①收到原材料:

借:原材料 100000(www.daowen.com)

应交税费——应交增值税(进项税额) 16000

贷:预付账款——甲公司 116000

②补付货款:

【案例解析】这项经济业务的发生,一方面使预付账款增加81200元;另一方面使银行存款减少81200元。因此,这项业务涉及“预付账款”账户的借方和“银行存款”账户的贷方,应编制的会计分录如下:

借:预付账款——甲公司 81200

贷:银行存款 81200

(2)如果货款尚未支付,材料已经验收入库,按相关发票凭证上应付的金额,借记“原材料”,“应交税费——应交增值税(进项税额)”等科目,贷记“应付账款”、“应付票据”等科目。

【例题5-21】20×8年6月17日,星宇公司向红光公司(一般纳税人)购入B材料2000千克,每千克5元,增值税率16%,增值税进项税额1600元。材料已验收入库,货款尚未支付。

【案例解析】这项经济业务的发生,一方面使企业的原材料和应付账款分别增加10000元和11600元;另一方面使企业的应交税费减少1600元。因此,这项业务涉及“原材料”账户以及“应交税费”账户的借方和“应付账款”账户的贷方。财务部门根据材料入库单和材料发票等应编制的会计分录如下:

借:原材料——B材料 10000

应交税费——应交增值税(进项税额) 1600

贷:应付账款——星宇公司 11600

假定该公司于20×8年6月20日用银行存款支付上述采购材料款项。

【案例解析】这项经济业务的发生,一方面使应付账款减少11600元;另一方面使银行存款减少11600元。因此,这项业务涉及“应付账款”账户的借方和“银行存款”账户的贷方,财务部门根据银行付款通知单,应编制的会计分录如下:

借:应付账款——星宇公司 11600

贷:银行存款 11600

【例题5-22】星宇公司采用银行承兑汇票支付方式购入A材料一批,货款40000元,增值税率16%,增值税额6400元,发票账单已收到,材料已验收入库,款项未支付。

【案例解析】这项经济业务的发生,一方面使企业的原材料和应付票据分别增加40000元和46400元;另一方面使企业的应交税费减少6400元。因此,这项业务涉及“原材料”账户以及“应交税费”账户的借方和“应付票据”账户的贷方。财务部门根据材料入库单和材料发票等应编制的会计分录如下:

借:原材料 40000

应交税费——应交增值税(进项税额) 6400

贷:应付票据 46400

(3)如果货款尚未支付,材料已经验收入库,但月末仍未收到相关发票凭证,按照暂估价入账,即借记“原材料”科目,贷记“应付账款”等科目。下月初作相反分录予以冲回,收到相关发票账单后再编制会计分录。

【例题5-23】20×8年6月15日,星宇公司收到一批A材料,已验收入库。但月末其发票未到达公司,暂估价格为20000元。

①平时可不作账务处理。

②3月末,若结算凭证、发票账单等单据还未收到,则按合同价格40000元。

【案例解析】这项经济业务的发生,一方面使原材料增加20000元;另一方面使应付账款增加20000元。因此,这项业务涉及“原材料”账户的借方和“应付账款”账户的贷方,应编制的会计分录如下:

借:原材料——A材料 20000

贷:应付账款——暂估材料应付款 20000

下月初,用红字冲回:

借:原材料——A材料 ![]()

贷:应付账款——暂估材料应付款 ![]()

如下月收到发票账单,货款为20000元,增值税税额3200元。

这项经济业务的发生,一方面使企业的原材料增加20000元;另一方面使企业的应交税费和银行存款分别减少3200元和23200元。因此,这项业务涉及“原材料”账户以及“应交税费”账户的借方和“银行存款”账户的贷方。财务部门根据材料入库单和材料发票等应编制的会计分录如下:

借:原材料 20000

应交税费——应交增值税(进项税额) 3400

贷:银行存款 23400

2.材料尚未验收入库

如果货款已经支付,发票账单已到,但材料尚未验收入库,按支付的金额,借记“在途物资”、“应交税费——应交增值税(进项税额)”等科目,贷记“银行存款”等科目;待验收入库时再作后续分录。

【例题5-24】20×8年6月25日,星宇公司向光明公司(一般纳税人)购入B材料1000千克,每千克20元,增值税率16%,增值税进项税额3200元。材料在途,货款已用银行支付。

【案例解析】这项经济业务的发生,一方面使企业的在途物资增加20000元;另一方面使企业的应交税费和银行存款分别减少3200元和23200元。因此,这项业务涉及“在途物资”账户以及“应交税费”账户的借方和“银行存款”账户的贷方。财务部门根据材料入库单和材料发票等应编制的会计分录如下:

借:在途物资——B材料 20000

应交税费——应交增值税(进项税额) 3200

贷:银行存款——光明公司 23200

假定20×8年6月30日,上述材料到达企业并验收入库,结转B材料的采购成本。

这项经济业务的发生,一方面使原材料增加20000元;另一方面使在途物资减少20000元。因此,这项业务涉及“原材料”账户的借方和“在途物资”账户的贷方,财务部门根据验收入库单等,编制会计分录如下:

借:原材料——B材料 20000

贷:在途物资——B材料 20000

【例题5-25】星宇公司从琦君公司购入甲材料4000千克,单价10元,共计40000元;乙材料6000千克,单价5元,共计30000元,增值税率16%,增值税进项税额共计11200元。全部款项通过银行存款付清。材料尚未入库。

【案例解析】这项经济业务的发生,一方面使甲、乙材料采购成本分别增加40000元和30000元,增值税减少11200元;另一方面使企业的银行存款减少81200元。因此,这项业务涉及“在途物资”和“应交税费——应交增值税(进项税额)”账户的借方和“银行存款”账户的贷方。编制会计分录如下:

借:在途物资——甲材料 40000

——乙材料 30000

应交税费——应交增值税(进项税额) 11200

贷:银行存款 81200

【例题5-26】承〖例题5-25〗,取得的运输行业增值税专用发票上注明运费1720元,税率10%,增值税172元。运费由上述两种材料共同负担(按重量分配),款项以银行存款支付。

【案例解析】运费1720元是两种材料共同发生的,应当进行分配。运费的分配标准可以是材料的重量、体积、买价等。本题以甲、乙材料的重量分配为标准,计算材料运费的分配率,以便确定甲、乙材料负担的运费。

运费分配率=1720÷(4000+6000)=0.712(元/千克)

甲材料应负担的运费=0.712×4000=688(元)

乙材料应负担的运费=0.712×6000=1032(元)

这项经济业务的发生,一方面使甲、乙材料采购成本分别增加688元和1032元;另一方面使应交税费减少172元,银行存款减少1892元。因此,这项业务涉及“在途物资”账户以及“应交税费”账户的借方和“银行存款”账户的贷方。编制会计分录如下:

借:在途物资——甲材料 688

——乙材料 1032

应交税费——应交增值税(进项税额) 172

贷:银行存款 1892

【例题5-27】上述两种材料全部验收入库。

【案例解析】甲材料的总成本=40000+688=40688(元)

乙材料的总成本=30000+1032=31032(元)

这项经济业务的发生,一方面使企业验收入库的甲、乙材料分别增加40688元和31032元;另一方面使企业的甲、乙材料采购成本分别减少40688元和31032元。因此,这项业务涉及“原材料”账户的借方和“在途物资”账户的贷方。编制会计分录如下:

借:原材料——甲材料 40688

——乙材料 31032

贷:在途物资——甲材料 40688

——乙材料 31032

请思考

1.固定资产的入账价值如何确定?

2.材料采购的成本和入库如何进行账务处理?

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。