1.单项资产预期收益率与风险的衡量

(1)实训条件。

假设高某拥有10000元,拟从甲、乙、丙三家公司股票中选择一种股票进行投资。该投资者了解到三家公司的基本情况为:甲公司主要从事计算机应用服务行业,经营范围是电子计算机软件、硬件及外部设施的技术开发、技术咨询、技术转让、技术服务、技术培训等;乙公司是一家汽车制造企业,主要从事轻型越野车及其零部件制造、销售,并提供与上述产品相关的技术咨询服务;丙公司是一家日用电子器具制造企业,主要从事家用电器、电子产品及零配件、通信设备等的生产。该投资者根据当前市场以及各公司的实际情况等分别预测三种股票未来的收益率与其概率分布,见表4 4。

4。

表4 4 甲、乙、丙三种股票的收益率及其概率分布

4 甲、乙、丙三种股票的收益率及其概率分布

(2)实训要求。

①分别计算A、B、C三种股票的预期收益率与方差、标准差。

②比较三种股票的风险程度,从风险与收益的角度进行投资选择。

③如果A、B、C三种股票的收益率均符合连续正态分布,分别计算三种股票实际收益率在5%以上的概率。

(3)实训步骤。

①根据实训条件和要求设计Excel电子表格,如图4 4所示。

4所示。

图4 4 甲、乙、丙三种股票预期收益率与风险(一)

4 甲、乙、丙三种股票预期收益率与风险(一)

②计算预期收益率:在单元格D2中输入“=B2*C2”,并下拉至D5,在单元格D6中输入“=SUM(D2:D5)”,同样,在单元格D8中输入“=B8*C8”,并下拉至D11,在单元格D12中输入“=SUM(D8:D11)”,在单元格D14中输入“=B14*C14”,并下拉至D17,在单元格D18中输入“=SUM(D14:D17)”。

③计算方差:在单元格E2中输入“=(B2-$D$6)^2*C2”,并下拉至E5,在单元格E6中输入“=SUM(E2:E4)”,在单元格E8中输入“=(B8-$D$12)^2*C8”,并下拉至E11,在单元格E12中输入“=SUM(E8:E11)”,在单元格E14中输入“=(B14-$D$18)^2*C14”,并下拉至E17,在单元格E18中输入“=SUM(E14:E17)”。

④计算标准差:在单元格F6、F12、F18中分别输入“=SQRT(E6)”“=SQRT(E12)”“=SQRT(E18)”。

⑤计算标准离差率:在单元格G6、G12、G18中分别输入“=F6/D6”“=F12/D12”“=F18/D18”。

⑥计算三种股票实际收益率在5%以上的概率:在单元格G7、G13、G19分别输入“=1-NORMDIST(5%,D6,F6,1)”“=1-NORMDIST(5%,D12,F12,1)”“=1-NORMDIST(5%,D18,F18,1)”。

以上操作结果如图4 5所示。

5所示。

图4 5 甲、乙、丙三种股票预期收益率与风险(二)

5 甲、乙、丙三种股票预期收益率与风险(二)

根据计算结果可知,如果是风险厌恶型投资者,应选择乙公司股票,如果是风险偏好型投资者,可选择丙公司股票投资。

2.投资组合预期收益率与风险的衡量(https://www.daowen.com)

(1)实训条件。

中国石油化工股份有限公司(600028)是由中国石油化工集团公司于2000年2月25日独家发起成立的。集团公司将其附属公司的石油石化的主营业务连同有关资产及负债于1999年12月31日投入公司,并由公司分开独立经营管理。公司于2000年10月以H股或美国存托股份的形式向全球发售了15102439000股外资股,公司H股发行价最终定为每股H股1.61港元(其中香港公开发售的H股含联交所每股征费0.02港元),每单位ADS的发行价为20.645美元。其分别于10月18日和19日在香港、纽约和伦敦三地证券交易所成功上市;而集团公司也同时将其所持有公司的1678049000股内资股进行全球发售,转成在上述三地证券交易所上市的外资股。

中国石油天然气股份有限公司(601857)是经原国家经贸委(国经贸企改〔1999〕1024号)批准,中国石油集团独家发起设立的一家上市公司。公司1999年11月5日在国家工商总局完成注册登记。公司于2005年9月15日在香港联合证券交易所实施配售并上市。经中国证监会批准,中国石油以每股16.7元人民币的价格发行40亿股A股,并于2007年11月5日在上海证券交易所上市。

东风汽车股份有限公司(600006)是由东风汽车公司独家发起,以募集方式于1999年7月15日设立的股份有限公司。发起人投入公司的净资产按1∶0.86531的比例折为70000万股国有法人股,经1999年6月28日发行30000万股(其中向证券投资基金配售5225万股)后,公司总股本达100000万股。其公众股30000万股于1999年7月27日在上交所上市交易。

(2)实训要求。

①根据三家上市公司2014年12月31日至2015年12月31日月收盘价计算其离散型月收益率。

②计算三家上市公司月收益率的方差、标准差,计算中国石油(601857)与中国石化(600028)协方差及相关系数,计算东风汽车(600006)与中国石化(600028)协方差及相关系数。

③假设投资者拟于2015年12月31日将资金100000元购买股票,其中60%投资中国石化股份,其余40%要在中国石油和东风汽车之间选择,要求判断投资于哪种股票更能分散风险。

(3)实训步骤。

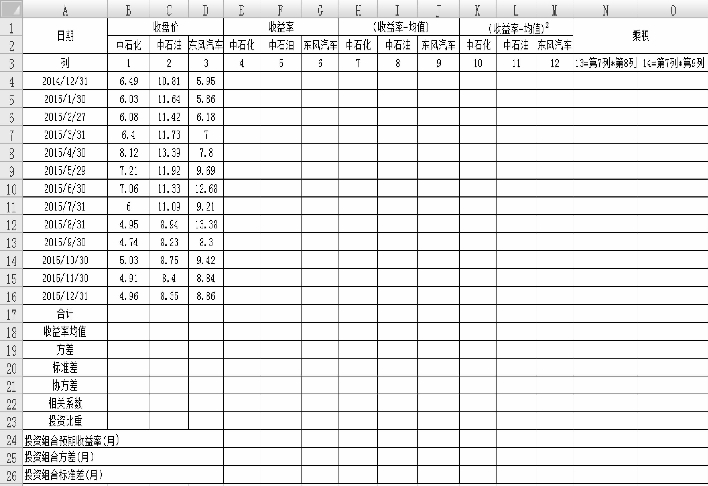

①登录相关财经网站,如通过新浪财经(http://finance.sina.com.cn)分别查询中国石化(600028)、中国石油(601857)和东风汽车(600006)的基本交易情况。通过“行情走势”→“历史交易”,按照设定日期范围即可查询所需月收盘价等信息。具体步骤见项目四实训一。设置并将相关信息填入Excel表,如图4 6所示。

6所示。

②计算各月离散型收益率。在单元格E5输入“=(B5-B4)/B4”,并下拉至E16;在单元格F5输入“=(C5-C4)/C4”,并下拉至F16;在单元格G5输入“=(D5-D4)/D4”,并下拉至G16。

③计算三家公司收益率方差、标准差。在单元格E17输入“=SUM(E5:E16)”,在单元格F17输入“=SUM(F5:F16)”,在单元格G17输入“=SUM(G5:G16)”。在单元格E18输入“=E17/12”,并向右拉至G18;在单元格E19输入“=VARP(E5:E16)”,并向右拉至G19;在单元格E20输入“=STDEVP(E5:E16)”或“=SQRT(E19)”,并向右拉至G20。

在单元格H5输入“=E5-$E$18”,并下拉至H16;在单元格I5输入“=F5-$F$18”,并下拉至I16;在单元格J5输入“=G5-$G$18”,并下拉至J16。

在单元格K5输入“=H5*H5”,并下拉至K16;在单元格L5输入“=I5*I5”,并下拉至L16;在单元格M5输入“=J5*J5”,并下拉至M16。

在单元格K17处输入“=SUM(K5:K16)”,并向右拉至M17;在单元格K19处输入“=K17/12”,并向右拉至M19;在单元格K20处输入“=SQRT(K19)”,并向右拉至M20。

图4 6 投资组合预期收益率与风险衡量

6 投资组合预期收益率与风险衡量

④计算协方差。在单元格N5输入“=H5*I5”,并向下拉至N16;在单元格O5输入“=H5*J5”,并向下拉至O16。在N17输入“=SUM(N5:N16)”,向右拉至O17;在单元格N21输入“=N17/12”,并向右拉至O21;在单元格N22输入“=N21/(K20*L20)”,在单元格O22输入“=O21/(K20*M20)”(或者在单元格N22输入“=CORREL(E5:E16,F5:F16)”,在单元格O22输入“=CORREL(E5:E16,G5:G16)”,计算结果一致)。

⑤计算投资组合的预期收益率、方差及标准差。在单元格E23输入“60%”,在单元格F23、G23分别输入“40%”;在单元格F24输入“=E23*E18+F23*F18”,或输入“=SUMPRODUCT(E23:F23*E18:F18)”;在单元格G24输入“=E23*E18+G23*G18”,或输入“=SUMPRODUCT(E23:G23*E18:G18)”;在单元格F25输入“=E23^2*K20^2+F23^2*L20^2+2*E23*F23*N22*K20*L20”,或输入“=E23^2*K20^2+F23^2*L20^2+2*E23*F23*N21”;在单元格G25输入“=E23^2*K20^2+G23^2*M20^2+2*E23*G23*O22*K20*M20”,或输入“=E23^2*K20^2+G23^2*M20^2+2*E23*G23*O21”;在单元格F26输入“=SQRT(F25)”,在单元格G26输入“=SQRT(G25)”。最终结果如表4 5所示。

5所示。

结果表明:投资组合中国石化(600028)和东风汽车(600006)期望收益率为1.40%高于仅将资金投资于中石化的收益率(-1.62%),组合风险(11.21%)低于将资金全部投资于东风汽车的风险(22.20%),这是因为东风汽车收益率与中国石化收益率不相关(相关系数为0.00164);投资组合中国石化(600028)和中国石油(601857)期望收益率为-1.67%,亏损更严重,组合风险(9.6%)低于将资金全部投资于中石化的风险(11.16%),这是因为中国石油收益率与中国石化收益率高度相关(相关系数为0.7775)。

表4-5 投资组合预期收益率与风险衡量

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。