投资回报率与贷款利率的关系决定了财务杠杆是否给股东带来正效益。不过“投资回报率”在李四的案例中比较简单,表8-4为李四的资产负债表。

表8-4 资产负债表(一) (单位:元)

总资产20000元,总投资也是20000元,所以投资回报率也就等于总资产回报率。我们想象一个比较复杂的情况,李四可以从供应商那里获得一些账期的支持,平均持有5000元的应付供应商货款。这样为了维持20000元的存货周转,李四不必从张三那里借10000元,只需要借5000元,还是可以维持20000元的总资产,具体如表8-5所示。

表8-5 资产负债表(二) (单位:元)

假设总资产回报率为8%,如果把20000元投入到运营中,1年的周期里给李四赚了1600元。贷款利率依然是10%。按照刚才得出的结论,总资产回报率8%<贷款利率10%,财务杠杆应该产生负效益。下面实际来计算一下:

(1)生意一共赚取利润:20000×8%=1600元。

(2)还给张三的利息为:5000×10%=500元。

(3)扣掉给张三的利息,李四净赚:1600元-500元=1100元。

(4)李四的股东权益回报率为:1100/10000=11%。

11%的股东权益回报率高于平均的8%的回报率,说明依然产生了正向的财务杠杆效益。为什么和刚才的结论不一样了呢?这个案例与之前的案例最大不同就是资金来源中有应付账款,即占用供应商的钱。供应商对于这部分资金占用并不收取利息。财务杠杆反映的是股东和债权人之间的利益分配问题,并不涉及供应商的利益。(www.daowen.com)

我们把资产负债表在不改变原值的基础上调整一下形式,如表8-6所示。

表8-6 资产负债表(三) (单位:元)

这是资产负债表的另一种表达方式,要点在于应付账款被移到了左边以得到净资产;而资产负债表右边仅包含银行贷款和股东投资,这两种资金来源的共性是“有成本资金来源”,而这两种资金来源之和被称为“已投入资本”,英文是“Capital employed”。对于李四的这个案例,我们重新定义的投资为“已投入资本”,不包括应付账款这类“无成本资金来源”。所以,真正的投资回报率更为准确的定义应为“已投入资本回报率”,它的英文为ROCE(Return On Capital Employed)。

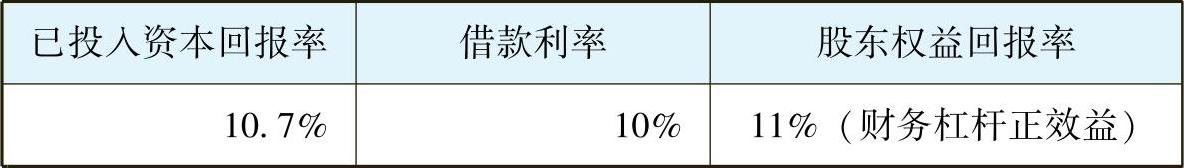

案例中李四的已投入资本回报率=1600/15000=10.7%,相关数据如表8-7所示

表8-7 财务杠杆效益

关于财务杠杆,应该这样精准地表述:

◆只有当已投入资本回报率(ROCE)>贷款利率时,由债权人资本所取得的一部分利润被股东资本所占有,从而使得股东权益回报率上升且高于平均的已投入资本回报率。

◆而当已投入资本回报率(ROCE)<贷款利率时,那么债权人资本所产生的利润不足以支付债权人利息,多余的部分要从股东的回报里去扣除以弥补债权人。这样股东权益回报率反而下降且低于公司的已投入资本回报率。

◆当已投入资本回报率低于贷款利率时,会伤害股东的利益。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。