税务机关按照利润来征企业所得税,投资人也要参考利润来看一家公司是否值得投资。给税务机关看的报告为什么与给投资人看的报告会有所不同呢?我们通过下面的例子来理解这两者有何不同。

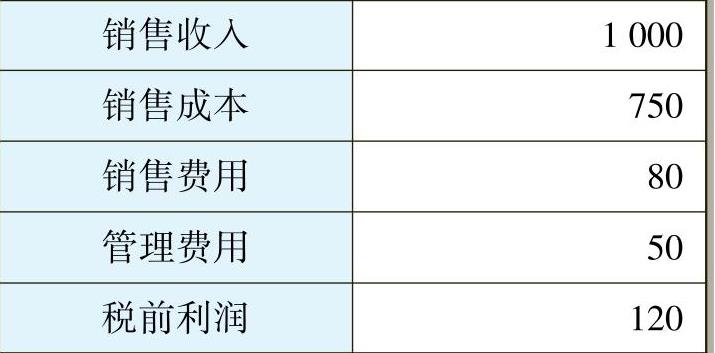

表3-2是某公司2012年的利润表草稿。

表3-2 利润表(草稿) (单位:万元)

下面的两个交易并没有被包括在上面的利润表里面:

◆销售人员与客户发生的用餐费用,一共10万元;

◆应收账款计提了15万元的坏账。

根据上面补充的这两个交易,新的报表被调整为表33。

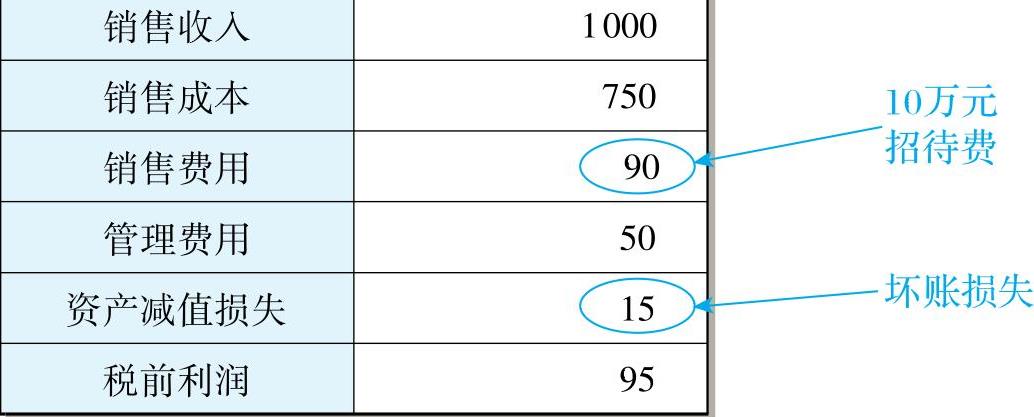

表3-3 调整后的利润表 (单位:万元)

税前利润被调整为95万元。那么这个新的利润表是否被税务机关认可呢?答案是否定的:

◆销售人员与客户发生的用餐费用,一共10万元:税务机关观点:这类费用属于招待费,税法规定招待费总额不得超过销售收入的0.5%。这个公司的销售收入是1000万元,可以税前抵扣的是5万元,而不是10万元。

◆应收账款计提了15万元的坏账准备。税务机关观点:坏账准备并不代表坏账已经发生了。税法在计算应税利润时,尽量避免人为的估计,以示公允。所以,仅仅是出于保守的考虑而计提的15万元坏账损失不能进行税前抵扣。(www.daowen.com)

为了合乎税务机关的征税标准,我们要把这个报表再次调整为表3-4。

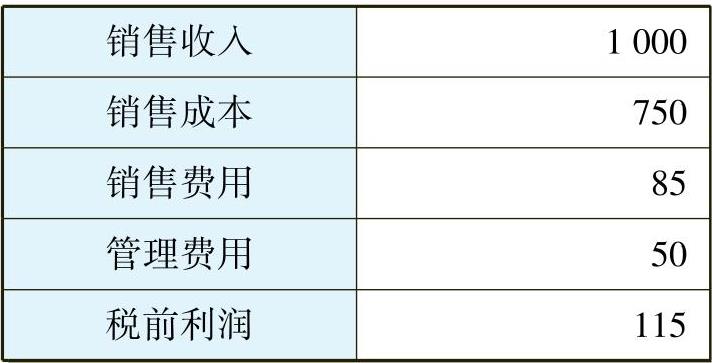

表3-4 纳税调整后的利润表 (单位:万元)

税前利润由刚才的95万元调整为115万元。表34是根据税法来进行调整的,是标准的税务会计报告。税务会计报告存在的主要目的就是根据税法计算出一家公司到底要缴多少税。假设企业所得税税率是25%,那么这家公司应该缴税金额是115万元×25%=28.75万元,而不是95万元×25%得出的金额。

既然企业所得税并不是根据表33中的税前利润计算出来的,表33有存在的必要吗?它存在的目的是什么呢?如果你是这家公司的一个潜在投资人,希望了解这家公司的盈利能力,你会觉得哪张报表对你更有用呢?显然是表33。因为这张报表上的销售费用是真实的,而且对未来有可能发生的坏账进行了充分的准备,以公允而稍稍有些谨慎的态度表现了一家公司的盈利能力。表33就是典型的财务会计报告。

上市公司的年报是给外部股东、债权人、证监会看的,年报中的三张报表是经过外部审计的,属于标准的财务会计报告。当潜在投资人考虑投资一家公司时,首先要通过这家公司的年报来了解这家公司的盈利能力及抗风险能力。

上面的案例中只是列举了有可能导致税务会计报告与财务会计报告不同的两个原因,在实际操作中有很多差异会导致这种不同。这些不同背后的原因是什么?为什么财务会计报告与税务会计报告会存在这么大差异?

◆目的不同。财务会计报告是向股东、债权人、管理部门提供关于企业盈利能力与风险的真实有用的信息,以使他们做出正确的决策,如是否贷款、是否增加投资等;而税务会计报告就是为了保证征税的客观性与公平性。

◆对于历史成本的认定不同。税法坚持历史成本,而财务会计准则却经常采用公允价值。前面提到的坏账准备就是为了把应收账款调整到一个比较公允的价值。历史成本计价的可靠性强,并且有真实的发票支撑。与之类似的例子还有存货跌价准备,因为这种准备而引起的费用是不被税法所承认的,但是在财务会计报告中这种费用却是正常的,这样存货价值才会避免被高估。

◆权责发生制与收付实现制的选择不同。如果一项费用已经发生了,比如说培训费,培训公司已经对企业相关人员进行了培训,但是发票还没有开给企业,企业也没有进行付款。这种情况下,财务会计报告会选择权责发生制,认为这项费用已经发生,把费用计入当期的成本当中。而税法则不认为这项费用已经发生,因为没有客观依据——发票。税法会选择收付实现制,什么时候企业真正付款给培训公司并拿到发票,培训费才会记入后面的会计期间。税法的出发点是以客观为要。

◆税法会采用可操作性强的处理,反避税优先。比如上例中的业务招待费。如果没有任何百分比的限制,企业出于避税(或者偷税)的考虑,就会拿大量的餐票进行费用抵扣,导致税收减少。如果每一家都去查账的话,征税成本会很大,对于国家的资源也是一种浪费。对于很多的费用如广告费、员工福利费都有类似的限制。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。