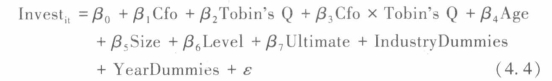

(一)投资-现金流敏感性测试FHP(1988)投资-现金流敏感度模型可以检验企业投资对内部现金流反应敏感性程度,但是检验不出投资与内部现金流间敏感的原因。Vogt(1994)构建了一个包含内部现金流、投资机会及其交乘项在内的计量模型,根据内部现金流和投资机会的交乘项系数符号来判定样本公司整体的投资效率。当交乘项系数为正时,则为投资不足,与大股东的资金占用和信息不对称密切相关;当交乘项系数为负时,则为过度投资,与经理和股东间的代理问题有关。本章借鉴Vogt(1994)的做法,建立了投资-现金流敏感模型(4.4):

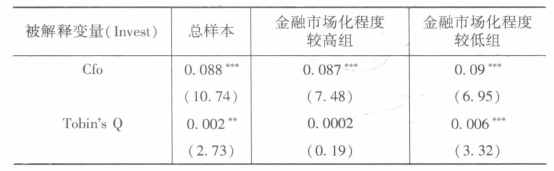

表4-9是模型(4.4)的回归检验结果。在单变量回归检验中,可知在全样本、国有控制企业和非国有控制企业中,现金流(Cfo)与投资支出(Invest)之间均在1%水平下显著正相关。这说明现金流与投资相关性在企业中普遍存在。在交乘项回归检验中,交乘项Cfo×Tobin's Q 在全样本、国有控制企业、非国有控制企业的方程中分别为-0.025、-0.027 和-0.019,且都呈显著性水平,企业现金流和投资机会间呈相互抵减作用,说明我国现有企业普遍存在过度投资行为,这与现有文献(何金耿,丁加华,2001;唐雪松等,2007;李维安,姜涛,2007;张纯,吕伟,2009;张功富,宋献中,2009)等的研究结论是一致的,也再一次证明我们的样本选择是正确的。

表4-9 现金流与投资机会回归分析

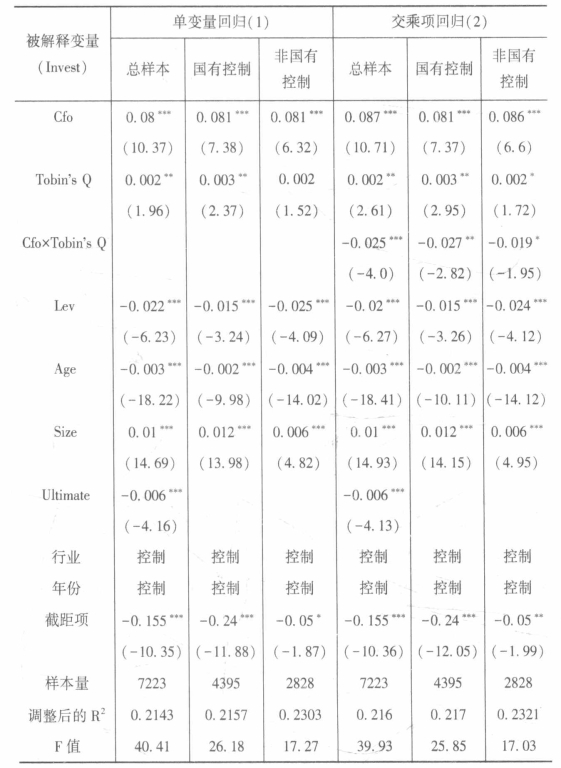

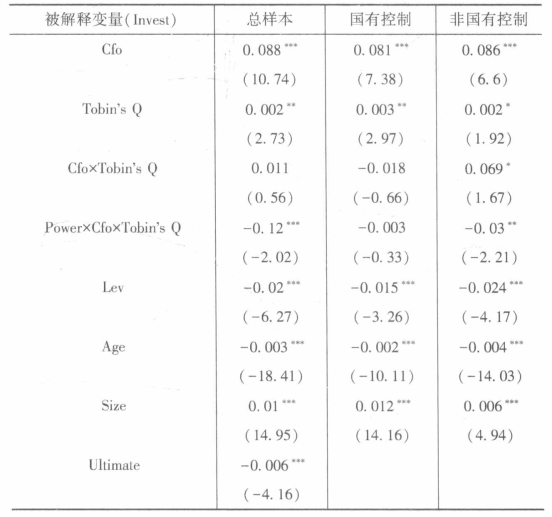

(二)管理者权力与投资-现金流敏感性

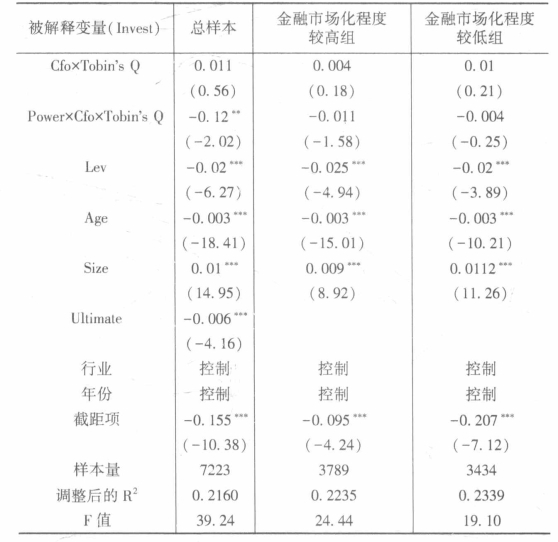

以管理者权力(Power)与投资-现金流敏感性(Cfo×Tobin's Q)进行交乘,得到Power×Cfo×Tobin's Q,表4-10 中回归结果显示:在总样本与非国有控制企业组,管理者权力(Power)与投资-现金流敏感性(Cfo×Tobin's Q)构成的交乘项系数(Power×Cfo×Tobin's Q)显著负相关;在国有控制企业组,管理者权力与Cfo×Tobin's Q 构成的交乘项系数负相关但不显著,总体来看,管理者权力加剧了企业的过度投资。这个结论支持了经济学家对中国经济投资过度的判断,上市公司的投资效率堪忧(辛清泉等,2007)。同时,这一结论基本验证了管理者权力假说。研究结果表明,管理者治理机制并没有对企业的过度投资行为产生有效制止,非国有控制企业的代理问题和信息不对称现象更严重,与前文研究结论一致。

表4-10 管理者权力、现金流与投资机会回归分析

(https://www.daowen.com)

(https://www.daowen.com)

续表

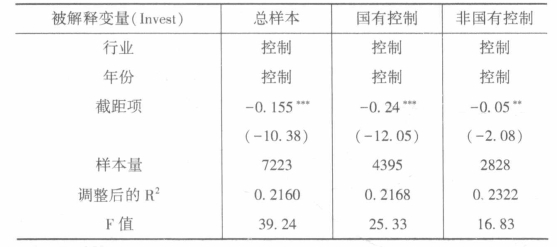

(三)金融发展、管理者权力与投资-现金流敏感性

总体来看,表4-11中管理者权力与Cfo×Tobin's Q 构成的交乘项系数(Power×Cfo×Tobin's Q)显著为负,说明管理者权力加剧了企业的过度投资。另外,本章仍根据金融发展水平(Fdi)的均值(10.70),将全部样本公司分成高于平均值和低于平均值两组,对管理者权力(Power)与投资-现金流敏感性(Cfo×Tobin's Q)关系(Power×Cfo×Tobin's Q)进行检验。回归结果显示:无论在金融市场化程度较高组,还是在金融市场化程度较低组,管理者权力与Cfo×Tobin's Q 构成的交乘项系数(Power×Cfo×Tobin's Q)皆为负值,虽然不显著,但是仍然证实了金融市场化程度的提高并没有遏制管理者权力下的非效率投资。因此,我们的结论并不因模型变换而发生明显差异,结论在不同情况下是稳健的。

表4-11 模型估计方法替换测试

续表

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。