与最接近的竞争对手亚马逊不同,阿里巴巴采用的是线上市场平台(Marketplace)模式。简单地说,阿里巴巴本身并不出售产品,而仅仅为卖家和买家提供一个线上的交易市场。当然,这是一种相对狭义的理解,但它确实指出了阿里商业模式的本质。我们可以把阿里理解成一家电子商业基础设施提供商,这就是阿里巴巴与亚马逊在商业模式上最大的差别。通过研究阿里巴巴的收费模式,我们能够更好地理解阿里巴巴业务的性质。在成立初期,阿里巴巴主要从事B2B业务,从使用Alibaba.com的客户身上收取会员费和线上营销推广费。当阿里巴巴推出淘宝网后,其费用结构也随之调整,商家可以免费使用淘宝网,但如果商家希望获得额外的服务就需要付费成为高级会员。阿里巴巴在这方面收取两类费用:线上营销推广费和店铺费。另外,对于天猫网上的商家,阿里巴巴也收取交易佣金。

阿里巴巴打造的生态系统迅速扩张,尤其自其上市以来更是如此。但是,阿里巴巴的费用结构基本上没有发生变化。阿里巴巴生态系统上所有的网站成交金额(GMV)并不是都能算作阿里巴巴的收入,而其中只有一小部分能够算作销售收入。从网站成交金额到销售收入的转化率称为货币化率(Monetization Rate)。自2012年以来,阿里巴巴的综合货币化率(含电脑端和移动端)在2.18%~3.05%之间。这就解释了在2017年为什么阿里巴巴的成交金额高达3.7万亿元,但也只是首次进入《财富》全球500强排行榜。2017年,一家企业需要实现216亿美元的销售收入才能跻身《财富》全球500强的行列。

为了准备公开上市,阿里巴巴做出了多起投资以抓住移动端提供的商机。除了提供购物和支付服务以外,阿里巴巴生态系统中的新成员为客户提供了一系列全面服务,包括浏览与搜索(UC)、基于位置的服务(高德)、娱乐(优酷土豆)以及社交媒体(微博)等。通过这些线上平台,阿里巴巴旨在进一步获取更多客户,提升客户参与,改善客户服务并扩展产品和服务的范围。通过这些举措,阿里巴巴将能够提升目前偏低的移动端网站成交金额的货币化率。

阿里巴巴正发展成一家巨型企业集团,随着时间的推移,其业务组合也迅速扩展壮大起来。阿里巴巴对自身的技术和数据平台投入了大量资金,着力研发大数据(包括深度学习、大数据处理、实时分析等)、安全、搜索、精准营销、数据库和云计算等领域。这些投资的最终目标就是提升货币化率。

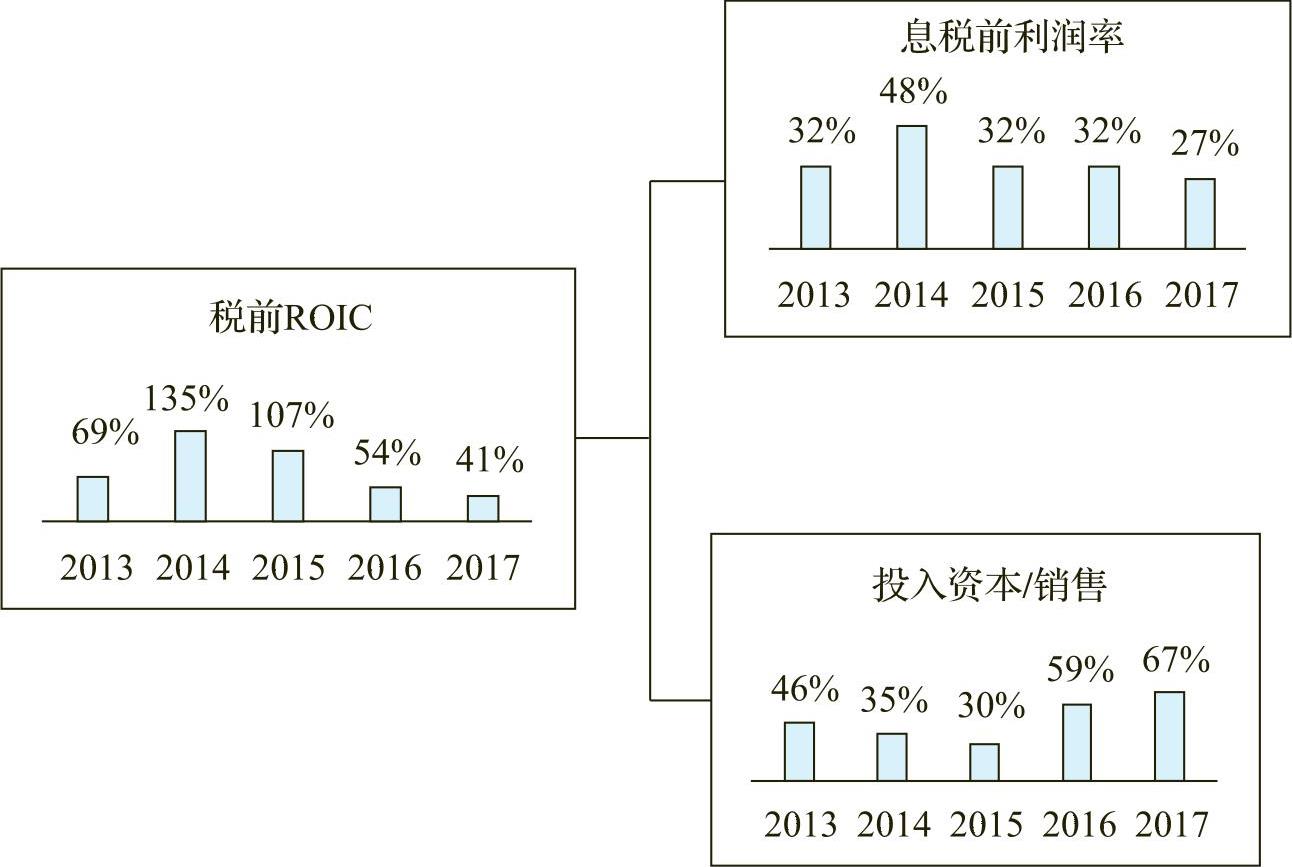

用投资资本收益率来评估阿里巴巴的经营表现,我们很快能够发现阿里巴巴的商业模式为它带来了许多优势。图9.4展示了2013—2017年间阿里巴巴集团的投资资本收益率,从中可以明显地看出,在这五年间阿里巴巴实现了非常高的投资资本收益率。上市之前的2013年,阿里巴巴的整体投资资本收益率为68%,表明当年阿里巴巴集团每投入1美元资本就能产生0.68美元的税前利润。上市以后的2015年,阿里巴巴集团的整体税前投资资本收益率仍然保持在107%。如果按25%的所得税税率计算,阿里的税后ROIC高达77%。还记得1998—2017年间中国A股上市企业的平均投资资本收益率仅为3%吗!如果阿里巴巴能够把这么高的投资资本收益率像马云期待的那样保持102年的话,那么阿里巴巴很可能成为世界上有史以来最为伟大的企业!

当然,这也意味着阿里巴巴的高投资资本收益率很难在如此高位持续下去。根据阿里巴巴2017年年报计算的税前投资资本收益率,如图9.4所示,已经降至41%,但这仍然是一个极为出色的指标。

图9.4 阿里巴巴的投资资本收益率:2013—2017年

来源:作者根据公开信息及阿里年报计算。(www.daowen.com)

阿里巴巴为什么能够实现如此高的投资资本收益率?

第一,与亚马逊和京东不同,阿里巴巴采用的是市场平台模式,理论上讲是没有存货的。值得注意的是,在零售行业,企业营运资本的绝大部分都来自于存货成本。省掉存货成本对于降低运营中的资金占用意义很大。阿里巴巴营运资本占销售收入的比例固定在10%左右。在我们的计算中,因为阿里巴巴没有任何存货,也没有任何应收款项和应付款项,唯一能算作营运资本的就是营运现金了——这里我们就假设阿里巴巴营运现金占销售收入的比例为10%[9]。在极端的情况下,假设阿里巴巴需要使用所有的现金和可售证券用于经营,那么阿里巴巴的营运资本水平就会显著上升。但即使是在这种极端的情况下,阿里巴巴的投资资本收益率仍然很高。如图9.4显示,阿里巴巴的投入资本的销售占比并不高。它在2016年和2017年有所上升,分别增至59%和67%,这解释了阿里巴巴税前投资资本收益率下降的原因。这似乎暗示着阿里巴巴的业务开始变“重”了——线下资产开始大幅增加。

第二,市场平台模式能够有效地降低经营成本。淘宝网上大部分流量都是自然搜寻流量(Organic Traffic),极大地降低了阿里巴巴的用户获取成本。此外,阿里巴巴市场平台上数以百万计的商户也是阿里巴巴营销推广服务天然的客户,因此可以节省大量销售和营销的支出。阿里巴巴的经营利润率,即息税前利润(EBIT)占销售收入的比例相当高,在2017年高达27%,明显高于其他零售商。

第三,阿里巴巴实施了轻资产战略。尽管阿里巴巴在技术和数据平台上投入了巨资并打造了自己的物流系统,但总体而言,阿里巴巴的资产仍偏“轻”。通过分析阿里巴巴过去五年的资产负债表,经过计算我们很容易发现2015年(上市后)阿里巴巴的净资产和设备仅稍高于90亿元人民币,而其投入资本,即经营活动使用的资本总量也仅为170亿元人民币。因此,几乎所有构成投资资本收益率的会计项都对阿里巴巴有利——低折旧率、高收入/投入资本比等,都为阿里巴巴带来了高水平的投资资本收益率。

分析完阿里巴巴高投资资本收益率背后的因素,我想指出上市后阿里巴巴的资产负债表中两个显著的特点。

第一,截至2017年,阿里巴巴拥有的现金及现金等价物高达1437亿元人民币,主要来自于2014年公开上市募集的约1600亿元人民币(约250亿美元)。而2013年阿里巴巴在进行了大量战略和财务投资后,其现金及现金等价物只有不到370亿元人民币。对于公司财务的研究者或公司治理的支持者而言,企业资产负债表上如此多的现金绝不是一个好的迹象。迈克尔·詹森(Michael Jensen)提出的“自由现金流问题”(Free Cash Flow Problem)有可能让我们对阿里巴巴未来的增长机遇和利润水平感到一些担忧[10]。

第二,截至2015年,阿里巴巴在股权投资上已累计投入520亿元人民币。虽然大部分投资是为了建设阿里巴巴的生态系统,但我们不禁想知道这些投资是否真正帮助阿里巴巴提升了移动端的货币化率。在移动端,随时随地会有潜在的颠覆者出现,令阿里巴巴措手不及。当然,我们也注意到,阿里巴巴的货币化率在上市后一直呈现出上升的态势,已经稳定地突破了3%的水平。即便如此,相较于商业模式较接近的eBay的10%左右的货币化率,阿里巴巴在这方面还有极大的上升空间。我们同样注意到,手淘App已经变成阿里重要的流量入口,还衍生出一系列包括微淘、直播在内的内容产品,增加了用户黏度和使用时长。2017年“双十一”购物节,阿里巴巴完成的1682亿元的交易额里,90%是通过移动端完成的。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。