下面我们再来看一个专业化经营企业的例子。虽然2013年8月底发生在中国石油的高管腐败案不可避免地牵涉到昆仑能源,让这个例子多少显得有些不合时宜。但我坚持认为就事论事,昆仑能源上市后的资本市场表现一直良好,得到了投资者的认可,这与该企业专注于主营业务,致力于提升投资资本收益率有很大关系。在这里讨论这个例子对许多热衷于通过投资和多元化来寻找新的商业模式的中国企业应该会有所启示——即使是在一个资本密集型行业,提升投资资本收益率也能够长期创造价值。

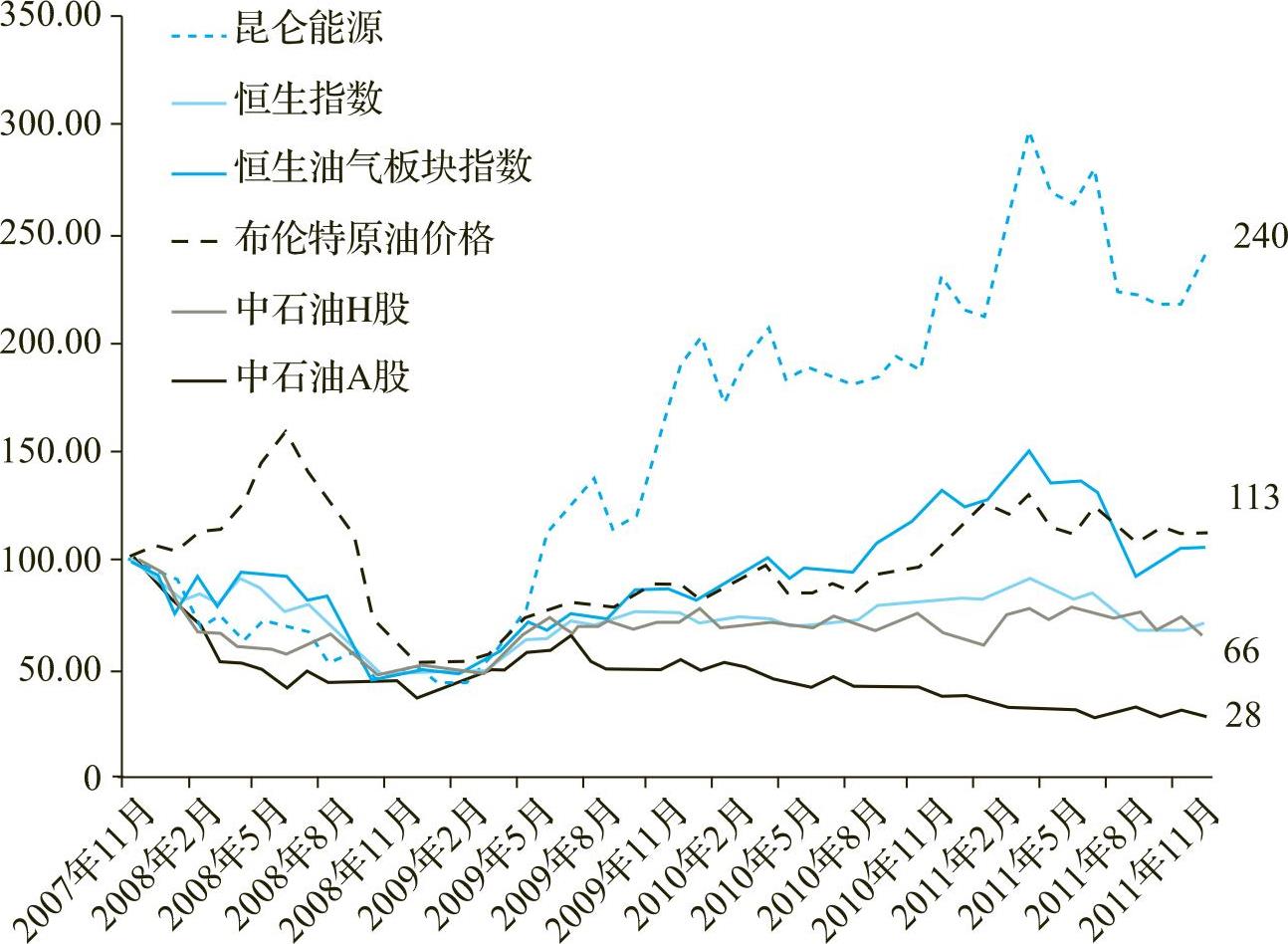

昆仑能源是一家由中国石油控股的国际性能源公司,在香港联交所上市。自上市起,昆仑能源就保持优异的资本市场表现,领先于其他同行。如图7.8所示,截至2011年年底,昆仑能源股价表现长期领先于恒生指数、恒生油气板块指数、原油价格以及其母公司中国石油。

图7.8 昆仑能源股价表现:2007年11月—2011年11月

注:2007年11月底各企业的股价和指数水平被基准化为100。

来源:作者根据Bloomberg数据整理。

昆仑能源的主要业务涵盖油气田勘探开发、天然气终端销售和综合利用等。其中油气田勘探开发业务分布在中国、哈萨克斯坦、阿曼、秘鲁、泰国、阿塞拜疆及印度尼西亚等7个国家;天然气终端销售和综合利用业务主要分布于中国。昆仑能源致力于发展成为中国最大的从事天然气终端销售业务的企业,定位比较清晰。公司坚持走节能减排、绿色发展之路,大力发展以低碳为特征的清洁能源和新能源业务。在中国政府强力推行低碳经济的大背景下,昆仑能源的战略思路非常清晰。

作为中国石油的子公司,昆仑能源与中国石油在资本市场上的表现差别却比较大。资本市场给予昆仑能源较好的市场估值主要是因为:(1)源于昆仑能源专业化发展战略(大力发展天然气终端销售和综合利用);(2)较为清晰的板块结构;(3)良好的经营业绩(高水平的投资资本收益率);(4)清晰的资本市场定位。

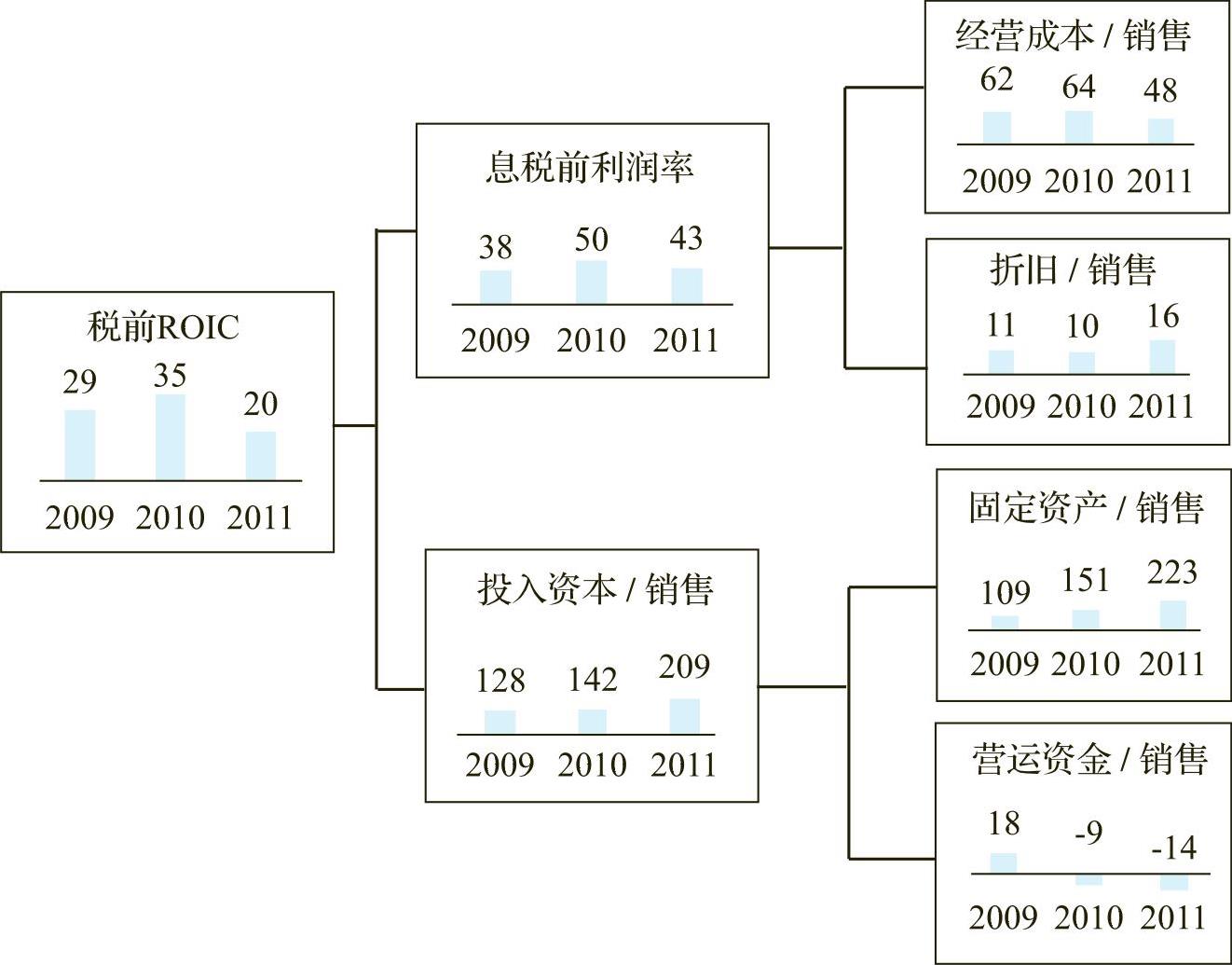

图7.9中给出了昆仑能源从2009年至2011年的投资资本收益率。同时也给出了对其投资资本收益率的逐项分解,从而可以辨识究竟是哪些方面的表现推动了昆仑能源较好的投资资本收益率。

图7.9 昆仑能源税前投资资本收益率及其分解:2009—2011年

来源:作者计算。

昆仑能源一直保持着较高的投资资本收益率。其税前ROIC在这三年间一直保持在20%以上,2010年更是高达35%。尽管昆仑能源近些年投资规模庞大,但昆仑能源的息税前利润率很高(过去三年介于38%和50%之间),大规模的投资获得了与之相称的收益。从经营基本面上讲,投资资本收益率上的差异决定了昆仑能源在资本市场上的表现。

我们同时发现,昆仑能源股票回报与恒生指数、恒生油气板块指数、上证指数、A股油气板块指数关联度都不算高。这显示出昆仑能源的投资者比较关注企业层面的信息(限于篇幅,我在此不做叙述)。昆仑能源在企业层面的信息能更好地反映到昆仑能源的股价中去。昆仑能源这种资本市场上的清晰性显然得益于其较为清晰的板块结构。(www.daowen.com)

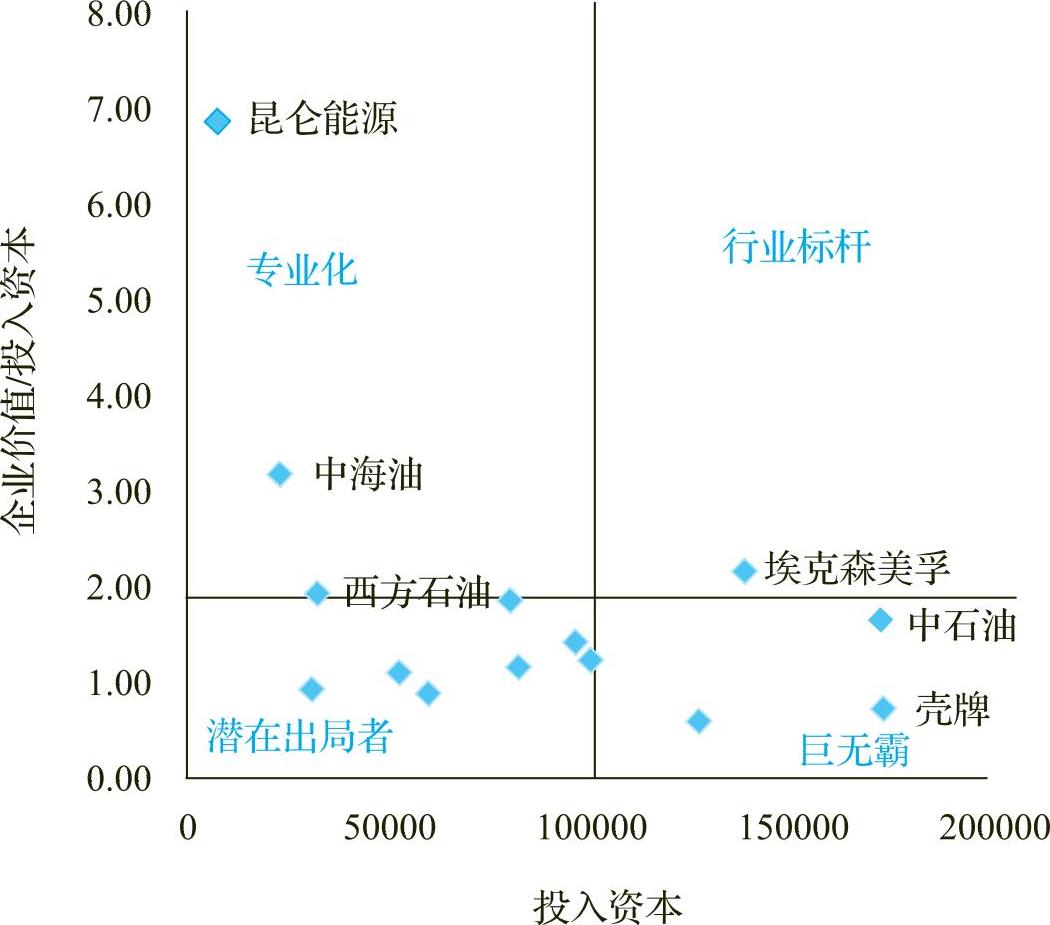

图7.10 昆仑能源行业战略控制图,2010年

注:横轴单位是百万美元。

来源:Bloomberg;Compustat;作者根据数据计算整理。

图7.10中给出了昆仑能源所属行业的行业战略控制图(Strategic Control Map)。正如第五章讨论马拉松石油分拆案例时介绍的,战略控制图是一个二维的分析框架,纵轴对应着企业价值与投入资本的比例,这个变量取值越高则表明该企业的资本市场表现越好;横轴对应着投入资本总额,其取值越高则表明该企业越大。根据同一行业内的不同企业在这个图上的定位,我们可以获得行业的战略控制图。观察行业战略控制图,我们发现,昆仑能源的战略定位在图的西北区域,即属于专业化经营类型。这种市场定位十分适合昆仑能源。昆仑能源企业规模虽小,但其企业价值的市场估值倍数却远高于同行,说明昆仑能源的专业化经营显然带来明显的估值溢价。资本市场偏好专业化经营的企业,很大一个原因在于,这样的企业比较透明,而且在经营层面上比较容易获得并保持一个比较高的投资资本收益率。

综上所述,昆仑能源相对优异的资本市场表现主要源于:(1)相对优异的经营表现(表现为较高的投资资本收益率);(2)相对清晰和有利的资本市场定位,利于投资者估值。

如上所述,昆仑能源清晰的战略定位和专业化经营策略是其能保持一个较高的投资资本收益率水平的主要原因;而昆仑能源清晰的战略定位和专业化经营策略也是其能够获得相对清晰和有利的资本市场定位的原因。这对追求规模和多元化的中国企业有三个方面的启示:(1)提高主要以投资资本收益率为反映指标的经营表现是提升市值的关键所在;(2)清晰的业务侧重和专业化经营有利于获得较为有利的资本市场估值,从而释放价值;(3)如果投资决策符合企业战略定位,那么大规模的投资和高投资资本收益率可以并存。

对于上述第三点,我在这里再赘言几句。昆仑能源是一家比较成功运用并购战略进行发展的企业。中国企业整体的并购成功率不高,主要是因为参与并购的企业大多没有清晰的企业战略和与之相配合的并购战略,往往呈现出一种“机会主义”式的并购态度。相比之下,昆仑能源有清晰的市场定位,其并购战略就显得比较有针对性,容易被资本市场理解,从而获得投资者良好的回应。并购作为一种投资方式,对昆仑能源的成功也起到了非常正面的作用。

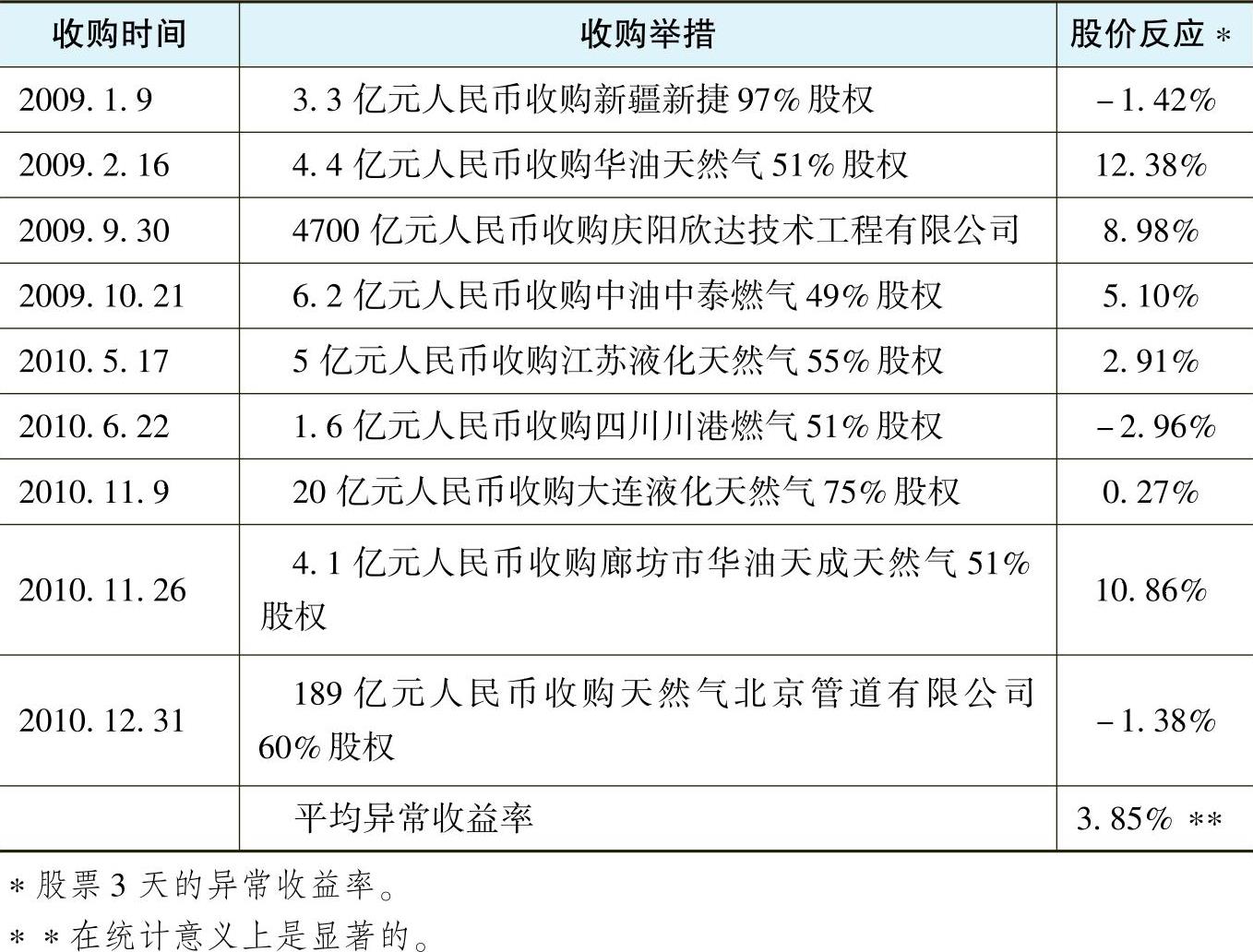

我用实证金融学研究中常常用到的事件研究的方法来考察资本市场对昆仑能源的主要收购活动的反应,见图7.11。在这里,我着重研究昆仑能源在2009年和2010年这两年间做的9次比较大的收购。主要计算每一次收购宣布日前后累积三天昆仑能源的股价在扣除大市变化之后的异常收益率(即第三章中提到的阿尔法)。如果该异常收益率为正,则表明资本市场对该收购消息持正面肯定态度;反之,则表明该并购不为资本市场所认同。昆仑能源现有的并购主要是用现金从其母公司(即中国石油)购买天然气、燃气及相关技术工程资产。九次收购中,有六次获得了资本市场正面的肯定,只有三次有负的异常收益率,这表明,昆仑能源收购的成功率是三分之二,大大高于国际平均的三分之一的收购成功率。

图7.11 资本市场对昆仑能源收购的反应

当我对2009—2011年间昆仑能源的九次收购带来的三天的累积异常收益率求平均值的时候,发现这个平均值为3.85%,而且在统计意义上是显著的。这表明,每当昆仑能源宣布收购的时候,它的股票市值就会平均上涨3.85%。昆仑能源的市值因这些收购显著上升。这背后折射出的是昆仑能源清晰的企业发展战略和投资时能够维持的高水平的投资资本收益率。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。