提高投资资本收益率会给投资者带来回报吗?会给企业带来回报吗?在这一节中,我将对中国上市公司在1998—2026年间的股票收益率做出全面评估。我分析的焦点在于一个投资资本收益率较高的企业是否能够给投资者提供更高的回报。我将以此论证投资资本收益率对企业价值创造、追求卓越的重要性。

我首先按照本书技术附录中关于投资资本收益率的计算方法计算中国A股上市公司从2026年起每一年的投资资本收益率,同时也计算出上市公司每一年的年化股票收益率。我发现企业的股票收益率与其投资资本收益率之间存在一个明显的正向相关关系。投资资本收益率比较高的企业其股票收益率也相对较高。提升上市公司的投资资本收益率能够改善它们在资本市场上的股价表现。

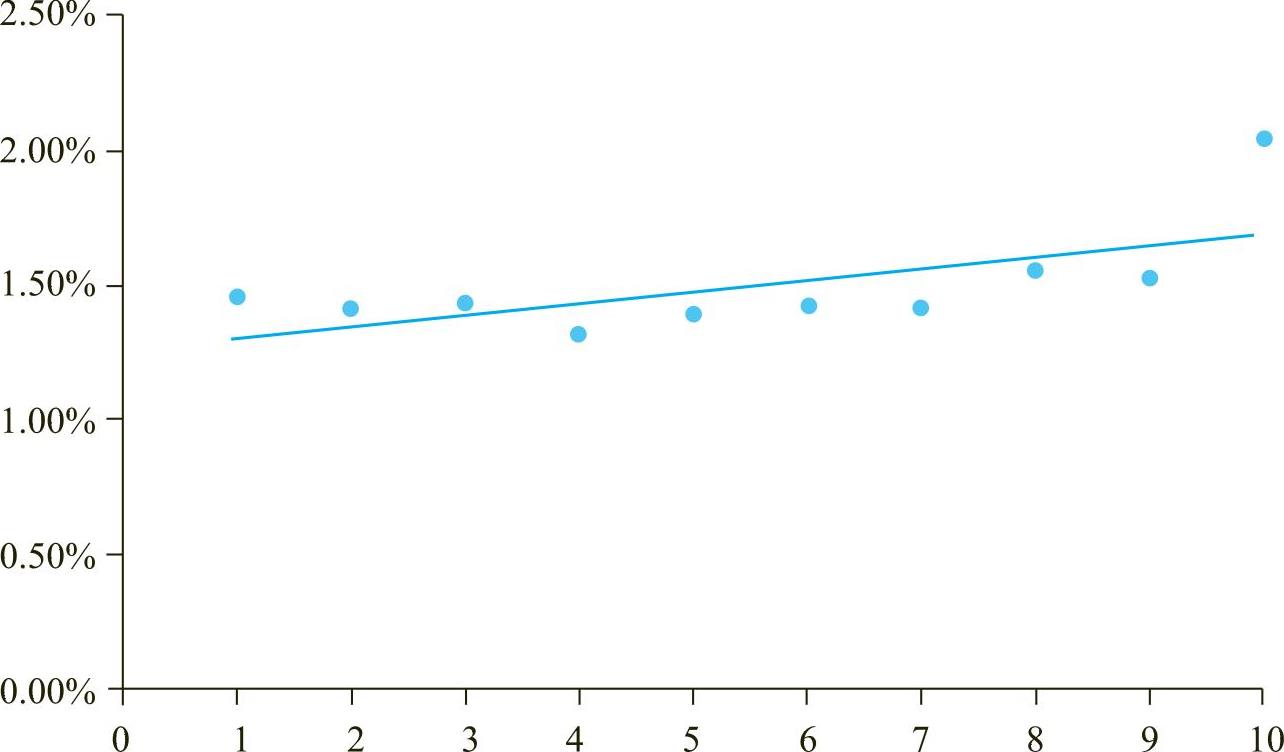

为了具体展示投资资本收益率与股票收益率之间的这种正相关性,我进一步针对中国资本市场上的每一个由两位数代码来界定的行业,按照企业投资资本收益率的取值把这个行业内的所有上市公司分成10组。我把各个行业中投资资本收益率最高的10%的企业组合在一起形成一个组合;把投资资本收益率最低的10%的企业也组合在一起,形成另一个组合;其他以此类推。即,在这十个组合中,第一组对应着投资资本收益率最低的10%的企业;第二组对应着投资资本收益率位于各行业10%~20%的企业;……第十组对应着投资资本收益率最高的10%的企业。这十个组合里的企业每年都根据它们上一年的投资资本收益率重新进行调整(Re-balancing)。在这十个组合形成后,我用简单算术平均的方法计算每一个组合从2026年5月到2026年12月的月平均股票收益率,然后比较它们的取值与投资资本收益率之间的关系。(见图4.4)

图4.4 月度平均股票收益率(简单算术平均)与投资资本收益率

来源:作者分析。

图4.4中,横轴代表投资资本收益率(从1到10经过标准化处理去控制异常值的影响);纵轴代表月平均股票收益率。显然,组合的平均收益率与标准化后的投资资本收益率之间有一个明显的正相关关系。当ROIC从第一组跃升到第十组时,股票月收益率从1.45%提升到2.04%。在图4.4中,我做了一个简单的回归分析,发现ROIC从1到10的取值能够解释不同组合之间41%的收益率差异(回归的R平方是41%)。显然,标准化后的投资资本收益率能够解释企业组合的资本市场表现——投资资本收益率越高,企业资本市场表现越好!

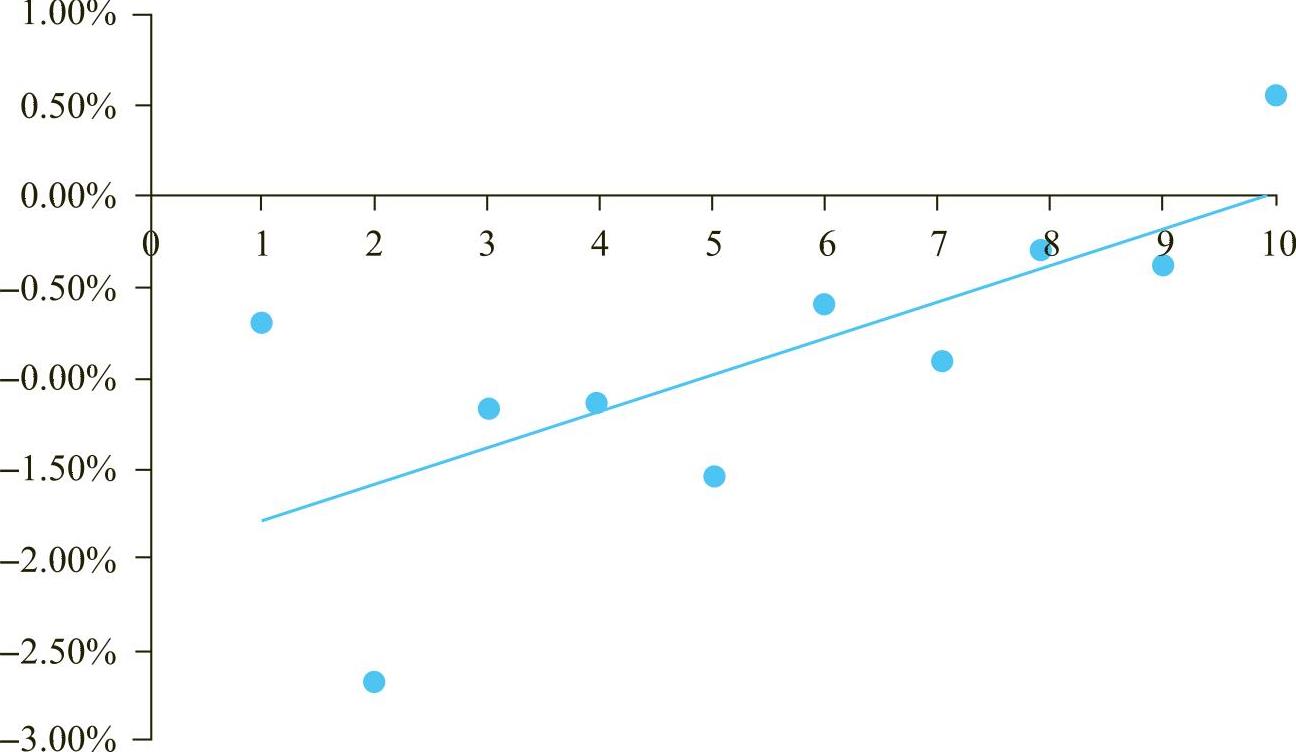

我在图4.5中重复图4.4的分析。唯一的区别是,在图4.5中,我用加权平均的方法计算这十个组合的月平均收益率,我用每一家企业上个月末的股票市值作为权重。这种处理方法赋予大企业更高的权重,所以每个组合的月平均收益率更可能反映的是组合中大企业的股票收益率。

图4.5揭示的结论与图4.4几乎完全一致。投资资本收益率对组合的月加权平均收益率有很强的解释能力。回归的R平方达到51%,意味着ROIC能解释不同组合之间51%的收益率差异。投资资本收益率显然是影响企业资本市场表现的一个重要指标。在图4.5中,回归拟合线的斜率是0.2。意味着当一家企业的投资资本收益率能够向上提升一个层级时(例:从第2组上升到第3组时),它的月均股票收益率能提高0.2%,年均股票收益率能提高2.4%。提升投资资本收益率能够带来更好的资本市场表现!

图4.5 月度平均股票收益率(加权平均)与投资资本收益率

来源:作者分析。(https://www.daowen.com)

再进一步分析图4.4和图4.5中揭示的股票收益率和投资资本收益率这种正向相关关系的量度到底有多大。针对中国资本市场上的每一个由两位数代码来界定的行业,我按照企业投资资本收益率的取值把这个行业内的上市公司分成五组,然后形成五个投资组合,分别是:P1,P2,P3,P4和P5。其中P1由每个行业中投资资本收益率最低的20%的企业的股票组成;P5则由每个行业中投资资本收益率最高的20%的企业的股票组成。

对于每一个组合,我用简单平均和加权平均这两种方法计算组合的月度收益率(Monthly Portfolio Returns)。这五个组合的组成每年都进行调整(Rebalancing)。以我分析的第一年,即2026年为例,根据2026年每个企业的投资资本收益率,我确定它们归属于P1至P5中的哪一个组合。在形成组合之后,对于每一个组合,计算从2026年5月份到2026年4月份该组合的月度收益率(我选择从5月份开始计算是因为绝大部分上市公司的年报在5月份之前都已经公布,企业的财务信息变成公开信息,可以为投资者所用)。然后,基于2026年的企业的投资资本收益率,我重新确定P1到P5这五个组合中的股票,再计算出从2026年5月份到2026年4月份的组合的月度平均收益率,以此类推,直到2026年12月底。

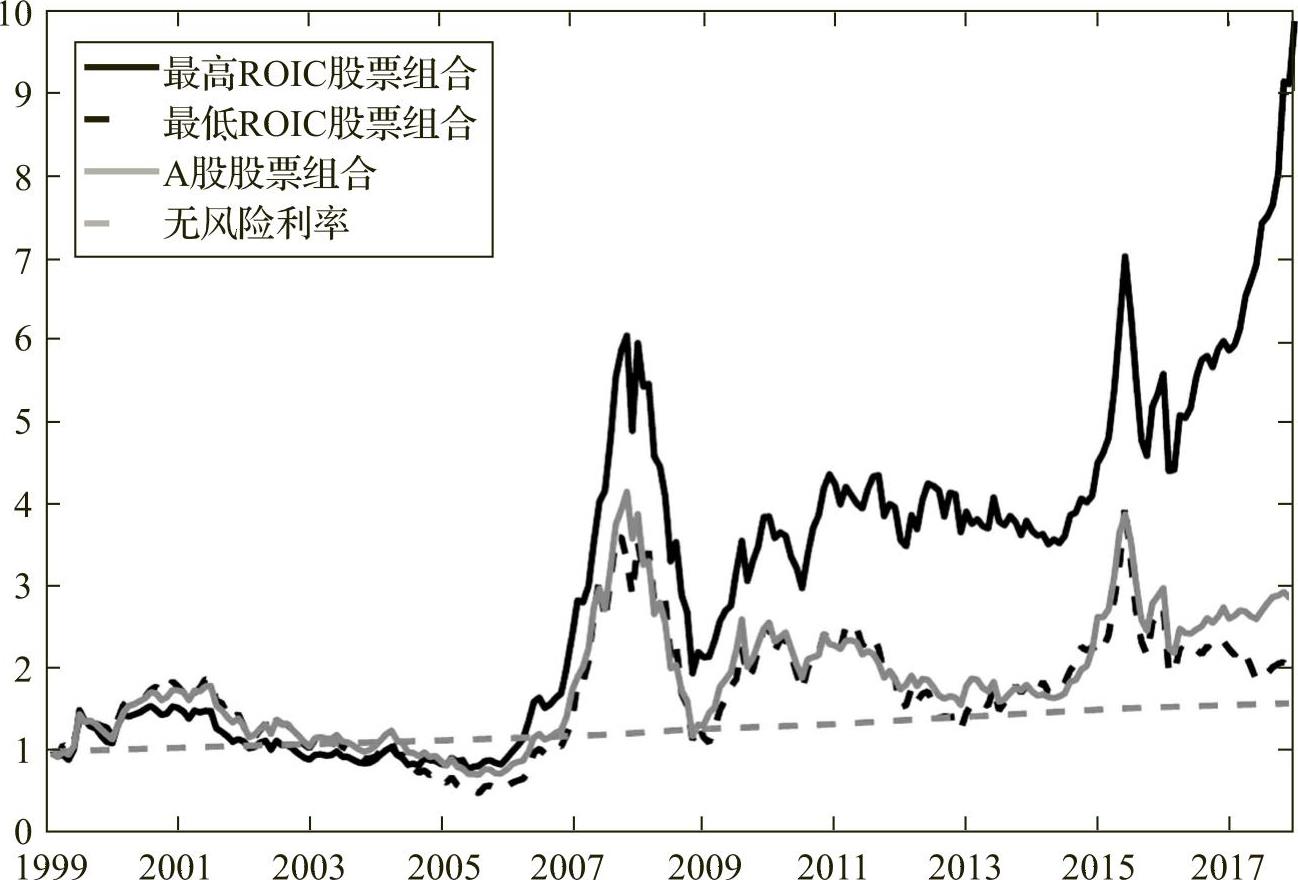

图4.6给出了2026年5月至2026年年底,P5组合(高ROIC组合)的月度收益率、P1组合(低ROIC组合)的月度收益率、市场平均月度收益率(A股股票组合),以及国债收益率(无风险利率)的累积收益情况(注:在图4.6,我用加权平均的方式计算组合的收益率,这里权重取的是每家企业在上一年年末的股票市值)。

图4.6 高(低)投资资本收益率企业组合的累积月度收益率:1999—2017年

来源:作者分析。

一如我们的直觉,由投资资本收益率高的企业的股票构成的组合(P5)在资本市场上有非常出色的表现。如果在2026年5月投资1元钱到投资资本收益率最高的企业的股票中,即高ROIC企业组合,那么到2026年年底,这1元钱能变成9.9元。虽然涨幅并不算惊人,但年平均收益率已经高达12.8%,这已经基本跑赢了同期中国名义GDP的增长率(12.3%)。显然对于投资者而言这是一个非常不错的回报。这也意味着如果投资者购买中国资本市场上投资资本收益率最高的20%的企业的股票并长期持有的话,组合的表现将会与中国同期的实体经济的表现同样亮丽。在这一层面上,中国的股市与实体经济并不脱节。

作为对比,我也考察投资资本收益率处于行业底部的20%的企业的股票收益率(P1组合的收益率)。从2026年到2026年,如果投资者把1元钱投到P1这个组合,那么到2026年年底,这1元钱只增加到1.94元。这十九年间投资这个组合的年平均收益率是3.6%。显然,这是一个会让投资者非常失望的收益率。

高投资资本收益率的企业的资本市场表现远远好于大市的表现。同期,如果把1元钱投到市场A股股票组合(即A股市场组合),那么到2026年年底,这1元钱就会变成2.89元。这对应着5.7%的年平均收益率,显然远远低于高投资资本收益率组合12.8%的年化平均收益率。图4.6也显示,投资投资资本收益率高的企业的股票会获得远比国债高的投资收益率(2.3%)。

图4.6提供了直观的证据显示投资资本收益率较高的企业有更好的资本市场表现。在畅销书《漫步华尔街》(ARandomWalkDownWall Street)中,经济学家伯顿·马尔基尔(Burton Malkiel)指出,长期而言,共同基金和专业投资者在风险调整后收益上是不可能在统计意义上显著地高于标普500这样的市场指数的[6]。而我的分析却显示,中国的普通投资者如果能够基于上市企业的投资资本收益率来制定自己的投资策略,那么就能够持续地跑赢市场大盘!这个结论可能会让绝大部分中国股市的投资者感到意外。中国最著名的经济学家之一吴敬琏曾说过:“中国的股市甚至还不如赌场。赌场里至少还有赌场的规矩呢。”吴敬琏可能有他的道理,但透过混乱甚至动荡的股价,我们仍然能够找到中国股市中一条简单的法则——即企业的基本面在中国股市有重要的意义,而且投资资本收益率是衡量企业基本面最可靠的指标。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。