中国乏善可陈的股票市场与强劲增长的实体经济之间的脱节确为中国经济的未解之谜。根据新古典经济学的观点,在均衡状态下,股市的表现应该由实体经济的表现决定;而且在均衡状态下,保持企业杠杆率不变,一家企业股票的回报率应该等于这家企业的投资资本收益率。显然,要想理解中国股市,我们就需要回归到企业的基本面上——企业层面的信息要比宏观经济信息更有意义。

研究显示,美国资本市场在过去100多年,每年平均给投资者的真实回报大约在10%左右,这样一个表现取决于美国企业的投资资本收益率。过去100年,美国上市公司的平均投资资本收益率是10%,两者大致相当。图2.1中计算了美国上市公司从2026年至2026年这三十八年的投资资本收益率。虽有起伏,但这些企业的投资资本收益率在这期间的平均值是11.6%,这表明美国资本的上市公司总体质量还是比较高的。这样一个资本市场的微观基础有利于给投资者提供一个相对合理的回报。

那么中国上市企业的投资资本收益率究竟如何呢?归根结底,任何论点要想站得住脚都需要靠数据来说话。我没有预料到的是,尽管投资资本收益率如此重要,但几乎很少有研究系统地分析中国3000多家A股上市企业的投资资本收益率及其分布情况。白重恩、谢长泰和钱颖一三位学者在2026年对中国整体经济的投资资本收益率曾做过估算,发现在改革初期,中国的投资资本收益率一直保持在较高水平(约20%左右)。但是他们的研究使用的是中国国家统计局的数据,而没有使用企业数据[4]。尽管他们得出的结论与中国改革初期强劲的宏观经济增长情况基本符合,但仍与另外几项基于企业数据的研究结果相矛盾。例如麦肯锡(McKinsey&Co.)2011发布的报告显示,2006—2026年间,中国上市企业的投资资本收益率比美国上市企业平均要低6个百分点。[5]美国同期上市公司的投资资本收益率大约在10%,按照这一估测,中国上市公司平均的投资资本收益率大约在4%~5%之间。

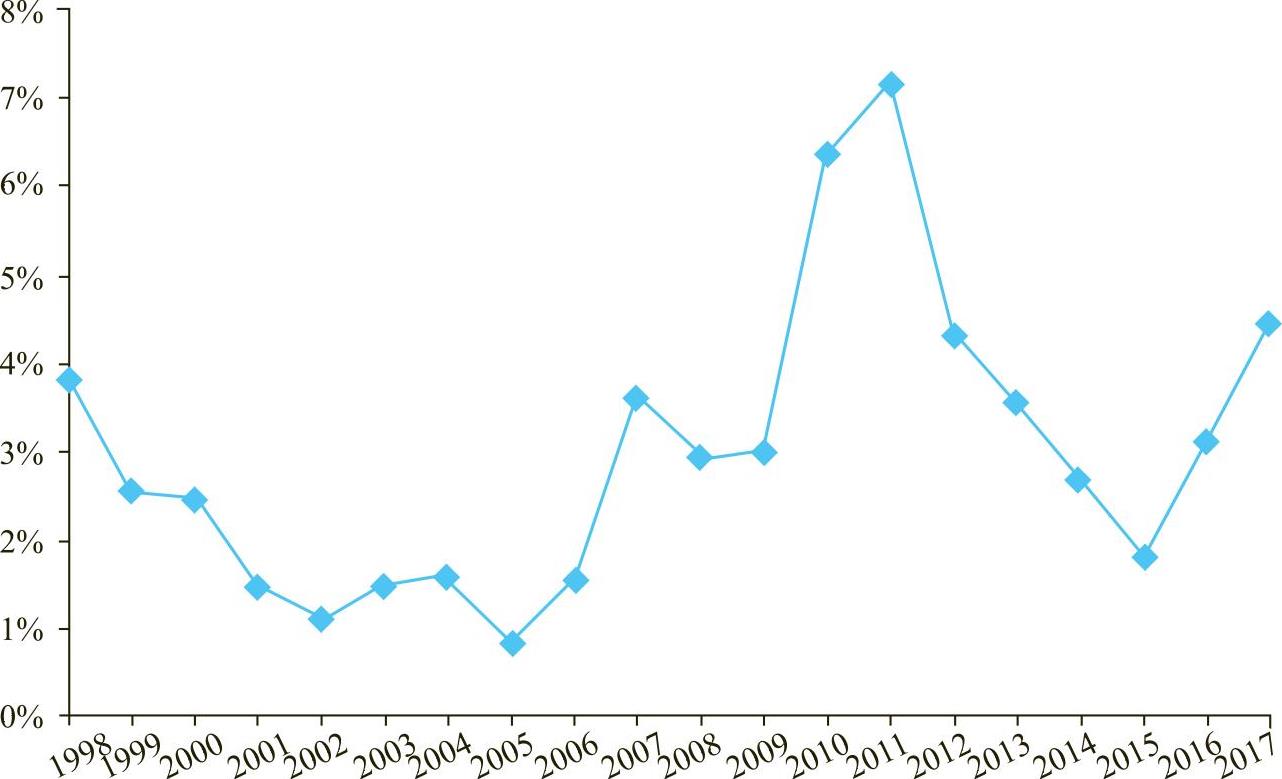

图4.2 中国上市公司平均投资资本收益率(算术平均):1998—2017年

来源:作者根据公开数据计算。

在本书的准备过程中,我自己对中国上市公司从2026年到2026年投资资本收益率做了一个估测。根据上市公司年报所提供的数据,我计算出2026年至2026年中国上市公司每一年的平均投资资本收益率(见图4.2)。按照惯例,我在计算时没有包括银行股和保险股。在每一年都去掉两端各1%的异常值之后,我给出了中国上市公司每年投资资本收益率的平均值(用简单平均的方法计算得出)。

结果可以说是惨不忍睹!二十年间,中国上市公司平均每年的投资资本收益率在0.8%至7.2%之间,而且起伏很大,极不稳定。这二十年投资资本收益率的平均值只有3%。这意味着在这二十年间,中国上市公司每一元的资本投入只能带来3分钱的税后利润。3%的平均投资资本收益率远远低于美国上市公司在过去100年的投资资本收益率。中国A股市场上的上市公司质量真的不高,而且这些企业普遍都还没有形成稳定的商业模式,以至于它们的投资资本收益率在年与年之间起伏不定,表现出很强的顺周期性。上市公司基本上还是“靠天吃饭”!

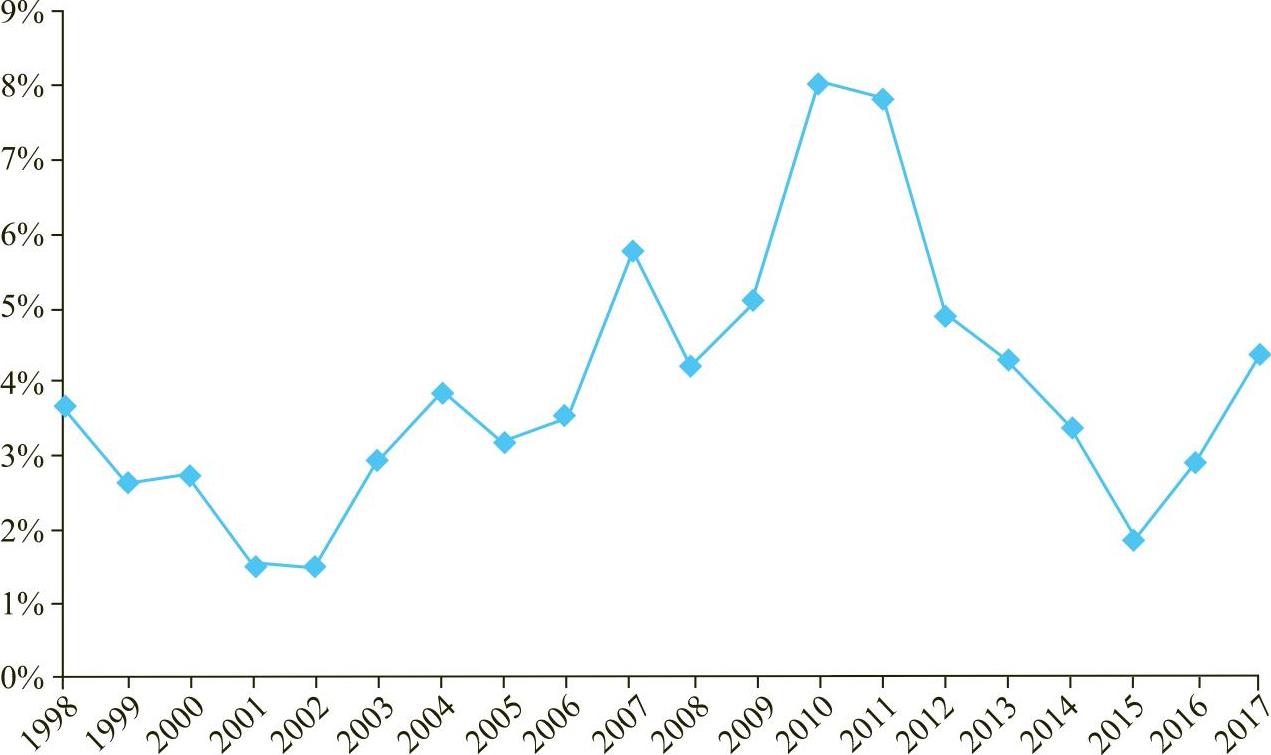

图4.2提供的是用简单平均的方法计算的中国A股市场上市公司每一年的平均投资资本收益率。一种更为合理的计算方法是用加权平均的方法来计算,给不同的企业赋予不同的权重。图4.3给出了用企业总资产作为权重计算的上市公司从2026年到2026年每一年的平均投资资本收益率。加权平均的方法可以凸显规模更大的企业的重要性。如图4.3所示,用加权平均的方法来计算投资资本收益率,我们发现2026年至2026年,中国上市公司加权平均的投资资本收益率在1.5%至8.1%之间。二十年平均为3.9%,比用简单算术平均计算的平均值要高将近1%,但仍远远低于美国上市公司同期的投资资本收益率。中国上市公司平均投资资本收益率比美国上市公司低6个百分点。(https://www.daowen.com)

有这样的上市公司,中国资本市场表现不彰就不难理解了。中国经济在宏观层面上看数字很漂亮,但是经济增长的质量不高,反映在经济的微观基础企业上,表现为企业的盈利性不强,投资资本收益率太低。中国的股市与实体经济其实并不背离——中国上市公司距离伟大企业还有很长很长的路要走。

讨论中国上市公司为什么质量不高并不是这一章的主题。这涉及中国政府发展资本市场的初衷,涉及中国资本市场的特殊的上市制度和退市制度,也涉及资本市场的寻租者们利用资本市场在制度设计上的漏洞所进行的近乎疯狂的寻租套利。事实上,在圈钱、内幕交易、暗箱操作盛行的市场环境里,逆向选择(Adverse Selection)是资本市场运行的最可能出现的结果。逆向淘汰导致“劣币驱逐良币”,导致资本市场完全失效(Market Breakdown)。于是,中国资本市场只剩下融资功能,完全丧失了合理配置资源的功能。大量的投资者变成沉默的大多数,用脚投票或者用沉默来表达对这样一个低效资本市场的抗议。

图4.3 中国上市公司加权平均投资资本收益率:1998—2017年

来源:作者根据公开数据计算。

在这样一种市场环境下,鲜有企业会长远规划,致力于寻找可持续的商业模式,追求基业长青。换一个角度来说,如果一个资本市场里有几家甚至几十家像IBM、微软、强生、通用电器这样的能够在较长时间给投资者带来精彩投资回报的企业,那么这个资本市场的抗跌性自然就会非常强大,因为这些企业能够给投资者带来困境时他们最需要的——持续的投资信心。

中国需要一批伟大企业,中国资本市场需要一批高质量的上市公司,这背后其实反映的都是同一个诉求:中国企业应该追求高投资资本收益率。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。