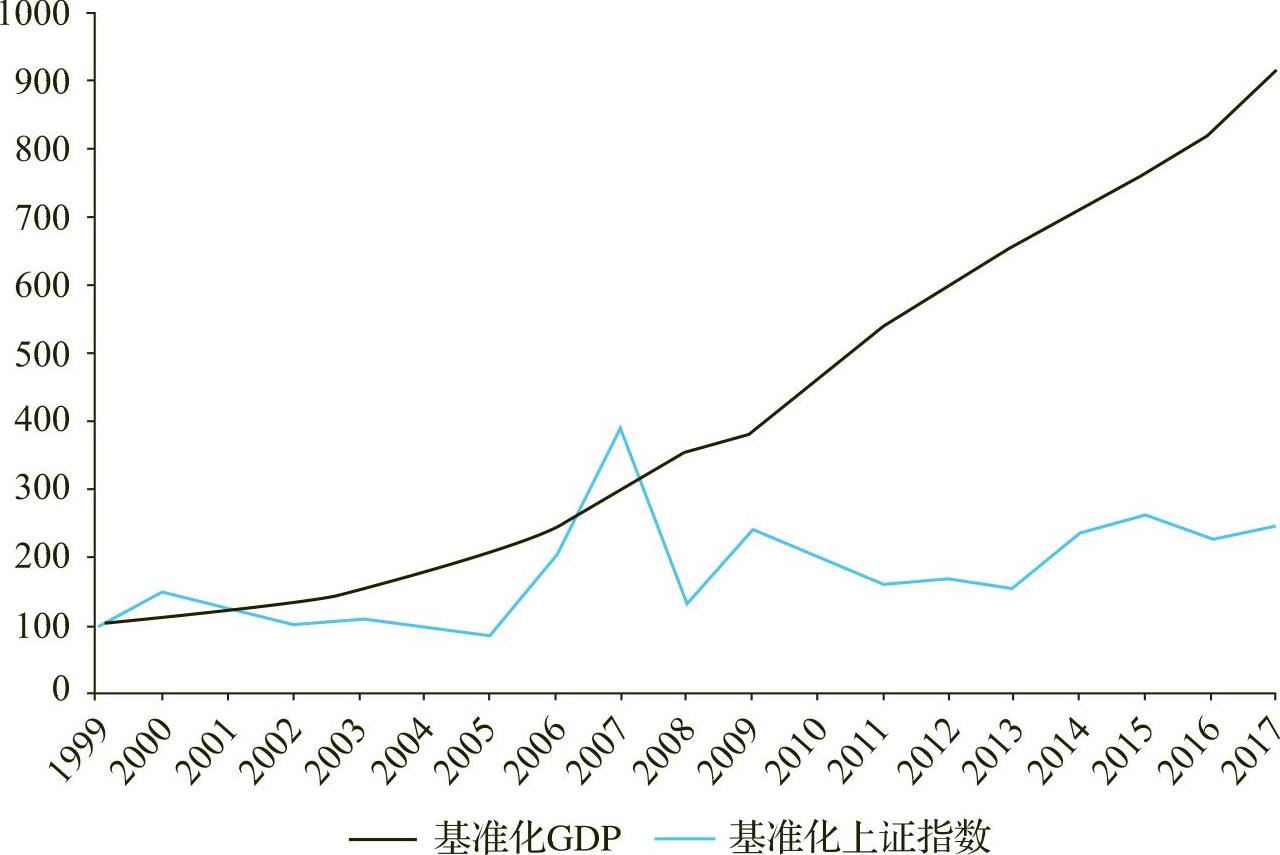

研究中国和中国经济的学者常常困惑于中国股市与中国经济之间的矛盾——在过去40年,中国GDP保持了年均9.4%的增速,然而自2026年中国股市重新开启以来,它的表现却长期乏善可陈。中国股市与实体经济之间似乎存在着令人费解的“脱节”现象。这一点也可以从图4.1得到验证。在图4.1里,我给出了中国GDP和上证指数在1999—2026年期间的变化情况。从2026年到2026年,中国的GDP增长了整整9.13倍,从近9万亿元上升至82.7万亿元;而同期上证指数在经历了若干次起起落落后,只上升了1.42倍。这十九年间,中国名义GDP的增长率平均每年为12.3%,而投资中国的A股市场的平均年化收益率只有4.7%(注:在这个简单的测算里,我没有考虑股票投资的股息红利部分)。中国的股市并不是实体经济的晴雨表,它的表现与实体经济的表现严重背离。

图4.1 中国GDP与上证指数对比:1999—2017年

注;2026年年底的上证指数和2026年的GDP被基准化为100。

来源:作者根据公开数据计算整理。

中国资本市场的低迷表现与相对亮丽的实体经济表现之间的长期脱节,是有关中国经济的诸多之谜中最让人困惑的一个。在金融学术语里,投资一只股票或一个组合所获得的收益率中,超出预期收益率或基准收益率的部分称为α(阿尔法),α越大说明投资该股票或组合获得的回报越高。预期收益率通常采用市场组合的收益率,或根据各种资产定价模型来计算,最常用的模型叫作资本资产定价模型(Capital Asset Pricing Model,简称CAPM)。资本资产定价模型(CAPM)假设投资者都是理性的个体,市场是高效的且处于均衡状态。但由于资本资产定价模型经不起实证的检验,诺贝尔经济学奖得主尤金·法玛(Eugene Fama)和他长期的合著者肯尼斯·弗兰奇(Kenneth French)联合提出了一个使用三因子来计算预期收益率的模型。这三个因子分别用来反映市场平均收益率、企业的规模和账面市值比(反映企业的成长性)。这个模型被称作Fama-French三因子模型,在实证研究和金融实务中得到了广泛的运用。(https://www.daowen.com)

回顾过去的发展我们发现,中国股市并没有产生什么α,甚至从过去糟糕的表现来看,可以说中国股市没有什么投资价值。发生在中国资本市场的这种情况并非绝无仅有。事实上,几乎所有的新兴市场在2026年全球金融危机后的表现都不尽如人意。以2026年和2026年为例,新兴市场国家作为一个整体,在这两年GDP累计增长了12%,远超同期发达国家的4%;但资本市场却呈现出截然不同的景象。摩根士丹利资本国际(MSCI World Equity Index)全球股票指数显示,2010—2026年间,发达国家的综合股票指数累计上涨了7个百分点,而同期实体经济表现更加亮丽的新兴市场国家,其综合股票指数却下滑了2个百分点。

对于研究资本市场的学者,这其实并不是一个新的议题。长期以来,中国股市都不是中国实体经济的晴雨表,它有自己的运行法则,有许多令人叹为观止抑或扼腕长叹的荒谬之处。但对于跻身中国股市的诸多投资者,寻找股市的投资价值,寻找阿尔法却是一个大问题。截至2026年年底,在中国已有1亿3千多万个账户在积极或不积极地从事股票买卖。能够保本甚至增值,是关系到这些资本市场沉默的大多数能否从高速增长的中国经济中获利的大问题。如果一个资本市场中,绝大部分投资者都不能从资本市场的发展中获益的话,这个资本市场存在的合理性显然就值得怀疑了!

如果我们把资本市场的表现和实体经济表现做一个时间序列上的长期比较,就能发现中国股市并非总是乏善可陈,它也有爆发的时候,以至于长期浸淫于中国股市的老股民津津乐道“等候下一波行情的到来。”这样的悲喜剧过去二十多年在不同地方、不同时间,以不同的强度和大致相似的故事情节一直在不断地上演着。如果把中国资本市场和发达国家资本市场的表现做一个横向比较,最为显著的一个差异是这两个市场在经济表现好的时候都能交出亮丽的成绩单;而在实体经济表现下滑,遇到挑战时,中国资本市场(甚至所有新兴市场)往往跌得比发达国家资本市场更为厉害。也就是说,中国资本市场的“抗跌性”远比发达资本市场要差。导致中国资本市场总体表现平庸的原因,并不是它在经济运行顺畅时的表现,而是它在经济遇到挑战,显现危机时的表现。“抗跌性”是衡量一个资本市场是否成熟的重要标志。

上面的简单比较告诉我们,中国股市远远不是资金的避风港。国内资金和国际游资踊跃于中国资本市场的时候,整个市场弥漫着乐观情绪,多空交锋中多方占据绝对优势。而一旦时势逆转,多、空转换速度极快,同样的资金甚至会以更快的速度逃离这个市场。

中国股市为什么没有阿尔法?中国资本市场为什么缺乏“抗跌性”?人们常常把这归结为中国上市公司的公司治理问题,例如,财务信息不透明、内幕交易严重、上市公司与关联公司之间有大量的关联交易,等等。公司治理显然是影响中国资本市场表现很重要的一个因素,我也将在本书的第六章详细讨论中国上市公司的公司治理问题。除此之外,我更想强调的是,中国资本市场缺乏抗跌性的本质原因在于我们的上市公司普遍质量不高。因为上市公司整体质量不高,所以投资者在市场情绪低迷时就很容易不看好这个市场,选择快速逃离。没有一批基本面健康、质量良好的上市公司作为资本市场的压舱石,股市或许真像经济学家凯恩斯在《通论》中所说的那样,“只是实体部分的穿插表演(Sideshow)。”

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。