2010年,尚德成为全球最大的光伏产品供应商,但自此之后,它非但没有走向伟大,反而一落千丈。尚德的轰然倒塌对于中国企业而言有着非常重要的借鉴意义。首先,尚德的失败与地方政府的政策不无关系。在尚德发展的初期,当地政府给予尚德诸多补贴和税收上的优惠,极大地促进了尚德的生长,但同时也不断向尚德施压,要求它通过追加投资进一步扩大产能。由于各地政府都采取了类似的手段以促进本地光伏产业的发展,中国的光伏产业迎来了一轮又一轮的投资热潮,致使整个行业陷入严重的产能过剩。尚德虽贵为行业龙头企业,但亦受到日益激烈的竞争和不断下滑的产品价格的冲击。强调经济增长指标的“政绩竞赛”是中国地方政府重要的行为特征,不仅孕育并极大地推动了中国的太阳能光伏产业在短期内的高速发展,也决定了中国光伏产业的辉煌注定不能长久。

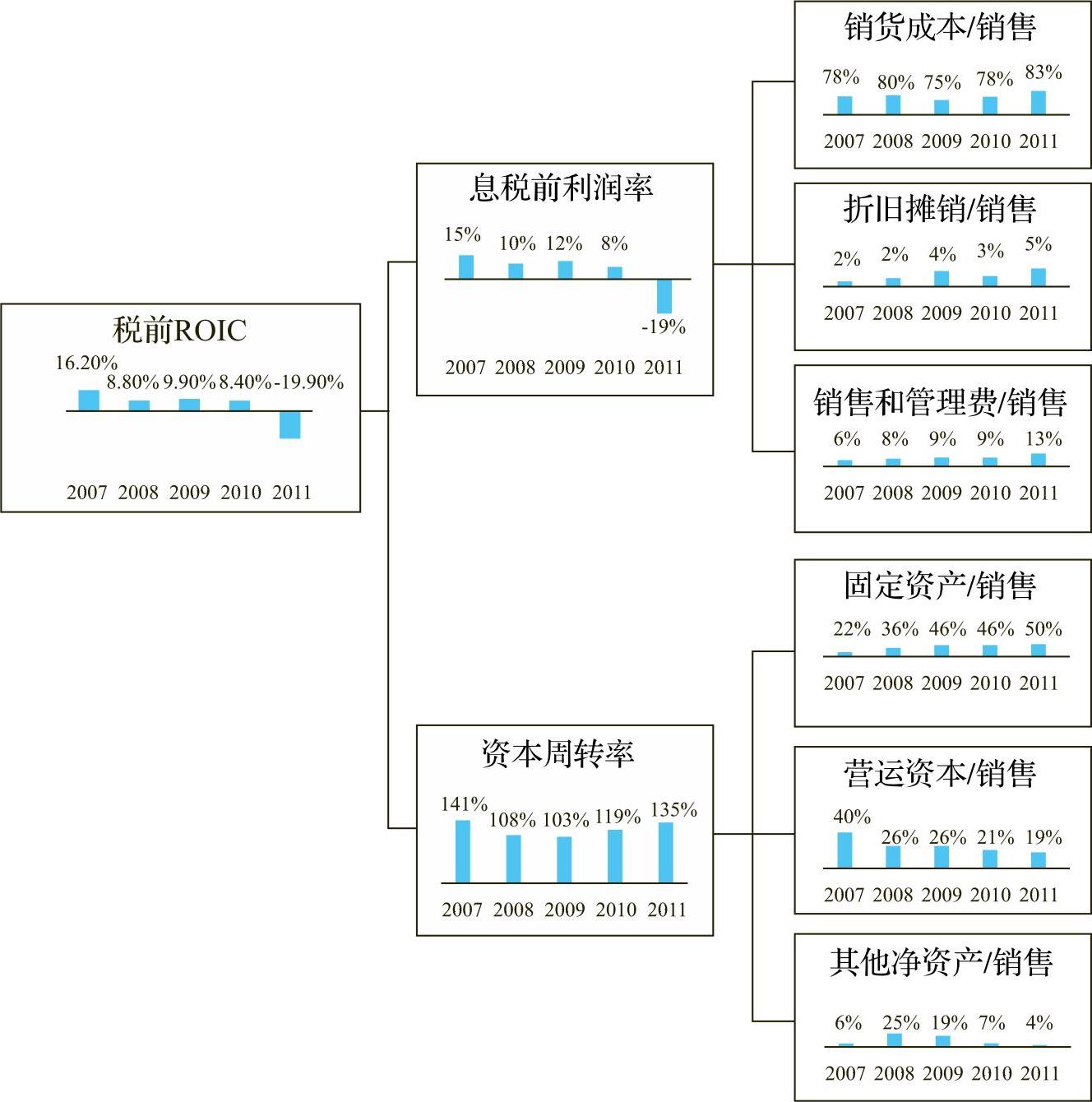

当然,尚德的衰败归根结底还是由其不成熟的商业模式和过度激进的发展战略造成的。作为全球最大的太阳能光伏制造商,尚德并没有通过研发来努力打造自身的智力资产以形成竞争优势,每年投入研发的预算只有销售收入的1%,核心技术大都来自海外,最大的竞争优势就是成本。然而,随着竞争加剧、需求疲软,尚德的成本优势也不复存在了。短期内尚德虽然实现了高水平的投资资本收益率(ROIC),但很快就无法继续保持下去。图3.6给出了2007—2011年间尚德的投资资本收益率,这段时间尚德既经历了高速的崛起也经历了突然的衰落。本书的技术附录提供了尚德投资资本收益率的详细计算方法和分项解释,以帮助读者更好地理解尚德投资资本收益率变化背后的因素。

2007年,尚德电力的税前投资资本收益率达到了创纪录的16.2%,之后就一路下滑,2008年降至8.8%,2009年稍微回升至9.9%,2010年再次下降至8.4%。而到了2011年,尚德的税前投资资本收益率甚至降为负值。根据我的估算(见技术附录),2007—2012年间,尚德的加权平均资本成本在10%~12%之间,这就意味着,从2009年起,尚德的投资资本收益率就已经低于其融资成本。经济增加值(EVA)为负的企业不创造任何价值,注定无法成为伟大的企业。

图3.6对尚德投资资本收益率的分析清楚地解释了尚德的崛起和衰落的原因。首先,这段时间尚德的利润率从15%一路下滑至-19%,反映出产能过剩对尚德的不利影响。然而,我们发现尚德在利润率大幅下滑的同时竟仍然继续大肆投资,2007—2011年间,尚德的固定资产占销售收入的比例翻了一番以上。这也导致折旧大幅上升,进一步降低了尚德的利润率。

图3.6 尚德的税前投资资本收益率(ROIC):2007—2011年

来源:作者计算。细节见本书技术附录。

尚德之所以在这段时期大肆投资主要是因为它追求的目标就是市场份额,而不是利润或价值创造。施正荣一心想把尚德打造成全球最大的太阳能光伏制造商,而无锡市政府也多次表达了同样的愿望。决策者有了这种心态,我们就不难理解为什么尚德如此渴望扩大产能了。回头来看,尚德也错误地选择了顺周期的投资策略——市场需求强劲时举债投资新建产能;而市场需求趋于疲软时仍旧如此。这种资本投资大都是不可逆的,一旦市场需求疲软,尚德大部分的产能只好闲置起来。膨胀的资产负债表,再加上不断下滑的利润率,就使得尚德的投资资本收益率自2010年以来不断恶化。

这种顺周期的投资策略对于太阳能光伏这样的行业绝非最佳选择。为了降低上游原材料硅的供应风险和价格波动,尚德入股了数家硅片生产企业,旨在确保高质量硅片的供应。同时,尚德也与数家硅片生产企业签署了长期采购协议,以期降低硅片供应短缺的风险。例如在市场对太阳能光伏产品的需求处于顶峰的2006年,尚德与多晶硅生产企业美国MEMC公司签署了为期十年、总金额高达60亿美元的采购协议,以支持其野心勃勃的扩张计划。2007年10月,尚德又与亚洲硅业有限公司(Asia Silicon)签署了为期七年、总金额高达15亿美元的采购协议。(https://www.daowen.com)

这些投资的目的主要是进一步扩大产能,但金融危机爆发却使得这些投资得不偿失。我们来看一组数据:尚德与MEMC签署采购协议时,多晶硅的价格为500美元/公斤,而到了2009年,多晶硅的价格骤降至50美元/公斤。在2011年短暂的反弹之后,多晶硅的价格再次暴跌至2.4美元/公斤。由于在采购协议中约定了固定的采购价格,在经济周期下行时尚德遭受了巨大的损失。

尚德投资项目的资金主要依赖债务融资。截至2011年年底,尚德的债务总额高达23亿美元,其中有15.7亿美元是两年期的短期负债,5.8亿美元为可转债。如此高的杠杆率是尚德轰然倒塌的直接原因之一——2013年4月尚德因无力偿付其到期可转债而申请破产。

饱受争议的公司治理机制也是导致尚德衰败的重要原因之一。无锡尚德申请破产时,施正荣在尚德所持有的个人财富几乎归零。然而,施正荣及其家族却通过交叉持股的架构成立了数家受其紧密控制的企业,这些关联企业参与了与上市企业尚德电力的各种交易。最典型的例子就是亚洲硅业(Asia Silicon)和辉煌硅(Glory Silicon),这两家由施正荣及其家族控制的企业与尚德签署了数份长期供应协议,并根据协议以固定的价格向尚德供应多晶硅原材料。即便多晶硅的市场价格已降至协议价的10%以下,但尚德仍然需要按照协议价格支付,这两家企业因此锁定了丰厚的利润。我们尚不清楚这样的设置是判断失误还是有意为之以对冲风险,但不论市场如何变化,施正荣及其家族都因此而立于不败之地。如图3.6所示,尚德投资资本收益率的变化清楚地解释了尚德快速崛起和骤然衰落的原因。投资拉动式的增长战略无疑能够推动企业做大规模,但规模不等同于价值创造。如果一家企业缺乏令人信服的商业模式,无法长时间保持高水平的投资资本收益率,那么我们就无法称之为伟大。

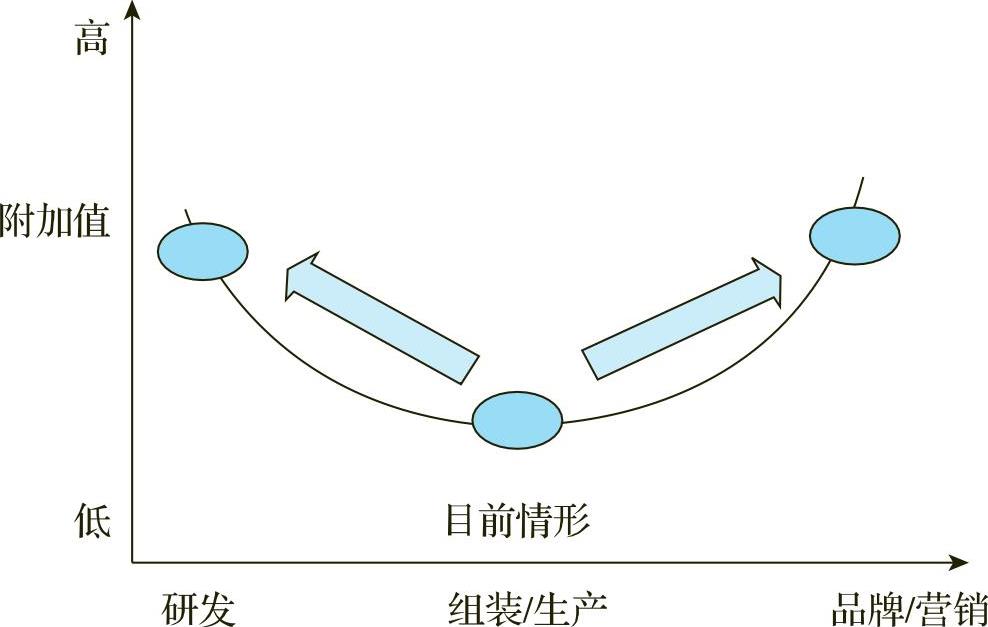

台湾宏碁集团(Acer Group)创始人施振荣(Stan Shih)曾提出著名的“微笑曲线”(Smiling Curve)理论。在1992年他运用该理论框架对宏碁集团进行分析诊断,并规划了未来的战略方向(见图3.7)。“微笑曲线”理论认为制造业可进一步细分为研发、组装生产和品牌营销三部分,而研发及品牌营销的利润率要远高于组装生产。施振荣也进一步指出,大部分亚洲企业都是从组装做起,定位在价值链的低端。要想进入价值链的高端、实现高利润率,亚洲企业需要打造自身的品牌并积极推进研发。没有研发,企业只能从事代工生产(OEM);没有品牌营销,再好的产品过了产品周期就只能当作废品处理。

根据“微笑曲线”理论,尚德的衰败似乎是不可避免的,因为尚德的主要业务集中在低利润率的组装和生产。由于缺乏扎实的研发能力和营销能力,尚德只能算是高科技行业中的一家代工厂商而已。虽然它在短期内由于当地政府的补贴和有利的市场条件实现了高水平的投资资本收益率(ROIC),但长时间保持下去则要困难得多。尚德本应尽早进入研发环节并重视品牌打造,对顺周期的投资策略三思而后行,毕竟太阳能光伏是一个新兴产业,有着太多未知的风险。

图3.7 微笑曲线

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。