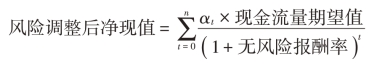

调整现金流量法也叫肯定当量法,是把不确定的现金流量调整为确定的现金流量,然后用无风险的报酬率作为折现率计算净现值。

式中:αt是t年现金流量的肯定当量系数,它在0~1之间。

肯定当量系数,是指不肯定的1元现金流量期望值相当于使投资者满意的肯定的金额的系数。它可以把各年不肯定的现金流量换算为肯定的现金流量。

我们知道,肯定的1元比不肯定的1元更受欢迎。不肯定的1元,只相当于不足1元的金额。两者的差额,与现金流的不确定性程度的高低有关。肯定当量系数是指预计现金流入量中使投资者满意的无风险的份额。利用肯定当量系数,可以把不肯定的现金流量折算成肯定的现金流量,或者说去掉了现金流中有风险的部分,使之成为“安全”的现金流。去掉的部分包含了各种风险,既有特殊风险也有系统风险,既有经营风险也有财务风险,剩下的是无风险的现金流量。由于现金流中已经消除了全部风险,相应的折现率应当是无风险的报酬率。无风险的报酬率可以根据国库券的利率确定。

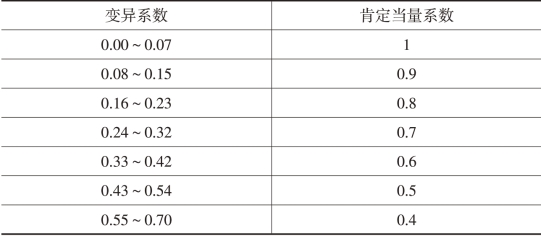

要确定肯定当量系数,首先应计算出现金流量的变异系数(标准离差率),然后根据变异系数与肯定当量系数间的经验数值确定肯定当量系数。

变异系数与肯定当量系数关系的经验数值:

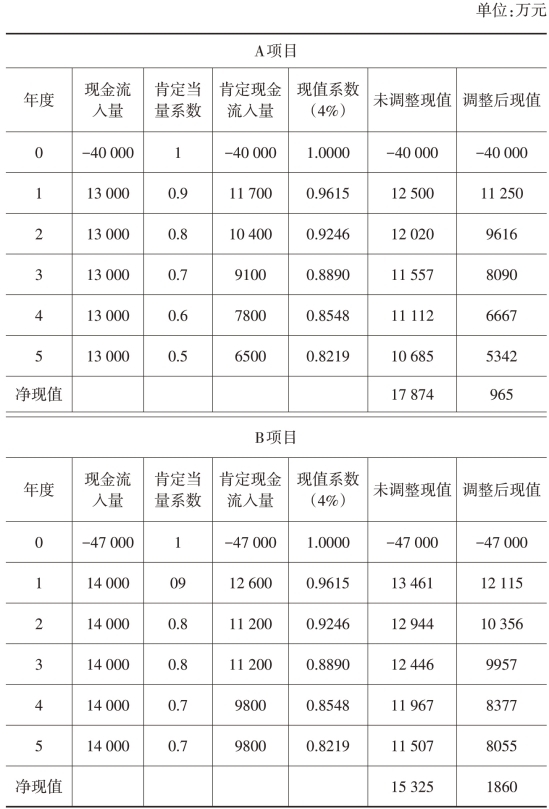

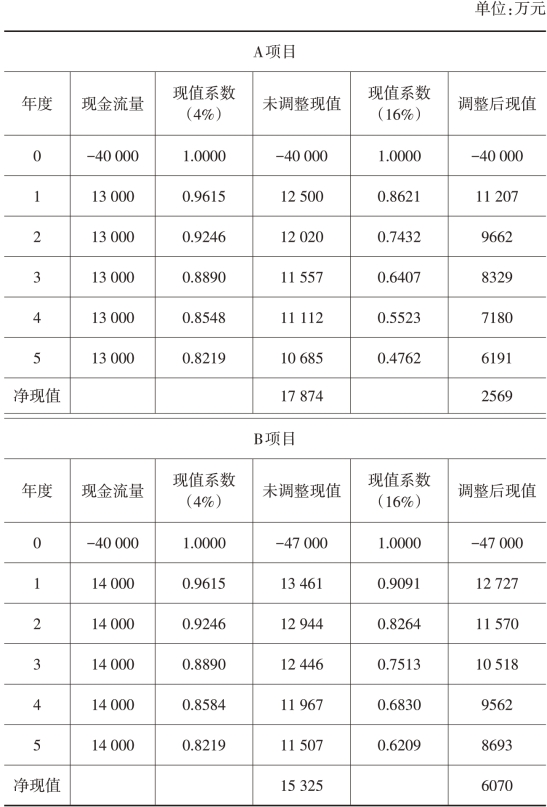

【例7-1】设当前的无风险报酬率为4%。公司有两个投资项目,有关资料如表7-1所示。

表7-1 调整现金流量法

调整前A项目的净现值较大,调整后B项目的净现值较大。不进行调整,就可能导致错误的判断。

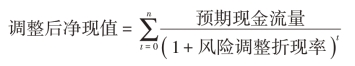

2.风险调整折现率法

风险调整折现率法是更为实际、更为常用的风险处置方法。这种方法的基本思路是对高风险的项目,采用较高的折现率计算净现值。

(www.daowen.com)

(www.daowen.com)

风险调整折现率是风险项目应当满足投资人要求的报酬。项目的风险越大,要求的报酬率越高,这种方法的理论根据是资本资产定价模型。

投资者要求的收益率=无风险报酬率+β×(市场平均报酬率-无风险报酬率)

资本资产定价模型是在有效的证券市场中建立的,实物资本市场不可能像证券市场那样有效,但是基本逻辑关系是一样的。因此,上面的公式可以改为

项目要求的收益率=无风险报酬率+β×(市场平均报酬率-无风险报酬率)

【例7-2】当前的无风险报酬率为4%,市场平均报酬率为12%,A项目的β值为1.5,B项目的β值为0.75。

A项目的风险调整折现率=4%+1.5×(12%-4%)=16%

B项目的风险调整折现率=4%+0.75×(12%-4%)=10%

其他的有关数据如表7-2所示。

表7-2 风险调整折现率法

如果不进行折现率调整,两个项目净现值差不多,A项目净现值比较高;调整后,两个项目净现值有明显差别,B项目净现值要高得多。

3.两种方法的区别

调整现金流量法在理论上受到好评。该方法对时间价值和风险价值分别进行调整,先调整风险,然后对肯定现金流量用无风险报酬率进行贴现。对不同年份的现金流量,可以根据风险的差别使用不同的肯定当量系数进行调整。

风险调整折现率法在理论上受到批评,因其用单一的折现率同时完成风险调整和时间调整。这种做法意味着风险随时间推移而加大,可能与事实不符,夸大远期现金流量的风险。

实务上被普遍接受的做法是:根据项目的系统风险调整折现率,用项目的特有风险调整现金流量。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。