具体测算中国二元税制,本书主要采用上一章界定的二元税负系数指标。在测度过程中,首先根据表3.3.1分别计算城乡居民各项分解负担并加总得到城乡居民的广义税负,然后再将城乡居民历年总税负同城乡两部门产出相比较得到当年的城乡居民负担率,最后由城市居民负担率比上农村居民负担率得到城乡二元税负系数。表3.3.1各项税负中,农民负担的农业税和城市居民负担的个人所得税可以从各类统计年鉴中直接查到,其余各项税负没有直接的统计资料,需要根据相关文献进行间接估算。

5.1.1.1 城乡居民直接负担的利息税

利息税自2026年开始征收。关于利息税,相关统计年鉴中没有直接可以采用的数据,但是可以根据相关数据进行间接计算。

在计算的过程中,重点需要计算出农户储蓄和城市居民储蓄各自占城乡居民总储蓄的比例。由于中国统计年鉴自2026年起不再分别公布城乡居民的储蓄额,因此关于城市居民和农民储蓄占总储蓄的比例需要进行大致估算。在具体的估算过程中,本书2000—2026年农户储蓄占全部储蓄的比例直接采用龙新民(2007)的估算结果[2],2026年和2026年该指标数值直接采用临近年份数值插入,在估算思路上,本书的做法和龙新民(2007)一致[3],即假定定期存款期限为一年,计算时采用当年一年期存款利率和活期利率。根据上述思路估算出的城乡居民利息税负担如表5.1.1所示。

表5.1.1 1999—2026年城乡居民利息税负担情况比较(单位:亿元)

资料来源:作者根据《中国统计年鉴》(2000—2026年)相关数据计算而成。

注:表中农户储蓄比占全部储蓄比的计算结果中,2000—2026年系直接采用龙新民(2007)的计算结果,具体可以见龙新民.中国农村公共产品供给失衡研究[D].厦门:厦门大学博士论文.2007:41中表3-5。

5.1.1.2 城乡居民间接负担的流转税

对于城乡居民负担的流转税转嫁额,由于没有直接统计数据,因此仍然需要进行间接计算。在流转税转嫁计算中,国际上目前采用可计算的一般均衡模型(CGE)。该模型“指的是用一组方程来描述供给、需求以及市场关系,并且在一系列优化条件约束下,求解这一方程组,得出在各个市场都达到均衡时的一组数量和价格,以达到对所考察的经济系统进行分析和预测的目的”[4]。该模型由Shoven和Whalley在2026年构造而成,主要用于税制研究,2026年进一步将原模型只能处理一个税种改进为可以一次处理多个税种,并采用Scarf的压缩不动点算法对模型求解。国内学者对此进行了相关研究,取得了一定的成果,如翟凡、李善同(1999);王韬等(1998,1999,2000);张阳(2007)等。限于统计数据的不可得性,国内学者对税收归宿和转嫁的测算则一般采用估算方法进行。比如,郑以成(2002)在计算农民承担的流转税转嫁时首先根据投入产出表估算农村流转税分摊比例,然后再根据设定的转嫁系数对流转税转嫁额进行计算;而龙新民(2007)则认为城乡居民的消费过程肯定会伴随流转税的转嫁,因此他从农村居民消费支出占全社会消费支出比重出发来计算农村居民承担的流转税转嫁额。

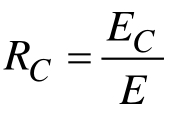

本书在这里借鉴龙新民(2007)的研究思路,主要从城乡两部门居民消费性支出分别占全社会消费性支出比重的角度考察其负担的流转税比例。设城市居民年消费性支出为EC,农村居民年消费性支出为ER,则全社会年消费性支出为E,由此可以分别得到城市居民和农村居民年消费性支出占全社会消费性支出比重为 和

和![]() ,其中RC表示城市居民年消费性支出占全社会消费支出比重,RR表示农村居民年消费性支出占全社会消费支出比重。将城乡居民年消费性支出占全社会消费性支出比重乘以当年某项流转税课税总额,即可以得到该项流转税在城乡居民之间的转嫁数额。比如,假设某年增值税税额为y,则可以得到该年农民承担的增值税转嫁额为yRR,而城市居民该年承担的增值税转嫁额为yRC[5],其余各项流转税的转嫁情况同此类似,在此不赘述。

,其中RC表示城市居民年消费性支出占全社会消费支出比重,RR表示农村居民年消费性支出占全社会消费支出比重。将城乡居民年消费性支出占全社会消费性支出比重乘以当年某项流转税课税总额,即可以得到该项流转税在城乡居民之间的转嫁数额。比如,假设某年增值税税额为y,则可以得到该年农民承担的增值税转嫁额为yRR,而城市居民该年承担的增值税转嫁额为yRC[5],其余各项流转税的转嫁情况同此类似,在此不赘述。

需要注意的是,该测算思路同其他测算思路一样也存在一些缺陷。其一,由于消费结构的不同,城乡居民承担的流转税未必是本章的估算结果。比如,在消费性支出中,对奢侈品和普通品的税收转嫁情况是不一样的。普通商品税负转嫁能力强,并且是大多数人在购买,因而作为普通消费者的农民承担的税负相对多一些。其二,该测算方法存在一个严格的假定前提,即流转税额全部转嫁给了消费者,实际上如前文所述,也有部分商品因为市场供求弹性的不同而存在税额部分转嫁甚至完全不能转嫁的情况,而出口退税能否使间接税的负税人在城乡间公平受益也是一个值得深入探讨的问题。这种测算思路虽然具有上述缺陷,但居民间接负担流转税的情况必定伴随着其消费行为,因此该计算思路总体上还是可取的。经过计算后的城乡居民年负担流转税转嫁额如附录中附表1和附表2所示。(https://www.daowen.com)

5.1.1.3 农民承担的税外负担和进项税

关于农民承担的税外直接负担,历来就是一个难以衡量的问题。胡书东(2003)认为,“国家法律、法规明确规定的农业税、乡统筹和村提留、劳动积累工与义务工负担在很大程度上具有类似税收的固定性特征,一般比较容易测度,但是,各种行政性收费、摊派、集资、罚没等向农民收取的款项则无论合法与否,都比较随意,伸缩性比较强,而且很不正规,收入记录也很不完整,所以很难测度。”[6]本书涉及的税外负担,主要是农业正税之外的其他费用,即三提五统及其基础上衍生的乱收费、乱罚款、乱摊派费用,这一部分很难准确衡量,只能采用估算的方法。按照国家税务总局农税局课题组(2000)对全国5000农户的调查显示,“2026年在农户人均负担195元中,税收负担只有46元,占负担额的比重仅为24%;而同期税外各种负担为149元,所占比重为76%,远远高于农民所承担的税收负担。”[7]这一统计调查数据也和温铁军(2001)相吻合,温铁军(2001)认为,农民需要在极低的生产总值中承担农村所有的公共品,“并且每年还要上交300亿的农业税和近千亿的乡统筹村提留和无数名目的乱收费。”[8]因此,本书在估算农民承担的各种税外直接费用时负担采用上述研究中所体现的农业各税和税外负担比例,根据统计年鉴中查找的农业正税数额乘以3.23即可得到当年的税外负担额。

关于农民购进农业生产资料承担的进项税额,我国现行增值税法规定农民不要缴纳增值税,不作为增值税的纳税人,同时规定增值税一般纳税人购买免税农产品,可按照买价乘以13%作为进项税额抵扣。但农民不作为增值税的纳税人,无权开出增值税专用发票,也就不能够将购买农业生产资料时所负担的进项税额转由农产品采购商或消费者负担,而是由自己负担进项税额。在这种情况下,实际上就形成了农民无法抵扣的进项税额。根据龙新民(2007)的观点,其计算公式为:

式5.1.1中,T为农民承担的进项税额,A为农业中间品价值,R为来自于征税范围的比例,RM为农产品商品化率,r为增值税税率。在计算过程中,本书以统计年鉴中农民生产消费性支出额作为农业中间品投入价值,农产品商品化率继续采用龙新民(2007)40%的假定,增值税税率为13%,征税范围则根据统计年鉴中投入产出消耗相关数据确定[9],根据历年投入产出表计算的2026年至2026年征税范围为0.44,2026年至2026年征税范围为0.5247,2026年至2026年征税范围为0.4756。根据式5.1.1计算出的农民负担进项税同样列于附表1中。

需要予以特别说明的是,本书将城乡居民的税负构成界定为城乡居民承担的直接税负和间接税负之和,并且对于城乡居民承担的暗税以及农民工损失的社会保障及其他支出暂不予考虑,故在本节舍掉了这几个指标的测算。

根据以上所有测算项目,我们可以得到2026年到2026年,中国城乡居民的广义负担情况如表5.1.2所示。在该表中,农村居民总税负由农民的直接税负和间接税负加总而成,其中直接税负和间接税负的具体税种可见表3.3.1;城市居民税负则直接给出了加总的数据。该表的最后一列就是根据城乡居民广义税收负担情况计算的二元税负系数,该系数由表中市民负担率比上农民负担率计算而成,主要用来反映改革开放以来中国二元税制的演变情况。其中,市民负担率为城市居民历年税负总额比上城市非农部门当年产出,农民负担率为农民历年总税收负担额比上当年的农村非农部门产出。表中农村居民税负和城市居民税负均为名义值,二元税负栏下相关数据则为计算后的实际值。

表5.1.2 改革开放以来中国城乡居民广义税负情况对比表(单位:亿元)

续表

资料来源:根据《中国统计年鉴》(1979—2026年)、中经网数据库综合年度库以及《中国财政年鉴》(1993—2026年)相关数据测算而成。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。