(1) 风电行业的现状

我国风电行业受政策调整影响较大,呈现周期发展的特点。2005年,中国风电装机规模达到1 GW[1]以上。2008年进入快速增长阶段,年装机规模达到6 GW,全国累计装机规模翻倍,突破12 GW。2011—2018年,除了2015年受政策激励装机规模突破30 GW外,其他年度装机规模多在15 ~ 20 GW。2018年之后新增装机规模逐年增加。2019年,中国新增的陆海风电装机量已经名列世界第一,实现“超英超美”。在全球风电整机企业前十位中,中国占六席,其中金风科技排名第三,远景能源排名第五。在技术难度较高的海上风机市场中,中国企业包揽全球第三至第六名。2020年,我国新增装机规模达到72 GW,创下历史新高。到2020年年底,我国风电累计装机281 GW,在全球风电市场中占比约为38%。2021年,风电装机容量约3.3亿千瓦,同比增长16.6%。据东方证券测算,到2025年,我国风电发电装机规模预计达到5.6亿千瓦左右;到2030年,风电发电装机规模预计达到9.4亿千瓦左右。

在碳中和背景下,风电有望成为中国第二大电力供给来源。风电行业已整体步入供给创造需求的阶段,“技术降本—需求创造”的脉络逐渐清晰。但就行业所处发展阶段而言,目前风机仍处于技术的快速迭代期,并且考虑到风电技术降本转化为需求的时间相对较长,风电发力相对晚于太阳能光伏。就国内风电行业发展情况而言,尽管国内风电并网装机量稍稍超过光伏,但与光伏产业各个环节全球市场占有率超过90%的现状不同,中国风电产业的中高端零部件还大量依赖进口,如碳纤维和轴承,风电的国产替代还处于从中低端向中高端慢慢攀爬的阶段。

(2) 风电后服务市场的催生

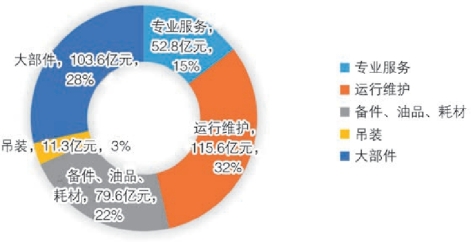

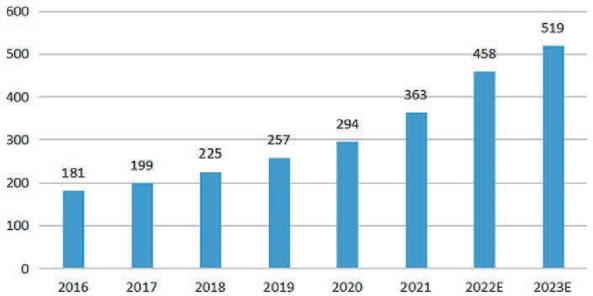

在风电后市场这一细分领域,我国数量庞大的在运机组,以及装机规模的迅速扩大催生出一个日益可观的风电后服务市场,涵盖了风电机组运行状态监测、风电场智能化管理、部件维修维护、备品备件管理、机组技改与退役等需求。当前我国风电后市场已基本形成了整机企业、开发企业与第三方企业“三足鼎立”的竞争格局,具体包括风电场开发商、整机制造商及其成立的运维公司、第三方运维公司、大部件制造企业,以及包含金融、保险、培训、检测、认证等行业的各类专业服务公司。2021年,在风电后市场363亿元的市场容量中,运行维护服务为115.6亿元,占比32%;大部件为103.6亿元,占比28%,备件、油品及耗材为79.6亿元,占比22%(见图5.1)。按CWEEA测算,到2022年,中国风电后市场总体容量预计为458亿元,到2023年预计为519亿元(见图5.2)。

然而,我国风电后市场依然处于发展的初期阶段,仍存在诸多问题待解。① 关于风电场运维:风电事故,批量的设备(如螺栓、发电机、齿轮箱、叶片等)问题,发电性能不足。② 关于运维数据:运维数据尚未得到很好的运用;故障管理、故障记录缺乏标准化。③ 关于老旧机组:存在延寿、技改、提质增效问题;缺少扩容政策,如审批手续等;拆除下来的设备回收问题;供应商(整机、部件)退出市场后的运维服务问题。④ 人才短缺问题:高端人才缺口大、运维队伍培训问题、缺少培训标准和规范等。⑤ 关于物资管控:一方面备件供应不足,一方面又库存积压造成浪费,急需库存共享、联储等解决方案。⑥ 关于运维服务生态:参与企业众多,良莠不齐;竞争激烈,低价低质泛滥;缺乏约束服务质量的标准规范。(www.daowen.com)

图5.1 2021年风电运维市场构成

(资料来源:《中国风电后市场发展报告(2020—2021)》)

图5.2 风电后市场容量预测(单位:亿元)

(资料来源:《中国风电后市场发展报告(2020—2021)》)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。