国内供应链融资的实践主要从不同性质的金融机构也就是银行角度展开分析,由于金融机构的资本机构的不同,导致了不同的实践过程,主要从股份制银行、国有银行、进入中国的外资银行三个方面进行分析:

(一)股份制银行的实践

供应链融资业务已经在国外大规模展开,并且已经成为支持中小企业融资的重要手段,但是在国内,供应链融资业务的开展还仅限于几家国有和股份制的商业银行,业务范围并不广泛。深圳发展银行首先作为领头羊,开始涉及物流金融方面的业务,拓展供应链融资业务以便更好满足客户的需求。首先,深圳发展银行借鉴有关中小银行的货物抵押和商业票据等方面的业务办理模式和经验教训,之后有关“自偿型贸易融资”的模式和“1+N”供应链融资的想法就应运而生了,最终供应链融资的业务模式就形成了。从此之后,一些规模较大,效益较好的股份制银行和一些国有银行也开始涉猎供应链融资业务,进而进行金融创新。[6]

在国内的金融市场上,深圳发展银行作为领头羊,最先提出开展供应链融资业务,并且力求发展得更好。深圳发展银行的发展过程如表4-3所示:

表4-3 深圳发展银行的业务发展进程

深圳发展银行为适应市场的需求,不断地进行金融创新,不断地拓展新的业务,这对中国相关供应链融资的发展是一个巨大的影响,促进了金融业的发展,有一个质的飞跃,同时,专业的团队和操作人员、设备、理念,为金融业的快速发展提供了保障。

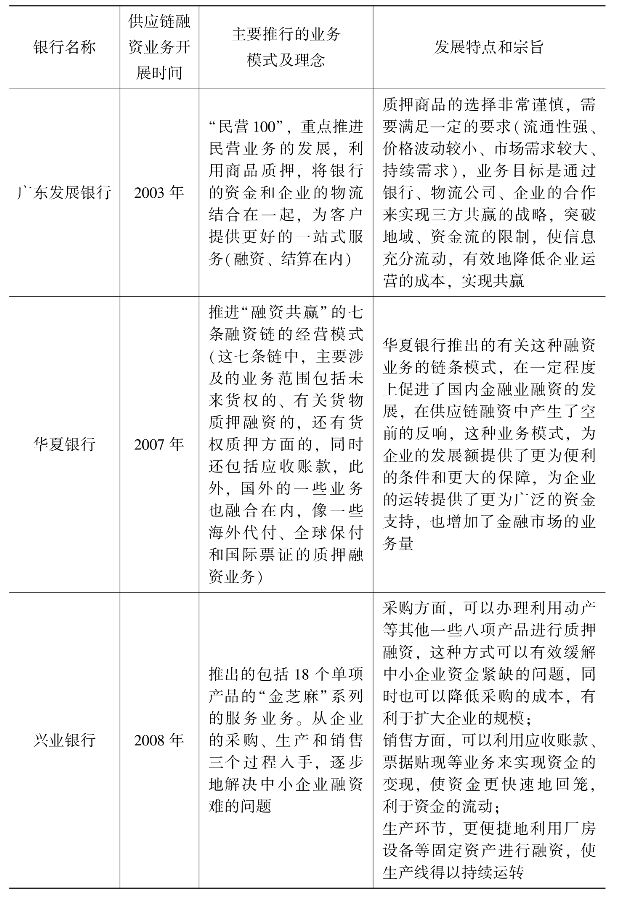

除此之外,其他一些银行也开展了供应链融资业务。各个银行的发展历程及业务特点如表4-4所示。

(二)国有银行的实践

在2006年年底的时候,我国的国有银行就试图开展供应链融资项目,与国外其他银行进行合作,中国银行和苏格兰银行的合作推动了供应链融资的国际化进程,双方银行共同商讨了有关供应链融资的发展前景和市场需求的状况,对一些细节问题进行了研讨。供应链融资模式是一种新型的融资模式,和以往的融资方式不同,供应链融资主要借助于在链条上的核心企业的市场影响力和经营资信等级,对链条上其他中小企业提供融资贷款,解决中小企业资金难的问题。当然选择贷款的中小企业也必须满足一定的要求,经营状况比较好,有稳定的销售渠道和还款的能力,这样可以在一定程度上减少银行贷款的风险。2003年,工商银行的一些分行开始探索仓单和存货质押融资业务,积累了一些经验。但由于缺乏总行政策支持、操作规范性差、物流监管的有效控制力弱、产品体系的连续性和适用性不强,从整体上业务发展滞后。工商银行首先与沃尔玛公司合作,到了2006年的时候,又与一些大型的、有资历的物流企业开展合作,签订合作协议,借助这些大型的物流公司对质押物进行监察和管理。静态质押、滚动质押和火圈质押这三种业务模式被开拓出来为企业融资提供服务。质押商品包括钢铁、有色金属、棉花、化工原料、油品、骑车等,其中占较大比例的是钢材、铜、铝等。[7]

表4-4 各个银行的发展历程及业务特点

(三)外资银行的实践(www.daowen.com)

外资银行较早涉足该业务领域,外资银行的经营理念比较先进,更加适合市场的需求,具有专业化的操作人员和发达的机械设备,但是由于国内对其实施政策限制,外资银行在国内的发展速度还比较慢。渐渐地,随着中国的对外开放理念的形成和外汇的流入,外资银行在国内的供应链融资领域才慢慢地得以发展。[8]

一些国际上具有影响力和规模较大的银行,例如富通银行、荷兰银行,把发展的重心集中在一些大型商品的进出口融资上面。中外运作为大型的物流企业,在技术和人员方面都具有很大的优势,能更大地利用自身的资源优势进行货物的运输、储存。因此,2006年巴黎银行与中外运进行合作,签订合作协议,开展大型商品的进出口融资业务。除此之外,渣打银行主要针对的业务模式是为中小企业提供融资服务,其形成的5CS原则[9],在一定程度上具有测试和评估企业的经营状况、资信能力和还贷水平的作用,这种评估原则,在某种水平上,可以有效地进行业务评估,从而降低了银行融资的风险。其开展的融资模式还具有一定的灵活性,可以适用于不同的业务领域,反应迅速,适应能力强,而且快捷。在快捷贸易通融资模式中要求提出申请的企业必须与渣打银行既有的企业客户保持长期、稳定的供货或销售关系,而且企业本身也是整个供应链上的一环。

【注释】

[1]转引自黄海宁:《国际贸易融资业务的创新趋势》,载《新金融》2006年第11期。

[2]转引自彭海昕:《关于我国供应链上金融服务现状与问题的探究》,暨南大学硕士学位论文,2007年。

[3]转引自苗维胜:《产业资本主导下的供应链金融实施研究——以UPS发展供应链金融为例》,载《中国外资》2011年第7期。

[4]周明峰:《中美动产担保法律制度比较研究》,载《商业时代》2006年第16期。

[5]曾小燕:《我国供应链金融发展研究》,载《当代经济》2012年第1期。

[6]辛兵海、方俊芝:《深圳发展银行供应链金融业务对邮政储蓄银行的启示》,载《邮政研究》2013年第1期。

[7]杨晏忠:《论商业银行供应链金融的风险防范》,载《金融论坛》2007年第10期。

[8]仲成春、陈立芸、张莎莎等:《以物流撬棍扩张中小企业融资瓶颈》,载《天津经济》2010年第2期。

[9]渣打银行建立的对中小企业的贷款融资审批原则,包括抵押品、借款人和主要股东的品行、还款能力、信用度、企业的现金流五方面。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。