由总机构统一计算企业应纳税所得额和应纳所得税额,并分别由总机构、分支机构按月或按季就地预缴。

(1)分支机构分摊预缴税款。总机构在每月或每季终了之日起10日内,按照上年度各省市分支机构的营业收入、职工薪酬和资产总额“三个因素”,将统一计算的企业当期应纳税额的50%在各分支机构之间进行分摊(总机构所在省市同时设有分支机构的,同样按三个因素分摊),各分支机构根据分摊税款就地办理缴库,所缴纳税款收入由中央与分支机构所在地按6:4分享。分摊时三个因素权重依次为0.35、0.35和0.3。当年新设立的分支机构第二年起参与分摊;当年撤销的分支机构自办理注销税务登记之日起不参与分摊。

所称分支机构的营业收入,是指分支机构销售商品、提供劳务、让渡资产使用权等日常经营活动实现的全部收入。其中,生产经营企业分支机构营业收入是指生产经营企业分支机构销售商品、提供劳务、让渡资产使用权等取得的全部收入。

房地产开发企业与其他企业在确定营业收入时有所不同。房地产开发企业的开发建设项目达到一定程度取得预售许可证后,可以预售房产,根据税收法规的有关规定,房地产企业的预收收入要预交印花税、营业税及附加、土地增值税、企业所得税等。作者认为,既然预收收入已经预交了各种税费,在汇总纳税时,预收收入可以视同营业收入。

所称分支机构的职工薪酬,是指分支机构为获得职工提供的服务而给予职工的各种形式的报酬。

这里用的是企业会计准则“职工薪酬”的概念,不再是“合理的工资薪金支出”的概念,核算范围有所扩大。

所称分支机构的资产总额,是指分支机构在12月31日拥有或者控制的资产合计额。

所称上年度分支机构的营业收入、职工薪酬和资产总额,是指分支机构上年度全年的营业收入、职工薪酬数据和上年度12月31日的资产总额数据,是依照国家统一会计制度的规定核算的数据。

需要强调的是:《57号公告》细化了“三因素”的具体所属区间和具体内涵,明确了“三因素”是会计核算数据,而不是《中华人民共和国企业所得税法》规定的概念,不需要进行纳税调整,这可以提高“三因素”的确定性,减少纳税人与主管税务机关之间的分歧。

各分支机构分摊预缴额按下列公式计算:

各分支机构分摊预缴额=所有分支机构应分摊的预缴总额×该分支机构分摊比例

其中:

所有分支机构应分摊的预缴总额=统一计算的企业当期应纳所得税额×50%

该分支机构分摊比例=(该分支机构营业收入/各分支机构营业收入之和)×0.35+(该分支机构职工薪酬/各分支机构职工薪酬之和)×0.35+(该分支机构资产总额/各分支机构资产总额之和)×0.30

以上公式中,分支机构是指需要参与就地预缴的分支机构。

(2)总机构就地预缴税款。总机构应将统一计算的企业当期应纳税额的25%,就地办理缴库,所缴纳税款收入由中央与总机构所在地按6:4分享。

(3)总机构预缴中央国库税款。总机构应将统一计算的企业当期应纳税额的剩余25%,就地全额缴入中央国库,所缴纳税款收入60%为中央收入,40%由财政部按照2026年—2026年各省市三年实际分享企业所得税占地方分享总额的比例定期向各省市分配。

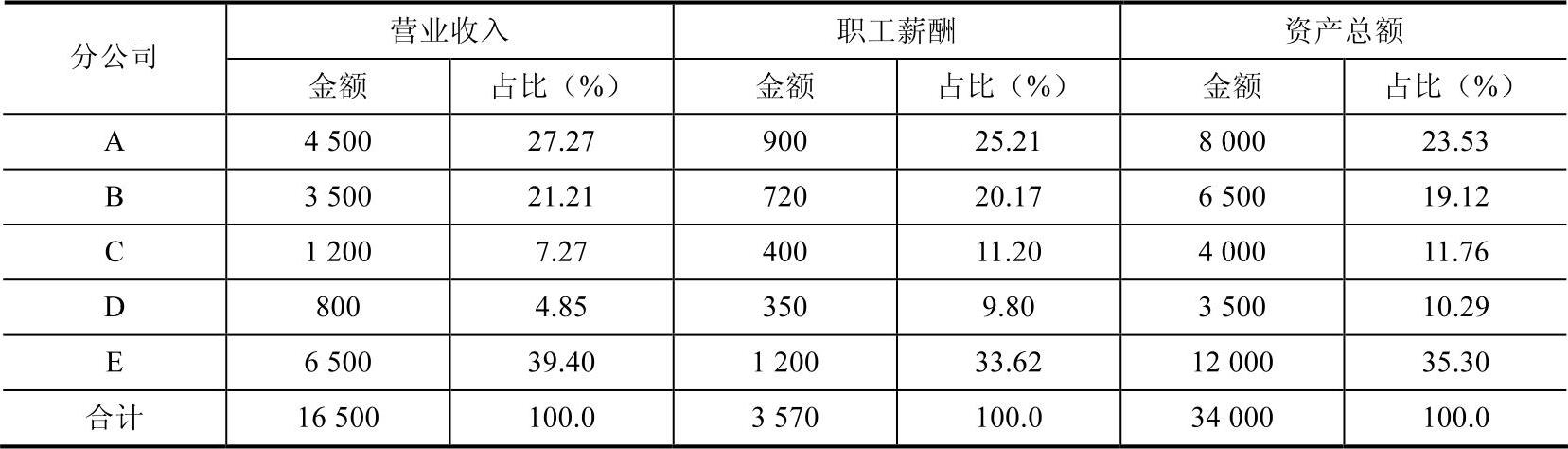

例8-1甲公司是东部某城市的房地产开发公司,在全国设有A、B、C、D、E五个具有分公司资质的开发项目部(以下简称分公司)。2026年第三季度,各分支机构利润总额如下:A分公司:800万元;B分公司:600万元;C分公司:−400万元;D分公司:−300万元;E分公司:1300万元;总公司:6000万元。2026年1月—12月各分公司的营业收入、职工薪酬和资产总额指标如表8-1所示,请计算分配各分公司2026年三季度应当预缴企业所得税额。

[案例分析]:

(1)计算甲公司2026年3季度预缴所得税额:

甲公司2026年3季度应纳所得税额合计=6000+800+600+(−400)+(−300)+1300=8000(万元)(https://www.daowen.com)

甲公司本季度应纳企业所得税额=8000×25%=2000(万元)

(2)总公司应就地预缴所得税额:

总公司就地预缴所得税额=汇总纳税当期应纳所得税额×25%=2000×25%=500(万元)

表8-1 各分公司三项指标分摊比例计算表 2026年1月—12月 (单位:万元)

(3)计算各分公司分摊比例:

A分公司分摊比例=27.27%×0.35+25.21%×0.35+23.53%×0.3=9.54%+8.82%+7.06%=25.42%

B分公司分摊比例=21.21%×0.35+20.17%×0.35+19.12%×0.3=7.42%+7.06%+5.74%=20.22%

C分公司分摊比例=7.27%×0.35+11.20%×0.35+11.76%×0.3=2.54%+3.92%+3.53%=9.99%

D分公司分摊比例=4.85%×0.35+9.80%×0.35+10.29%×0.3=1.70%+3.43%+3.09%=8.22%

E分公司分摊比例=39.40%×0.35+33.62%×0.35+35.30%×0.3=13.79%+11.77%+10.59%=36.15%

(4)各分公司分摊预缴税额:

所有分支机构分摊税款总额=汇总纳税企业当期应纳所得税额×50%=2000×50%=1000(万元)

某分支机构分摊税款=所有分支机构分摊税款总额×该分支机构分摊比例

A分公司分摊预缴税额=1000×25.42%=254.2(万元)

B分公司分摊预缴税额=1000×20.22%=202.2(万元)

C分公司分摊预缴税额=1000×9.99%=99.9(万元)

D分公司分摊预缴税额=1000×8.22%=82.2(万元)

E分公司分摊预缴税额=1000×36.15%=361.5(万元)

(5)另外应纳税额的25%计500万元,由总公司就地全额缴入中央国库,所缴纳税款收入的60%为中央收入,其余40%由财政部按照一定的比例定期向各省市分配。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。