学员提问:根据《中华人民共和国土地增值税暂行条例》的规定,纳税人建造普通标准住宅出售,增值率不大于20%的可以免征土地增值税。请问,用什么方法定价可以使房地产企业享受到此项税收优惠政策?

老师答疑:

根据上例可以看到,在计算土地增值税应纳税额过程中,涉及的因素只用两个,即销售收入总额和不含息建造成本。

土地增值税免税临界点的计算如下:

设销售收入总额为X,设不含息建造成本为Y。

于是,按照建造成本10%计算的房地产开发费用为0.1Y。

财政部规定的加计20%扣除额为0.2Y。

允许扣除的营业税、城建税、教育费附加为5.5%X=0.055X

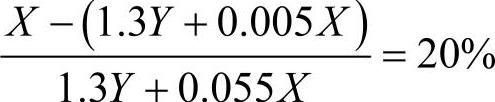

计算:当增值率为20%时,销售总额X与建造成本Y的关系:

列方程并求解如下:

0.934X=1.56Y

X=1.67024Y

该公式的经济含义是:当增值率=20%时,售价为建造成本的1.67024倍。

如果房地产开发企业出售普通标准住宅,在定价时使售价不大于建造成本的1.67024倍,土地增值税的增值率就会不大于20%,即,当X≤1.67024Y时,增值率≤20%,根据《中华人民共和国土地增值税暂行条例》的规定,可以免交土地增值税。所以,可以把1.67024称为“免税临界点定价系数”。

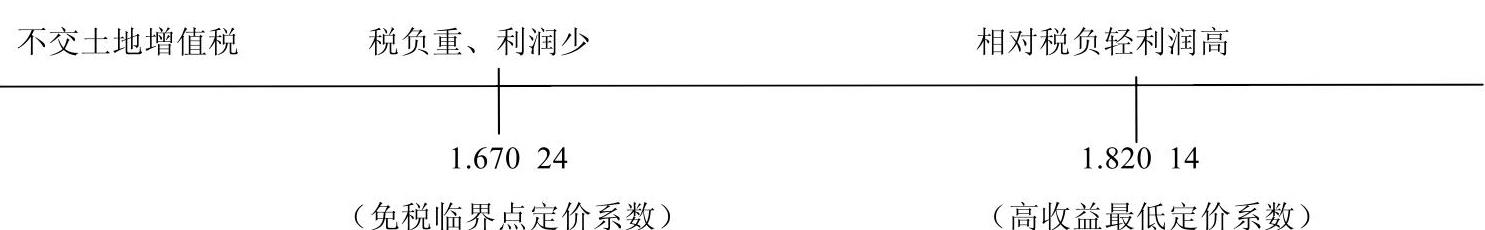

追求利润最大化始终是企业的最终目标。当房地产市场形势看好,房地产企业就会考虑提高房产的销售价格,需要注意的是,提高售价所带来的经济效益应大于提高售价应缴纳的土地增值税。根据上述的计算方法,得到“高收益最低定价系数”为1.82014。其经济含义是,如果房产的销售价格大于1.82014倍的建造成本,企业虽然缴纳了土地增值税,但是,由于提高售价所带来的经济收入大于提高售价应缴纳的土地增值税,企业仍然可以多获利。如图3-1所示:

图3-1 销售普通标准住宅定价系数示意图

图3-1的含义是:当房地产市场不好的情况下,销售普通标准住宅,将每平方米均价定在免税临界点定价系数的左侧,就可以享受免税的优惠政策,免征土地增值税,提高经济效益。当房地产市场看好的情况下,销售各种住宅,将每平方米均价定在高收益最低定价系数的右侧,虽然征收土地增值税,但是,提高售价所带来的经济利益会大于应交的土地增值税,仍然可以多获利。”

以3.11学员提问为例,可售面积12000m2,不含息建造成本为1424万元,建造成本为1186.66元/m2。

(1)当房地产市场不好的情况下,房地产开发企业应当采用降价销售策略,争取享受土地增值税的免税政策,提高经济效益。计算每平方米售价的免税临界点,按免税临界点定价。(https://www.daowen.com)

每平方米定价的免税临界点=1186.66×1.67024=1982.00(元/m2)

假设每平方米定价为1982.00元,销售总额为2378.40万元,则

扣除项目金额=1424×130%+2378.40×5.5%=1982.01(万元)

增值额=2378.40-1982.01=396.39(万元)

增值率=396.39÷1982.01=19.9999%

增值率≤20%,可以享受免交土地增值税的优惠政策。

获利金额=2378.40-324-1100-100-2378.40×5.5%=723.59(万元)

比每平方米均价2000元,提高效益=723.59-618.96=104.63(万元)

(2)当房地产市场看好的情况下,房地产开发企业应当采用提价销售策略,但是,必须考虑提高售价所带来的经济利益应大于需要缴纳的土地增值税,应考虑用高收益最低定价系数来计算最低的定价。

高收益最低定价=1186.66×1.82014=2159.91(元/m2)

根据计算结果,可以判断,只要每平方米均价大于2159.91元,虽然需要缴纳土地增值税,但因为提高售价所带来的经济利益会大于应交的土地增值税,房地产开发企业仍然可以多获利。假设每平方米定价为2160元,销售总额2592.00万元。

扣除项目金额=1424×130%+2592×5.5%=1993.76(万元)

增值额=2592-1993.76=598.24(万元)

增值率=598.24÷1993.76=30.01%(适用税率为30%,速算扣除率为0)。

应交土地增值税=598.24×30%-0=179.47(万元)

销售总额增加192.0万元,应交土地增值税179.47万元。

缴纳土地增值税后还可以获利=192.0-179.47=12.53(万元)

获利金额=2592-324-1100-100-179.47-2592×5.5%=745.97(万元)

比每平方米均价2000元提高效益=745.97-618.96=107.01(万元)

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。