土地增值税,是指对转让国有土地使用权、地上建筑物及其附着物并取得收入的单位和个人,就其转让房地产所取得的增值额征收的一种税。土地增值税的核心是增值额,房地产开发企业按下列公式计算应交土地增值税。

增值额=销售收入总额-扣除项目金额

扣除项目金额=建造成本+房地产开发费用+财政部规定的其他扣除项目+与转让房地产有关的税费=建造成本+10%×建造成本+20%×建造成本+营业税金及附加=(1+30%)×建造成本+营业税金及附加

增值率=增值额÷扣除项目金额×100%

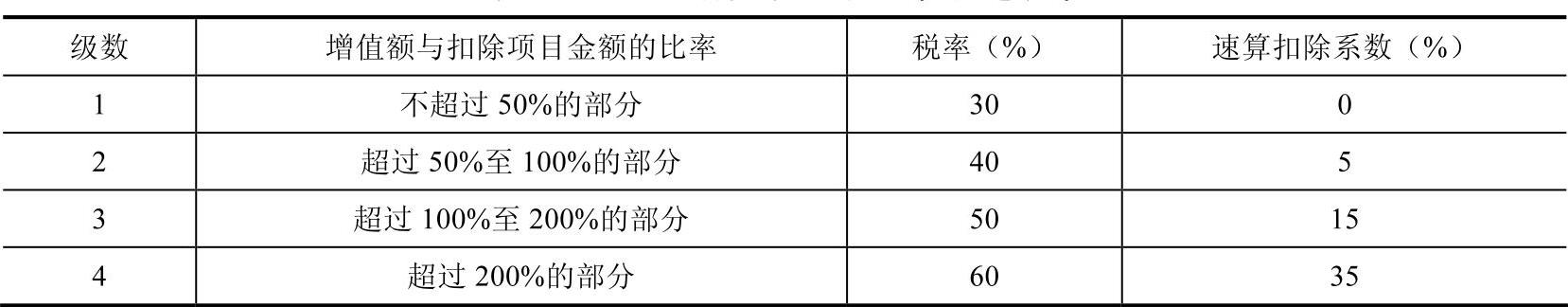

按照增值率选择适用税率:分四档税率,土地增值税四级超率累进税率见表3-2。

表3-2 土地增值税四级超率累进税率

应交土地增值税=增值额×适用税率-扣除项目金额×速算扣除系数

需要说明的是,《中华人民共和国土地增值税暂行条例实施细则》规定的建造成本中是不含利息支出的;根据现行制度规定核算的开发成本中已经包含的利息支付在计算土地增值税时应当予以剔除。根据上述规定调整后的扣除项目金额的计算公式为(https://www.daowen.com)

(1)企业开发项目的利息支出不能够提供金融机构证明的:

扣除项目金额=(建造成本-已计入开发成本的借款利息)×130%+与转让房地产有关的税费=不含息建造成本×130%+营业税金及附加

(2)企业开发项目的利息支出能够提供金融机构证明的:

扣除项目金额=不含息建造成本×125%+实际支付的利息+营业税金及附加

根据土地增值税的税收规定,企业可以利用利息扣除的优惠政策降低土地增值税,依据上述公式得出如下结论,即

当金融机构利息支出>5%建造成本时,采用据实扣除法。

当金融机构利息支出≤5%建造成本时,采用比例扣除法。

这样操作,就会使按规定计算的房地产开发费用等于建造成本的10%,或大于10%,而不应小于10%。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。