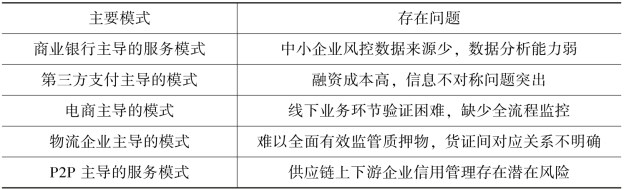

供应链金融业务并非完美无缺,在激烈的竞争环境下,越来越多的问题显现出来。我们以互联网背景下供应链金融的五种主要运作模式为例进行分析,发现每种模式都存在自身亟待解决的问题(见表2.2)。

表2.3 互联网背景下供应链金融五种主要模式的典型问题(自制)

通过综合分析供应链金融的三种基本模式以及互联网背景下的五种主要运作模式,我们认为,截至2019年6月1日,我国供应链金融行业现存的主要问题有以下几点:

第一,核心企业无法掌握充足的上下游企业信息,导致信任无法有效传递,中小企业融资难问题依然突出。由于银行依赖的是核心企业的控货能力和调节销售能力,通常只愿意对核心企业的一级上下游链内成员提供保理业务,大量中小企业往往就会因为难以得到及时融资而导致严重经营问题。(www.daowen.com)

第二,缺少必要的仓储货物风控监管手段,供应链交易环节信息获取难度大。由于生产制造企业缺乏强有力的仓储货物风控监管手段,金融机构也因为缺失交易环节所产生的贸易信息而难以进行风险判定,进一步加剧了中小企业融资难问题。[13]

第三,缺少综合性的风险评估分析,供应链上存在信息孤岛。虽然供应链金融在中国已经实现了“线上化”(即每一笔交易均通过互联网传递来交换信息),但是供应链中商流、物流、资金流和信息流这四个维度的信息并未得到系统综合的分析,各信息仍然由链上的不同主体分别掌握。企业间信息割裂,全链条信息没有充分融会贯通。这对于信贷提供方金融机构而言,大大增加了供应链信息的不透明性,使得其难以有效针对融资方进行综合风险评估,进而难以发放贷款。

第四,过于依赖核心企业的信用外溢。在应收账款融资模式和预付账款融资模式下,中小企业高度依赖于核心企业的信用水平来获得商业银行的贷款。但是,在经济下行或大企业所处行业发展低迷时,核心企业自身的担保能力、兑付能力就需要重新评估,这将大大降低中小企业从金融机构取得贷款的可行性。这种过于依赖核心企业的现象使得供应链金融授信的发放出现了从以交易为基础到以核心企业资质评估为基础的不良转变,加大了供应链金融模式的不稳定性。[14]

第五,履约风险较难有效控制。供应商与购买方、融资方和金融机构之间的支付和约定结算受到各参与主体的契约精神和履约意愿的限制,特别是当交易涉及多级供应商结算时,不确定因素很多,故存在资金挪用、恶意违约或其他操作风险。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。