供应链金融是基于供应链的中小企业重要融资渠道,也是商业银行授信业务的一个专业领域。供应链金融基本概念是:商业银行从整个产业链角度出发,给一个产业链中的单个或上下游多个企业提供全面的金融服务,以促进供应链核心企业及上下游配套中小企业“产—供—销”链条的稳固和流转顺畅,构筑金融机构、供应链上的企业和物流公司互利共存、持续发展的产业生态。[1]

(一)供应链金融的参与主体

供应链金融的参与主体主要分为四类:供应链上的中小生产企业、在供应链中占优势地位的核心企业、金融机构和供应链金融业务的支持性机构,包括物流公司、仓储公司、担保物权登记机构、保险公司等。此外供应链金融体系中还包括监管机构,在中国主要指各级银保监会。

中小企业在生产经营中,因受经营周期的影响,预付账款、存货、应收账款等流动资产会占用大量的资金。而在供应链金融模式中,中小企业可以通过货权质押、应收账款转让等方式从银行获得融资,灵活利用企业资产,减少资金占用,提高资金利用效率。

在整个供应链中,核心企业规模大、实力强,并且能够对整个供应链的物流和资金流产生较大影响。它能够依靠自身优势地位和良好信用,通过担保、回购和承诺等方式帮助中小企业进行融资,维持供应链这一有机整体的稳定性,进而促进自身发展壮大。

金融机构在供应链金融中为中小企业提供融资支持,通过与物流企业和核心企业合作,在供应链的各个环节,根据预付账款、存货、应收账款等流动资产个性化设计相应的供应链金融模式。这些模式相应地决定了供应链金融业务的融资成本和融资期限。

(二)供应链金融与传统金融的区别

供应链金融的服务对象主要是供应链中核心企业上下游的中小企业。银行所扮演的角色不再像传统金融那样,孤立地评估单个企业的财务状况和信用风险,而是侧重于考察中小企业在整个供应链中的地位和作用,及其与核心企业的交易记录,将购销行为引入中小企业融资,为其增强信用等级,并将资金有效注入相对弱势的中小企业,解决中小企业融资难题。[2]

供应链金融在供应链内部封闭授信,融资严格限定于中小企业与核心企业之间的购销贸易,禁止资金的挪用。这种将供应链购销行为中产生的流动资产或权利作为担保,并主要基于交易中的预付账款、存货、应收账款等资产进行融资的模式,与传统的固定资产抵押贷款模式形成鲜明对比。

(三)供应链金融的基本模式

供应链金融业务兴起的主要原因是供应链上的中小企业存在流动资金短缺问题,即出现现金流缺口。这种缺口贯穿于中小企业采购、经营和销售三个阶段。

首先,在采购阶段,核心企业往往利用自身优势地位要求下游购买商大量预付账款,同时上游供应商的商品价格波动也会给下游企业采购带来巨大资金缺口;其次,在日常经营阶段,中小企业由于库存、销售波动等原因积压大量存货,占用大量流动资金,也会带来资金周转困难;再次,在销售阶段,中小企业面对下游实力较强的购货方时,货款收回账期长,也会造成流动资金短缺。

根据这三个阶段我们又可以将现金流缺口分为如下三个周期:应收账款周期、应付账款周期、产品生产及存货周期。

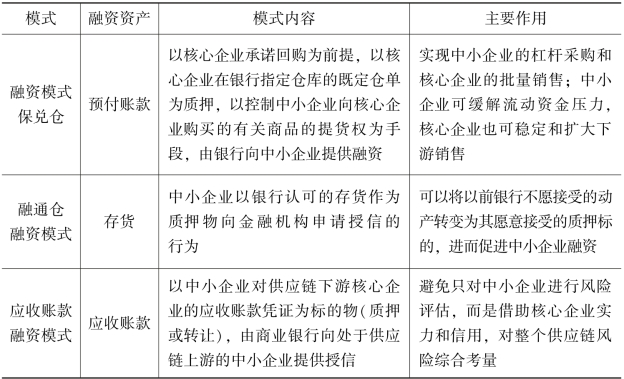

根据以上现金流缺口的组成,供应链金融也相应分为应收类、预付类和存货类三种基本模式,其概念见表2.1。

表2.1 供应链金融三种基本模式[3]

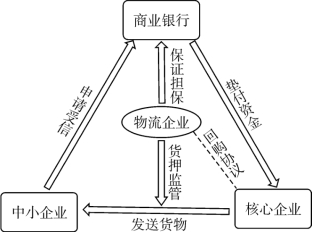

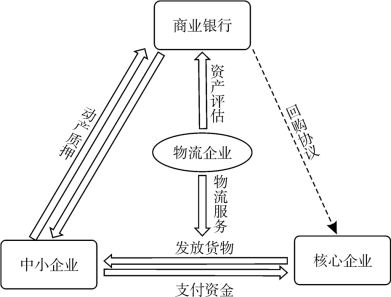

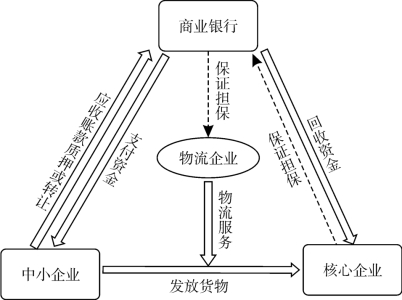

三种供应链金融基本模式可以参考图2.1、图2.2、图2.3。(https://www.daowen.com)

图2.1 保兑仓融资模式示意图[4]

图2.2 融通仓融资模式示意图[5]

图2.3 应收账款融资模式示意图[6]

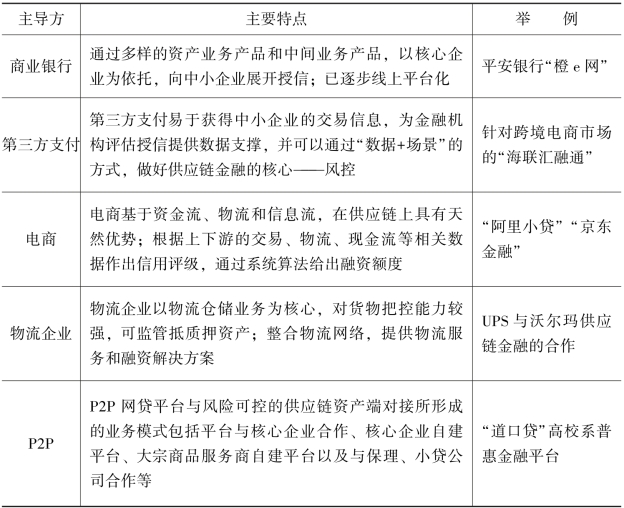

(四)互联网背景下供应链金融的五种主要运作模式

互联网背景下供应链金融典型的五种运作模式分别为:

(1)商业银行主导的服务模式;

(2)第三方支付主导的模式;

(3)电商主导的模式;

(4)物流企业主导的模式;

(5)P2P主导的模式。

以上五种模式的主要特点和举例见表2.2。

表2.2 互联网背景下供应链金融的五种主要运作模式[7]

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。