为分析融资约束在企业国际化选择的影响,我们构建影响企业出口和投资选择的理论模型,并得出影响企业国际化选择的各种假设。

模型中企业面临三个选择,第一,在国内生产并只服务国内市场;第二,在国内生产并以出口的方式服务国际市场;第三,直接到国外投资建厂并参与国际市场。为进入国际市场,企业将面临国际化选择的不同固定成本Fi,当i=E时,FE表示出口时的固定成本,i=I时,FI表示对外直接投资时的固定成本,不失一般性,FI>FE,即企业以OFDI方式参与国际市场时将面临更高的固定成本。同时,企业的边际成本是C/β,此处β 表示母公司以及子公司的生产率水平。企业参与国际市场面临更大的风险和不确定性,因此我们假定企业获得收益的概率为q,没有收益的概率为1-q,获得正收益的概率既受国家宏观因素影响,也与企业自身的异质性有关。

企业的期望收益为![]() ,τ表示出口时的冰山成本,当企业选择对外直接投资时没有冰山成本,τ=1。模型符合Dixit-Stiglitz垄断竞争模型的设定,代表性消费者的效用函数为:

,τ表示出口时的冰山成本,当企业选择对外直接投资时没有冰山成本,τ=1。模型符合Dixit-Stiglitz垄断竞争模型的设定,代表性消费者的效用函数为:

Ω表示可以获得商品的种类,ω表示差异化产品,σ表示替代弹性,σ>1,在给定支出水平E的前提下,消费者为实现产品种类多样化及效用最大化的目标,因此,最大化代表性消费者的效用函数,我们可以得到特定产品的需求函数:

Pi表示企业对产品设定的价格,P表示整体的价格指数,xi则表示价格为Pi时市场对产品的需求。当企业拥有足够的内部资金来支付市场进入的固定成本及生产成本,即企业无外源融资约束时,企业的利润函数为:

当企业面临融资约束时,我们借鉴Buch(2008)的方法,假设企业内部融资为L,不足以满足企业的资本需求,则企业对外部资金的需求为Di=![]() ,主要通过银行借贷来实现,需要偿还的资金为

,主要通过银行借贷来实现,需要偿还的资金为![]() ,表示企业获得收益后愿意返还的本金加利息。假设企业在获得收益时偿还贷款的概率为ui,且uI<uE≤1,因为当企业在国外建立分支机构时,契约约束更困难。企业往往需要提供与贷款规模Di相应的抵押品来作担保,当企业不履行合约时,银行可以获得θiDi的资金,θI<θE≤1。假设国内银行市场完全竞争,银行的零利润条件决定了贷款利率:

,表示企业获得收益后愿意返还的本金加利息。假设企业在获得收益时偿还贷款的概率为ui,且uI<uE≤1,因为当企业在国外建立分支机构时,契约约束更困难。企业往往需要提供与贷款规模Di相应的抵押品来作担保,当企业不履行合约时,银行可以获得θiDi的资金,θI<θE≤1。假设国内银行市场完全竞争,银行的零利润条件决定了贷款利率:

此时,企业的利润函数为:

把(5.5)代入(5.6)得:

企业设定价格以实现利润最大化,(5.7)式对价格求导得:(https://www.daowen.com)

结合(5.2)式,我们得到企业的最优价格和数量分别为:

从而我们得到企业出口和对外直接投资的利润函数分别为:

通过(5.11)和(5.12)我们可以很明显地得出如下结论:生产率越高,期望利润越大;固定成本越大,期望利润越低;冰山成本越大,期望利润越低;融资约束越大,期望利润越低。进一步我们得出三个效率阈值,即企业可以实现出口的效率水平、企业可以对外直接投资的效率水平以及企业倾向于选择OFDI时的效率水平:

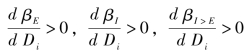

分别求导得:

进一步求导得: ,从而我们得到如下假说:

,从而我们得到如下假说:

第一:信贷约束提高企业出口和OFDI的效率阈值,从而阻碍企业的出口和OFDI决策;

第二:信贷约束对OFDI的影响大于对出口的影响,约束最低的企业采取对外直接投资的方式参与国际市场,约束次之的企业出口。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。