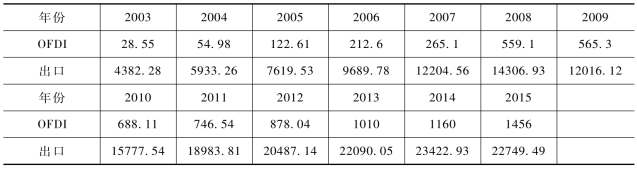

出口和对外直接投资(OFDI)是企业“走出去”参与国际市场的两种不同方式。作为传统的国际化行为,出口是中国企业参与国际市场最初也是最重要的选择,中国企业年出口总额除2009年有小规模下降以外,一直都保持较高的增长速度,2013年我国已经成为第一大货物贸易大国,全年的货物出口总额为2.21 万亿美元,2015年出口额达到2.27 万亿美元,为拉动中国经济增长发挥了重要作用。但出口规模扩张的同时也产生了出口产品质量低、附加值低、环境成本高等一系列问题,出口结构的改变迫在眉睫,不能仅仅依靠“三来一补”。与出口相比,中国的对外直接投资起步较晚、规模较小,2005年之前投资额不足100 亿美元。对外直接投资也是中国与世界其他国家经济合作、实现双赢的桥梁,随着“走出去”工作体系的不断完善,中国企业以OFDI形式融入经济全球化的速度加快,现随着“一带一路”政策的提出,中国对外直接投资更是在2015年创下1456.7 亿美元的历史最高值,是2003年投资额的50 多倍,占全球的份额达到9.9%,成为资本的净输出国。

表1.1 2003—2015年中国对外直接投资和出口总额(亿美元)

(www.daowen.com)

(www.daowen.com)

是什么因素导致了中国出口和对外直接投资规模的不断扩大呢?从宏观视角,发达国家的经济复苏以及发展中国家的工业化需要资金,中国自身高额的外汇储备以及经济发展阶段决定了中国有能力对外投资,同时政府供给侧改革,简政放权政策为企业走出去提供了便利。传统的贸易和投资理论认为,企业“走出去”必须具备一定的优势——垄断优势、所有权优势、区位优势等。从微观视角,以Melitz(2003)为代表的“新新贸易理论”认为,企业在生产率水平上的异质性是决定其是否参与国际市场、以出口还是OFDI方式参与国际市场的关键因素,生产率水平最高的企业对外直接投资、生产率水平次之的企业出口、生产率较低的企业在国内生产、生产率最低的企业退出市场。改革开放后,中国生产率水平的提高是有目共睹的,那这是不是影响企业国际化行为的因素还有待我们进一步验证。

世界银行对102 个发展中国家的调查数据表明,30%受调查的企业认为融资约束是阻碍其发展的重要障碍,即使可以获得信贷,3/4 的企业认为信贷成本太昂贵或无法承受。因此,外源融资约束成为阻碍发展中国家企业开展及保持国外业务的重要因素。2008年金融危机以来,全球投资规模的下降,引起学者们关于融资约束与投资关系的广泛研究。中国现阶段金融体系不完善,信贷歧视问题严重,企业特别是民营企业、小规模企业普遍面临融资约束问题,“4 万亿”刺激政策之后,央行不断采取措施紧缩银根,进一步加剧了企业融资难的问题。虽然企业融资难的问题已经引起政府的广泛关注,并积极推动了一系列金融体系改革和创新,但企业面临的融资约束问题还没有彻底解决。与供应国内市场的企业相比,进入国外市场的企业需要支付额外的成本,只有拥有充分流动性的企业才可以出口(Chaney,2013)。Du 和Girma(2007)发现银行贷款影响中国企业的出口份额。Buch(2014)认为,融资约束是阻碍企业进入国际市场的另一壁垒。因此,跨越生产率门槛的企业不一定就可以参与国际市场,还需要考虑融资异质性对企业的影响。在全面解决企业融资问题比较困难的前提下,如何有针对性地对企业提供融资支持,帮助那些没有生产率约束而融资约束严重的企业,会更好地促进优质企业的对外直接投资活动。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。