利润表中的所得税费用由应交所得税和递延所得税两部分组成。

计入当期损益的所得税费用或收益不包括企业合并和直接在所有者权益中确认的交易或事项产生的所得税。与直接计入所有者权益的交易或事项相关的当期应交所得税和递延所得税,应当计入所有者权益。

所得税费用应当在利润表中单独列示。

计算所得税费用主要包括以下步骤。

(1)确定永久性差异和暂时性差异金额。确定暂时性差异的金额与类型,计算每项资产或负债的账面价值与其计税基础的差额,并将其分为应纳税暂时性差异和可抵扣暂时性差异。

(2)在确定当期应纳税所得额的基础上,计算当期应交所得税。计算公式如下。

应纳税所得额=税前会计利润±永久性差异±暂时性差异

应交所得税=应纳税所得额×当期适用的所得税税率

(3)计算当期递延所得税负债和递延所得税资产的发生额。计算公式如下。

递延所得税负债的当期发生额=期末递延所得税负债-期初递延所得税负债

递延所得税资产的当期发生额=期末递延所得税资产-期初递延所得税资产

递延所得税=递延所得税负债的当期发生额-递延所得税资产的当期发生额

(4)最后计算所得税费用。计算公式如下。

所得税费用=应交所得税+递延所得税

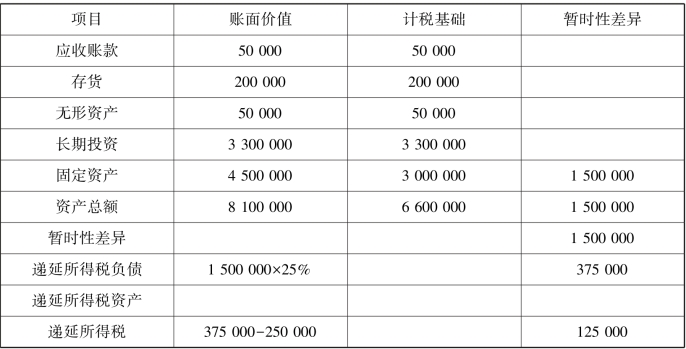

【例6-12】甲公司20×8年的应纳税所得额为200 000元,企业适用的所得税税率为25%,期初递延所得税负债余额为250 000元(暂时性差异为1 000 000元)。除此暂时性差异外,不存在其他会计与税收处理的差异。根据相关情况,确定20×8年12月31日递延所得税负债余额,如表6-1所示。

表6-1 20×8年12月31日递延所得税负债余额 单位:元

分析:根据递延所得税负债余额表,该企业20×8年只存在应纳税暂时性差异1 500 000元,因此,确认期末递延所得税负债375 000元。甲公司应做的账务处理如下。

(1)计算所得税费用。

应交所得税=应纳税所得额×当期适用的所得税税率

=200 000×25%=50 000(元)

递延所得税=期末递延所得税负债-期初递延所得税负债

=375 000-250 000=125 000(元)

所得税费用=应交所得税+递延所得税

=50 000+125 000=175 000(元)

(2)编制会计分录。

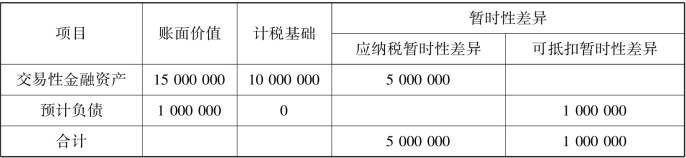

【例6-13】甲公司20×8年12月31日资产负债表有关项目账面价值及其计税基础如表6-2所示。

表6-2 20×8年12月31日资产负债表有关项目账面价值及其计税基础 单位:元

假设其他资产、负债项目的账面价值与计税基础相同,按税法规定计算的应税所得为10 000 000元,适用的所得税税率为25%,做出相应的会计处理。

分析:本题只存在暂时性差异,递延所得税负债或递延所得税资产不存在期初数。

(1)计算所得税费用。

应交所得税=应纳税所得额×当期适用的所得税税率

=10 000 000×25%=2 500 000(元)

递延所得税负债的当期发生额=期末递延所得税负债-期初递延所得税负债

=5 000 000×25%-0=1 250 000(元)

递延所得税资产的当期发生额=期末递延所得税资产-期初递延所得税资产

=1 000 000×25%-0=250 000(元)

递延所得税=递延所得税负债的当期发生额-递延所得税资产的当期发生额

=1 250 000-250 000=1 000 000(元)

所得税费用=应交所得税+递延所得税

=2 500 000+1 000 000=3 500 000(元)

(2)编制会计分录。

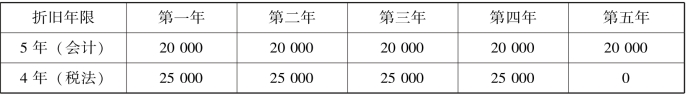

【例6-14】甲公司以100 000元购置一台机器,预计使用年限5年,无预计净残值,税法规定此项固定资产折旧年限为4年,假设税率为30%,从第三年起税率改为25%,该公司每年的税前会计利润为500 000元。该公司每年除此暂时性差异外不存在其他会计与税收处理的差异,做出连续5年内相应的会计处理。根据相关情况,确定连续5年该项固定资产计提折旧费用如表6-3所示。

表6-3 该项固定资产计提折旧费用 单位:元

甲公司应做的账务处理如下。

(1)第一年年末的账务处理。

①计算所得税费用。

固定资产的账面价值=100 000-20 000=80 000(元)

计税基础=100 000-25 000=75 000(元)(https://www.daowen.com)

应纳税暂时性差异=80 000-75 000=5 000(元)

应纳税所得额=税前会计利润±永久性差异±暂时性差异

=500 000-5 000=495 000(元)

应交所得税=495 000×30%=148 500(元)

递延所得税=期末递延所得税负债-期初递延所得税负债

=5 000×30%-0=1 500(元)

所得税费用=应交所得税+递延所得税

=148 500+1 500=150 000(元)

②编制会计分录。

(2)第二年年末的账务处理。

①计算所得税费用。

固定资产的账面价值=80 000-20 000=60 000(元)

计税基础=75 000-25 000=50 000(元)

应纳税暂时性差异=60 000-50 000=10 000(元)

应纳税所得额=税前会计利润±永久性差异±暂时性差异

=500 000-10 000=490 000(元)

应交所得税=490 000×30%=147 000(元)

递延所得税=期末递延所得税负债-期初递延所得税负债

=10 000×30%-1 500=1 500(元)

所得税费用=应交所得税+递延所得税

=147 000+1 500=148 500(元)

②编制会计分录。

(3)第三年年末的账务处理。

①计算所得税费用。

固定资产的账面价值=60 000-20 000=40 000(元)

计税基础=50 000-25 000=25 000(元)

应纳税暂时性差异=40 000-25 000=15 000(元)

应纳税所得额=税前会计利润±永久性差异±暂时性差异

=500 000-15 000=485 000(元)

应交所得税=485 000×25%=121 250(元)

递延所得税=期末递延所得税负债-期初递延所得税负债

=15 000×25%-3 000=750(元)

所得税费用=应交所得税+递延所得税

=121 250+750=122 000(元)

②编制会计分录。

(4)第四年年末的账务处理:类似处理。

(5)第五年年末的账务处理。

①计算所得税费用。

固定资产的账面价值=20 000-20 000=0(元)

计税基础=0(元)

应纳税暂时性差异=0(元)

应纳税所得额=税前会计利润±永久性差异±暂时性差异=500 000(元)

应交所得税=500 000×25%=125 000(元)

递延所得税=期末递延所得税负债-期初递延所得税负债

=0-5 000=-5 000(元)

所得税费用=应交所得税+递延所得税

=125 000-5 000=120 000(元)

②编制会计分录。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。