(一)综合杠杆

经营杠杆和财务杠杆可以独自发挥作用,也可以综合发挥作用,综合杠杆是用来反映两者之间共同作用结果的,即权益资本报酬与产销业务量之间的变动关系,又可以称为总杠杆和复合杠杆。由于固定性经营成本的存在,产生经营杠杆效应,从而导致企业产销业务量变动对息税前利润变动有放大作用;同样,由于固定性资本成本的存在,产生财务杠杆效应,从而导致息税前利润变动对普通股每股收益变动有放大作用。两种杠杆共同作用,将导致产销业务量稍有变动就会引起普通股每股收益更大的变动。

综合杠杆是指由于固定经营成本和固定资本成本的存在,导致普通股每股收益变动率大于产销业务量的变动率的现象,是经营杠杆和财务杠杆的综合效应。

(二)综合杠杆系数

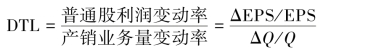

只要企业同时存在固定性经营成本和固定性资本成本,就存在综合杠杆效应。产销业务量变动通过息税前利润的变动,使得每股收益发生更大的变动。通常用综合杠杆系数(DTL)表示综合杠杆效应程度,因此,综合杠杆系数是经营杠杆系数和财务杠杆系数的乘积,是普通股利润变动率与产销业务量变动率的倍数。其计算公式为:

不存在优先股股息的情况下,上述公式可进一步转化为:

(https://www.daowen.com)

(https://www.daowen.com)

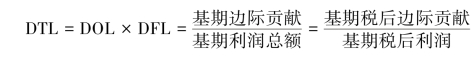

【例4-16】 某企业有关资料如表4-11所示,分别计算该公司2026年的经营杠杆系数、财务杠杆系数和综合杠杆系数。

表4-11 某企业杠杆效应计算表

(三)综合杠杆与风险

公司风险包括企业的经营风险和财务风险,两者反映了企业的整体风险。综合杠杆系数反映了经营杠杆和财务杠杆之间的关系,用以评价企业的整体风险水平。在综合杠杆系数一定的情况下,经营杠杆系数与财务杠杆系数此消彼长。综合杠杆效应的意义在于:一是能够说明产销业务量变动对普通股收益的影响,可以预测未来的每股收益水平;二是提示了财务管理的风险管理策略,即要保持一定的风险状况水平,要维持一定的综合杠杆系数,经营杠杆和财务杠杆可以有不同的组合。

一般来说,固定成本比重较大的资本密集型企业,经营杠杆系数高,经营风险大,企业筹资可以主要依靠权益资本,保持较小的财务杠杆系数和财务风险;变动成本比重较大的劳动密集型企业,经营杠杆系数低,经营风险小,企业筹资可以主要依靠债务资金,保持较大的财务杠杆系数和财务风险。比如,当公司正在进行固定资产投资时,激增的固定性成本会使得公司的经营风险增加,这个时候可以适当减少债务规模,使企业的财务风险降低,从而使企业的总风险相对适中。

通常,在企业初创阶段,产品市场占有率低,产销业务量小,经营杠杆系数大,此时企业筹资主要依靠权益资本,在较低程度上使用财务杠杆;在企业扩张成熟期,产品市场占有率高,产销业务量大,经营杠杆系数小,此时企业资本结构中可扩大债务资本比重,在较高程度上利用财务杠杆。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。