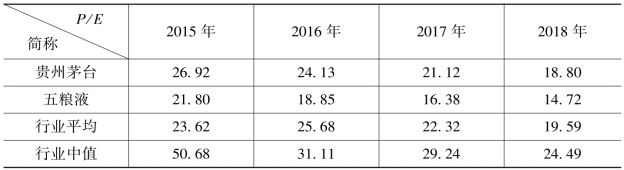

1.市盈率分析(P/E)

如表38所示,贵州茅台2015年的市盈率略高于行业均值和五粮液的P/E值,从理论上看,市盈率的高低与其市场价格和价值的背离程度呈正相关关系,低市盈率是其投资价值的体现。表38中贵州茅台的市盈率虽高于行业平均,但仍与行业均值接近,这从侧面反映出由于其营收能力和内在价值受到了投资者的追捧,股价因此上扬。

表38 贵州茅台、五粮液和酿酒行业均值市盈率预测与对比

在2016年至2018年的市盈率预测值上,其市盈率表现略低于行业均值,可见其行业龙头地位以及在市场份额上的优势在一定程度上反作用于行业市盈率水平。而五粮液呈现出相对较低的市盈率主要是基于其二级市场上股价的表现相对弱于贵州茅台而作出的预测。

目前的动态市盈率为25左右,股价最近的快速攀升并创下历史新高显示其具有一定的估值风险,但从中长期看,贵州茅台的业绩稳定上升是大概率事件。

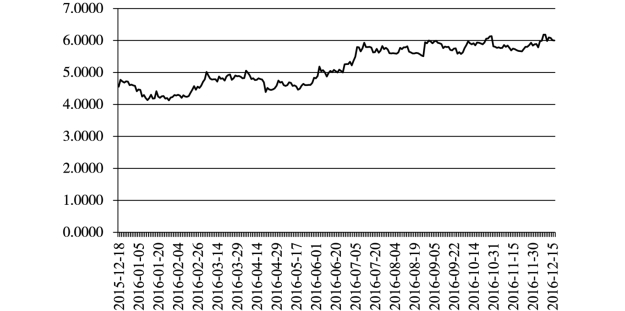

2.市净率分析(P/B)

由图12可以看出,贵州茅台近一年的市净率大致在4至6的范围内波动,有一定的向上趋势。3至10的市盈率是相对合理的,由于在2015年前后茅台处于相对被市场低估的状态,在2016年其盈利能力的提升,内在价值的回归,以及市场的追捧可以解释其市净率是由于跟随了价格的波动而呈现出上扬趋势,对于一支上市时间长、业绩稳定表现良好的股票来说,目前茅台的市盈率相对行业均值4.11相对偏高,但仍在可接受的范围内。

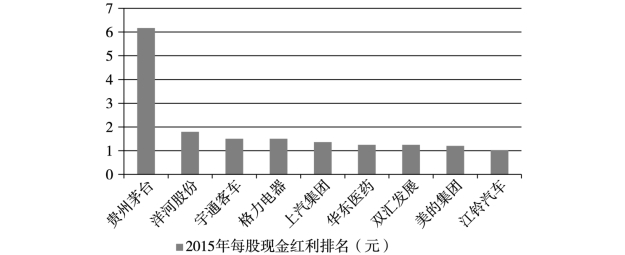

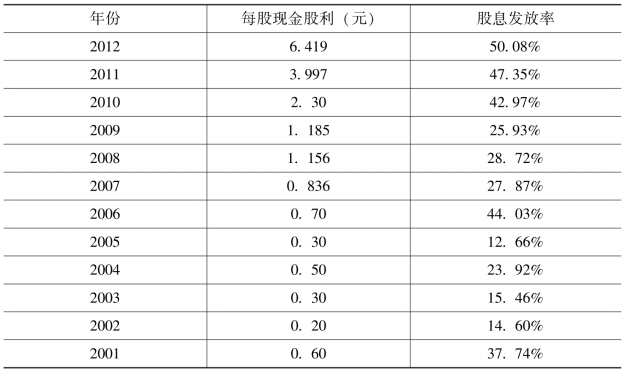

3.股息发放率分析

从图13、表39可以看出,贵州茅台自2001年上市以来每年均有发放现金股利,股息支付整体水平稳步增长,连续15年的分红方案使得贵州茅台在累计分红金额上达到了351.51亿元。2012年每股现金股利更是高达6.419元,创下最高纪录。2013年、2014年、2015年也继续延续现金股利排名第一的态势。从股息发放率来看,2001年至2015年15年间除了少数的两三年股利支付率在20%以下外,其他年份股利支付率都接近或超过30%。

图12 2015年12月至2016年12月贵州茅台市净率

图13 2015年酿酒行业每股现金红利排名

表39 2001—2015年贵州茅台每股现金股利与股息发放率[34]

续表

贵州茅台一直以来施行较高的现金股利政策来源于充足的资金支撑。该政策给投资者传递着企业稳定发展的利好信息,贵州茅台持续多年的高股价及企业稳定的价值,不但使其现金股利绝对量在行业内领先于其他竞争对手,甚至在整个证券市场也是常年的领头羊。从贵州茅台自身的长期发展来看,仍然有上升空间,从目前来看其盈利能力是稳定且可持续上升的,因此高分红政策作为其形象的保证相信在未来的一段长时间内将不会改变。

4.公司估值——普通权益价值估值

(1)剩余收益估值模型(RE)。

①每股收益预测。

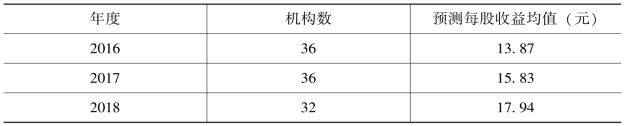

这里我们使用前文成长发展能力分析中给出的每股收益的预测值进行权益价值评估(见表40)。

表40 2016—2018年贵州茅台每股收益预测

②每股净资产预测。(https://www.daowen.com)

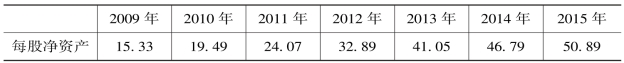

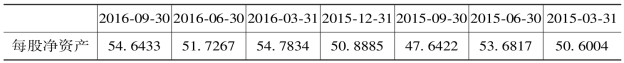

贵州茅台每股净资产数据如表41、表42所示。

表41 贵州茅台2009—2015年每股净资产数据(元)

表42 贵州茅台2015—2016年季报的每股净资产(元)

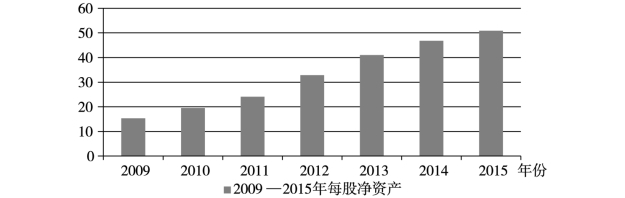

我们将采用年度数据与季度数据相结合的方法预测2016年每股净资产,从图14可以看出,2009年至2015年贵州茅台每股净资产每年都在稳步上升,增长率稳定且拟合度高,这里我们从年度数据中选取2010年至2015年的每股净资产并计算出五年的年平均增长率为21.54%,得到2016年每股净资产第一个预测值为61.85元。再从季度数据计算得每股净资产前三季度的环比平均增长率为6.78%,得到2016年每股净资产第二个预测值为54.39元。我们将2016年每股净资产的预测值定为前两个预测值的均值,算得58.12元。通过趋势分析方法预测2017年的每股账面价值为66.37元,2018年的每股账面价值为75.80元。

图14 贵州茅台2009—2015年每股净资产

③每股股利预测。

假定股利支付率仍保持50%,则预测2016年每股股利为6.425元,2017年每股股利为7.33元,2018年每股股利为7.99元。

④折现因子确定:这里仍沿用现金流折现模型中通过CAPM模型测算出来的折现率1.04。

⑤假定2018年后剩余收益为非零常数。

⑥ROCE为普通股权益回报率,计算公式为当期每股收益与前一期每股账面价值之比。

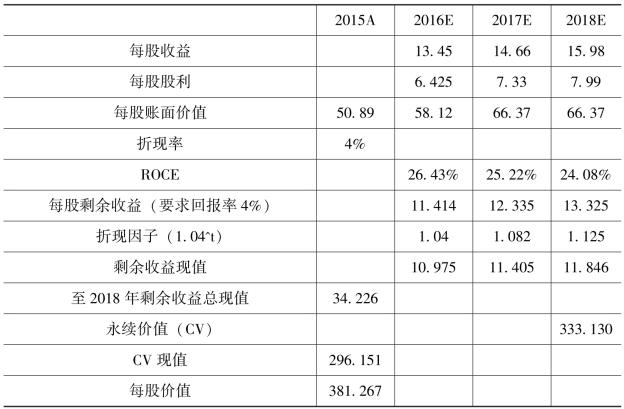

通过上文的预测数据和条件,我们用趋势预测结合财务分析的方法,得到了贵州茅台在2016年和2018年的预测数据,我们将采用2015年至2018年的年度数据对普通股权益进行剩余收益估值。

通过表43估计得到的贵州茅台每股内在价值为381元左右。在2016年初贵州茅台的股价为205元左右,小于股票内在价值,所以建议买入,而目前最新的收盘价格(2016.12.16)为327.58元,仍小于其内在价值,从2016年年初至年末可以看到茅台股价一直在向其内在价值靠拢,鉴于目前其价格于内在价值仍有一定差距,且岁末年初是白酒行业的旺季,所以仍建议买入,但因其股价走势一直在创新高,在高点买入需要特别关注获利资金出逃的风险。

表43 贵州茅台每股价值Excel计算结果(RE)(元)

(2)超额收益增长模型估值(AEG)。

①2016年至2018年每年的每股股利和每收益的预测值仍为上文中的预测数据。

②折现因子和收益率以及资本化率仍用上文通过CAPM模型算得到的1.04。

③假设2018年后其超额收益增长率为6.9%,即2015年的GDP增长率。

表44即AEG模型估值表。

表44 贵州茅台每股价值Excel计算结果(AEG)(元)

通过模型算得贵州茅台每股的内在价值为345.80元,同样与2016年初的每股205元相比,其股价明显被市场低估,建议买入;在2016年随后的股价走势中我们可以看到估值得到了印证,其股价一路上扬,在2016年6月创出历史新高后,上涨的势头依然不减,并在最近创造了340元每股的新历史最高点。通过估值,我们发现其股价其实是一直在向内在价值回归,目前茅台每股收盘价为327元,在白酒行业自2013年“限酒令”的行情低迷后,2015年至2016年是行业的回暖发展阶段,在差异化品牌策略和经销商库存高流转等诸多利好条件下,中长期来看对贵州茅台仍建议参与,因为目前价格已接近理论的内在价值,近期短线操作要注意防范风险。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。