为了核算企业因筹集长期资金而实际发行债券的资金收入、归还和应付利息情况,应设置“应付债券”总分类账户。该账户贷方登记应付债券的本息,借方登记归还债券的本息,贷方余额表示尚未归还的债券本息。

在“应付债券”账户下设置“债券面值”“利息调整”“应计利息”三个明细账账户。其中,“债券面值”用来核算发行债券应偿还的本金;“利息调整”用来核算发行债券发生的溢价和折价,它是用来调整“债券面值”的附加与备抵调整账户;“应计利息”用来核算到期一次付息已发行债券发生的应付票面利息。

(一)应付债券发行的账务处理

无论是按面值发行,还是溢价或折价发行,均按债券面值计入“应付债券”账户的“债券面值”明细账账户,实际收到的价款与面值的差额,均计入“利息调整”明细账账户。账务处理程序如下:

借:银行存款

应付债券——利息调整(折价)

贷:应付债券——债券面值

——利息调整(溢价)

发行债券时还会产生有关的发行费用,主要包括委托他人代销债券的手续费或佣金、债券发行的法律费用、债券印刷费等。我国现行企业会计制度规定,企业发行债券时,如果发行费用大于发行期间冻结资产所产生的利息收入,则按发行费用减去发行期间冻结资金所产生的利息收入后的差额,根据发行债券筹集资金的用途,可直接归属于符合资本化条件的资产的构建或者生产。在相关资产达到预定可使用或可销售状态前发生的,计入相关资产的成本;在相关资产达到预定可使用状态之后发生的,计入当期财务费用;属于一般借款的,直接计入当期财务费用。如果发行费用小于发行期间冻结资金所产生的利息收入,则按发行期间冻结资金所产生的利息收入减去发行费用后的差额,视同发行债券的溢价收入,在债券存续期间计提利息时摊销。

【例10-4】 东华公司于2026年1月1日发行面值为5000000元的公司债券,期限为5年,票面利率为10%,每年付息一次,到期一次还本。假如发行时的市场利率分别为10%、8%、12%。其发行价格分别为5000000元、5400000元和4640000元,则有关的账务处理如下:

(1)票面利率等于市场利率,按平价发行处理:

(2)票面利率大于市场利率,按溢价发行处理:

(3)票面利率小于市场利率,按折价发行处理:

假设上例中东华公司以银行存款支付债券发行费用50000元,则账务处理为:

(二)应付债券的计息及溢价、折价的摊销

公司发行债券,应于规定的付息日,按债券面值和票面利率计算并向债券持有人支付利息。如果付息期与会计结账期不一致,则在每个会计结账期末计算应付利息,并按一定的摊销方法摊销溢价、折价。

1.平价发行债券的利息处理

在债券平价发行的情况下,公司实际负担的利息费用等于按债券票面利率计算的债券应计利息,即公司债券各期支付的利息与按市场利率计算的利息相等。账务处理如下:

借:财务费用

贷:应付利息(按期付息)

或应付债券——应计利息(到期一次付息)

【例10-5】 承[例10-4],东华公司按平价发行债券时,每年12月31日,计算应付利息时:

每年支付利息=5000000×10%=500000(元)

2.溢(折)价发行债券的利息处理

债券发行的溢价或折价,实质上是对债券存续期内各期利息费用的调整。每期计算应支付的利息时,还要采用一定的方法对债券的溢价(或折价)进行摊销,从而确定本期的实际利息费用。

债券溢价或折价的摊销,有直线法摊销和实际利率法摊销两种方法,企业可以根据实际情况选择其中之一。下面分别说明两种不同方法下,债券溢价、折价摊销的计算公式。

(1)直线法摊销。

本期应付利息(票面利息)=债券面值×票面利率

本期溢(折)价摊销额=溢(折)价总额÷期数

本期实际利息费用=本期应付利息-本期溢价摊销额

=本期应付利息+本期折价摊销额

期末应付债券账面余额=期初应付债券账面余额-本期溢价摊销额

=期初应付债券账面余额+本期折价摊销额

(2)实际利率法摊销。

本期应付利息=债券面值×票面利率

本期实际利息费用=期初应付债券账面价值×市场利率

本期溢价摊销额=本期应付利息-本期实际利息费用

本期折价摊销额=本期实际利息费用-本期应付利息

下面举例说明溢价发行债券时利息费用的账务处理。

【例10-6】 承[例10-4],假设债券按溢价5400000元发行,溢价总额为400000元,分别按不同方法说明溢价的摊销和有关利息费用的计算及账务处理。

(1)直线法摊销。采用直线法摊销债券溢价,可按公式计算如下:

每年应付利息=5000000×10%=500000(元)

每年应摊销溢价=400000÷5=80000(元)

每年实际利息费用=500000-80000=420000(元)

每年年末计提利息并摊销溢价时:(https://www.daowen.com)

每年年末支付利息时:

(2)实际利率法摊销。按实际利率法摊销债券溢价时,各年溢价摊销额及利息费用等的计算见表10-4。

表10-4 债券溢价摊销额的计算(实际利率法) 元

续表

2026年年末摊销债券溢价时:

2026年年末支付利息时:

(三)应付债券的偿还

公司债券应按发行时签订的债券发行契约所规定的偿还条件,按票面注明的到期日,偿还给债券的持有人。债券的偿还可以是到期偿还,也可以提前偿还,还可以分期偿还。无论采用何种方式偿还,都应按发行时的规定执行,保证投资者的利益。

1.债券到期一次偿还

债券到期一次偿还是指债券的本金在债券到期时一次全部清偿。无论债券是按平价、溢价还是折价发行,到期时其账面价值均等于面值。如果是到期一次还本付息的债券,还要一起偿还应计的利息。账务处理程序如下:

借:应付债券——债券面值

——应计利息(到期一次付息债券)

贷:银行存款

【例10-7】 承[例10-4],债券于2026年12月31日到期时,其偿还本金的账务处理如下:

2.债券提前偿还

债券提前偿还,一般有两种情况:一是公司发行可赎回债券,即在发行时规定了有权提前收回债券;二是公开上市的债券,发行公司可以从证券市场上提前赎回债券。债券市价的变动受市场利率的影响,发行公司如果有足够的资金可供调度,则应于债券市价下跌时,提前购回债券,这样有利于减轻财务负担。

企业提前偿付债券,在账务处理上应注意以下三点:

(1)结清到提前日止的应付利息。

(2)注销尚未摊销的债券溢价或折价及未摊销的债券发行费用。

(3)确认债券提前偿付的损益。

债券偿还损益的计算公式如下:

债券偿还损益=债券账面价值-债券偿还价格

账务处理如下:

借:应付债券——债券面值

——应计利息

——利息调整(未摊销溢价)

营业外支出(提前偿付损失)

贷:银行存款

应付债券——利息调整(未摊销折价)

【例10-8】 承[例10-6],按直线法摊销溢价。企业于2026年7月1日提前购回以溢价发行的债券,收回价格为债券面值的110%,其中包括当年1月1日—6月30日之间的应付利息。有关债券偿还损益的计算及账务处理如下:

2026年1月1日—6月30日的应计利息为

5000000×10%÷12×6=250000(元)

债券应摊销的溢价=400000÷5÷12×6=40000(元)

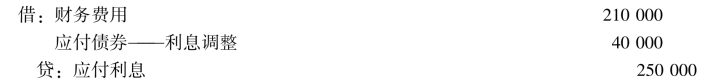

计提2026年1月1日—6月30日利息费用的账务处理:

用于提前偿还债券本金的价款=5000000×110%=5500000(元)

偿还公司债券的面值=5000000(元)

尚未摊销的溢价=400000÷5×1.5(年)=120000(元)

尚未支付的应计利息=250000(元)

偿还债券损失=5500000-5000000-120000-250000

=130000(元)

偿还债券的账务处理:

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。