2.3.1 用户

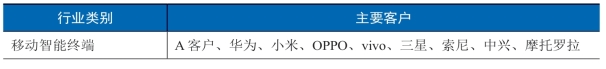

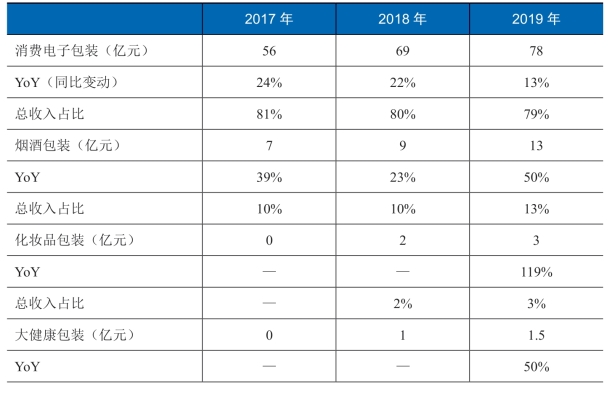

如表1-2所示,裕同科技的主要客户为消费电子、智能硬件、烟酒、大健康、化妆品和奢侈品等行业龙头公司。消费电子产品包装是公司的传统优势,2019年公司消费电子包装收入占比逐步降低至约79%,公司作为苹果、华为、联想、三星、索尼认证的合格供应商积累了丰富的客户服务经验,在3C包装领域市场占有率高达约28%。依托自身强大的客户服务能力以及大客户的标杆效应,公司积极向烟标、酒标、大健康、化妆品等消费品领域拓展,逐步摆脱单一行业周期的影响及大客户集中风险,打开成长天花板。如表1-3所示,2019年烟酒包装、化妆品、大健康收入占比分别约为13%、3%、2%。

表1-2 裕同科技主要客户及行业分布

续表

表1-3 裕同科技收入结构拆分

续表

(资料来源:中信证券研究部调研及测算)

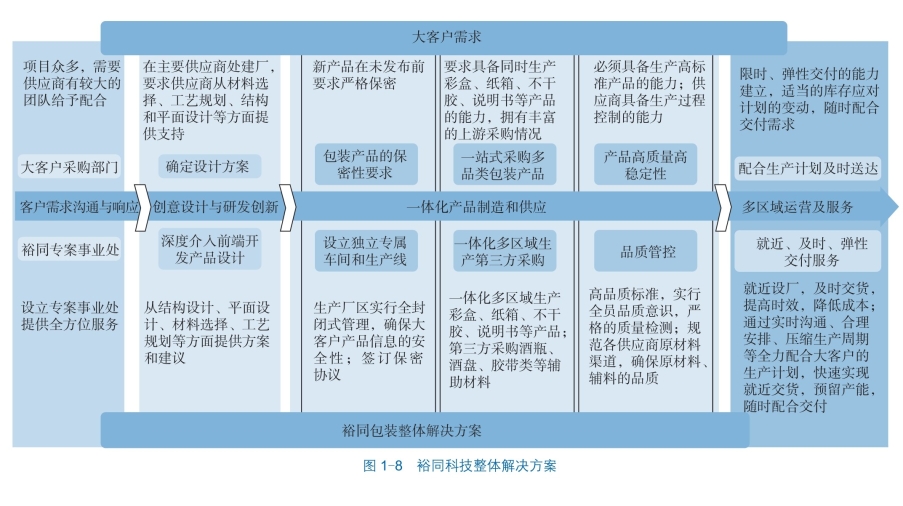

裕同科技提供一体化服务,全面解决客户需求。随着产业规模化的发展进程,目前国内纸包龙头企业已经普遍从单一的生产制造商向涵盖采购、设计、生产、仓储、物流等一体化的服务商进行升级。一体化服务能够回应客户的多方面需求,有效提高优质客户的黏度,并加速客户开拓。如图1-8所示,裕同科技致力于为高端品牌客户提供包装整体解决方案,其中包括创意设计与研发创新解决方案、一体化产品制造和供应解决方案及多区域运营及服务解决方案,从创意设计、研发创新、生产到交付等各环节均紧密围绕客户实际需求,优化供应链效率并降低成本,从而为客户创造最大价值。

裕同科技注重设计研发,专注于提升包装单品附加值。从终端电子、烟酒、食品等行业消费者的需求出发,兼具设计感及性价比的纸包装产品相对获得较好的客户口碑,因此龙头包装企业多致力于通过技术升级提高产品附加值及人均生产效率。裕同科技的胶印彩盒类产品样式精美,加价率也相对较高;且裕同科技的手工彩盒工艺相对壁垒较高,从单品价值的角度建议给予重点关注。此外,部分纸包的龙头企业在精细化制造的同时,也专注于增加彩盒及纸箱单品的其他性能。例如,凭借智能包装物联网等新型技术的开发保证物流可回溯性以及降低分拣成本。

裕同科技一直以来不断提升自己的服务水平,虽然和大客户保持着稳定的合作(表1-4),大客户从量上来说有压价的优势,但是自2019年以来,公司积极地进行跨行业领域拓展,逐步摆脱单一行业周期的影响及大客户集中风险,打开成长天花板。同时,公司通过一体化服务和差异化服务,逐步形成自己的竞争优势。总体来说,客户的议价能力近年来有所下降,裕同客户的盈利空间扩大。

表1-4 裕同科技主要客户合作时间情况(截至2019年)

2.3.2 供应商

如表1-5所示,从2016年到2019年,裕同科技自成立以来,前五名供应商的采购额占年度采购总额的比例逐渐降低,同时相对差异缩小,但是前五大供应商的采购总量逐渐递增,说明公司的采购更加均衡,同时需求量随着销售量的增加也在增加。(www.daowen.com)

原纸成本占比较低,供应链平台集采熨平纸价波动。由于高端商包生产过程人力密集的属性,纸在成本中占比较低,裕同科技2018年营业成本中纸的占比仅为26%。尽管公司上游造纸行业格局较优,但公司作为纸包装领域的龙头企业仍享有较强的产业链议价能力,中信证券通过复盘公司原材料采购均价,发现公司原材料实际采购价均低于市场报价。

为了应对纸价波动,公司成立供应链平台——君信供应链管理有限公司,整合行业小微订单和同业资源,一方面将小微客户的订单汇集并分发给小微同行,轻便的商业模式有助于净资产收益率(ROE)提升;另一方面汇集小微同行的原材料需求,通过集中采购、锁定产能、海外采购等方式降低纸价波动影响。

2.3.3 竞争对手

裕同科技的跨区域生产、交付能力领先同行业企业。公司围绕大客户需求进行全球产能布局,目前具备超30个生产基地实现对国内主要工业区的全覆盖,并在越南、印度尼西亚、印度等国家拥有6个海外生产基地,领先的生产、交付能力有助于提升大客户黏性,构筑深厚“护城河”。

裕同科技作为纸包的龙头企业,A股市值280.15亿元,收入逐年递增,维持上涨的趋势。其他龙头纸包企业都有不同的新型包装服务开展,总的来说,市场有限,加之疫情的影响,一些小包装企业会因为现金流出现问题而倒闭。裕同科技可以利用自己的资金优势和品牌优势,并购同行业,形成自己的竞争优势。同时,印包的客户有重合情况,竞争还是比较激烈的。如表1-6所示,截至2019年年底,在六大印刷包装企业中,裕同科技2019年市值为225.41亿元,但是公司总人数最多,人均产值是最低的,说明裕同科技从劳动密集型向技术密集型的转变还具有一定的进步空间。

表1-6 六大包装企业人均生产效率

续表

2.3.4 潜在进入者

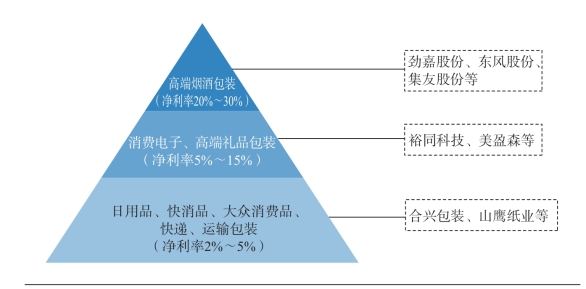

整体来说,印刷业现存的企业比较多,一般印前数据处理工作只要有电脑和软件就可以进行,进入门槛比较低。印刷企业需要购买印刷设备,一般价格在几百万元到上千万元,所以进入壁垒比较高。包装行业不同层次的利润不一样,行业存在结构性机会。如图1-9所示,纸包装市场按照利润率和规模体量呈现金字塔状:金字塔最底层的是工业包装及低端商包装,规模体量最大,原材料以箱板、瓦楞为主,结构简单、个性化程度低,多用于低客单价的日用品、快消品、快递包装以及部分高客单价但体积较大的商品(如家电),净利润水平为2%~5%;中高端商包主要以白卡纸、白板纸等材料为主,印刷精美、结构复杂、设计附加值高,主要用于高客单价、小体积的商品,如消费电子、高端白酒包装、精品烟盒、高端礼品,其中消费电子包装净利率多在5%~15%,烟酒包装净利润率可达20%~30%。烟酒包装之所以具备如此高的利润水平,可以归因于以下三点:烟酒包装对于印刷技术及防伪要求极高,具备一定技术壁垒;烟酒包装市场化招标不够透明,较大市场份额被烟酒系统三产公司占据,行业利润率有所扭曲;烟标印刷自动化程度高、设备投资额较大,具备一定资本壁垒。

图1-9 纸包装行业分层

(资料来源:中信证券研究部绘制)

2.3.5 替代者

包装和产品是紧密联系在一起的,好的包装能够提高产品价值和成本竞争力。然而,鉴于其处于中间位置和行业的分散状态,不可避免地承受着价值链中多个方向的压力,比如上游的价格上涨和原材料短缺,下游的工业、快速消费品、零售客户以及消费者的需求;同行业的竞争,企业提高经济效益和创造力的目标。因此,在未来崎岖的发展之路上,许多企业可能将不得不更加努力地发展,以确保自己在行业温和增长中所占的份额。

同时,通过突出玻璃和金属包装的最强功能,如坚固的阻隔性能,极好的可回收性,可重复使用的潜力,以及可回收成分占比较大,玻璃和金属包装有可能与纸包装竞争市场。其增长机会如下:①极好的可回收性,可重复使用性和大量的可回收成分等特性将为玻璃和金属基材提供最大的机会。消费者和其他利益相关者正在推动快速消费品制造商和零售商提供塑料和包装材料的替代品。此外,更紧密的“重复使用”环可进一步使玻璃和金属包装受益于可再填充的容器。②包装,具有出色的消费者认知度和保质期。俗话说:“好东西装在小包装中。”通过正确判断,可以将罐、装饰性罐子和玻璃定位为耐贮存食品和其他商品的优质替代品,以建立健康和保健趋势。一个增长的相关途径是较小尺寸的容器,其中玻璃和金属比塑料具有阻隔优势,而金属具有类似的可印刷性。③成本最低的金属包装选择。对于用户而言,金属罐通常是低成本的选择。下一代包装规格的缩小可能会加剧竞争,从而推动金属相对于塑料的发展。

而且,现在在苹果电子产品的包装盒上印刷二维码,通过扫码就可以知道各种信息,同时纯色印刷给消费者一种大气的感觉。所以,玻璃和金属包装、二维码印刷可能都会在某种程度上替代传统的纸质印刷。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。