1.企业筹建期是否需要进行所得税汇算清缴

根据《企业所得税法》第五十四条规定,企业应当自年度终了之日起5个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款。《企业所得税法实施条例》第一百二十九条规定,企业在纳税年度内无论盈利或者亏损,都应当依照《企业所得税法》第五十四条规定的期限,向税务机关报送年度企业所得税纳税申报表、财务会计报告和税务机关规定应当报送的其他有关资料。

根据上述规定,企业筹建期应进行企业所得税年度汇算清缴。

2.开办期是否计入亏损弥补期

根据《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)规定:“七、企业筹办期间不计算为亏损年度问题。企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,应按照《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函〔2009〕98号)第九条规定执行。”即:新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。企业在新税法实施以前年度的未摊销完的开办费,也可根据上述规定处理。

根据《企业所得税法实施条例》第七十条规定,《企业所得税法》第十三条第(四)项所称其他应当作为长期待摊费用的支出,自支出发生月份的次月起,分期摊销,摊销年限不得低于3年。

3.汇算清缴如何填表

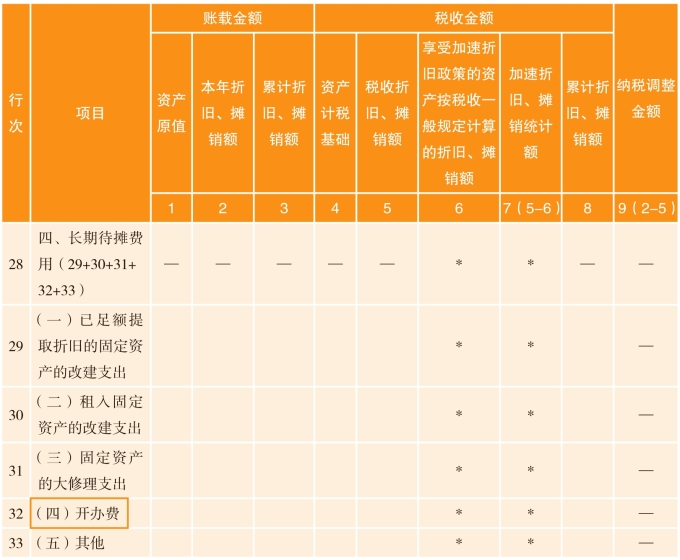

企业发生的开办费,应该填写在表2-1《A105080资产折旧、摊销及纳税调整明细表》的“长期待摊费用”项目中的“(四)开办费”行相应的栏次。

表2-1 A105080资产折旧、摊销及纳税调整明细表

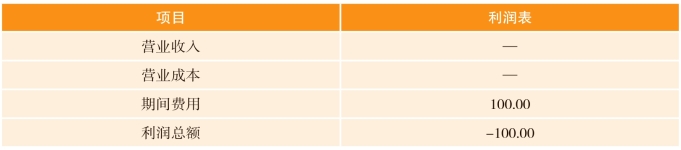

【案例2-1】快学商贸公司2020年1月开始筹建,2020年12月底尚未完成筹建,2020年发生办公费、筹建人员工资等费用100万元。

借:管理费用—开办费—工资、办公费等 100

贷:银行存款 100

2020年底利润表如表2-2所示。

表2-2 利润表 单位:万元

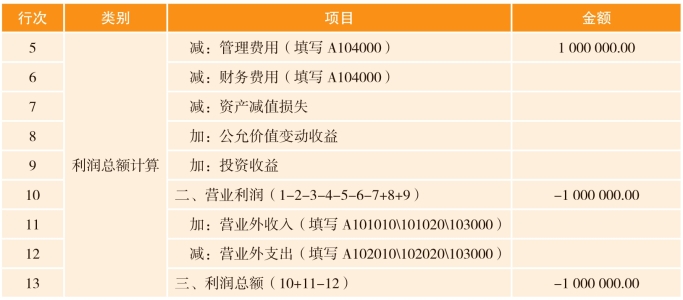

快学商贸公司在进行2020年企业所得税汇算清缴时,应把开办费填报在表2-3《A104000期间费用明细表》中的第25行“其他”项目相应的栏次,然后申报系统会生成主表如表2-4所示。

表2-3 A104000期间费用明细表

表2-4 A100000中华人民共和国企业所得税年度纳税申报表(A类)

续表(www.daowen.com)

实际工作中可能会有财务人员是如案例2-1这样申报企业所得税的,结果申报完成后就形成所得税亏损了。如果企业筹建期长达三五年,且经营期前两年一般很难盈利,又亏损,而企业所得税亏损弥补一般只有5年,5年内无法得到弥补,那这些费用岂不是就白白浪费了?因此,这样填写申报表,对企业是不利的。

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函〔2010〕79号)对“企业筹办期间不计算为亏损年度问题”作了明确规定:企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,应按照《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函〔2009〕98号)第九条规定执行。

也就是说,政策上企业的筹建期是不计算当期亏损的,在企业所得税申报表上不体现为当期亏损。那么该如何进行所得税汇算清缴申报呢?

以案例2-1为例,只需要在表2-5《A105000纳税调整项目明细表》中的第30行“其他”项目相应的栏次,做纳税调增即可。调增后,企业的当年汇算清缴就没有亏损了(见表2-6)。

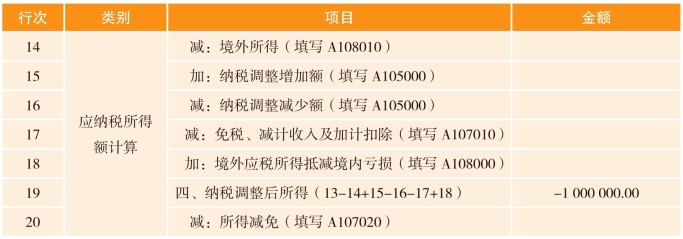

表2-5 A105000纳税调整项目明细表

表2-6 A100000中华人民共和国企业所得税年度纳税申报表(A类)

那么开办费什么时候进行申报扣除?

税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

所以,实际操作中在开始经营年度选择扣除,然后调减回来就行了。

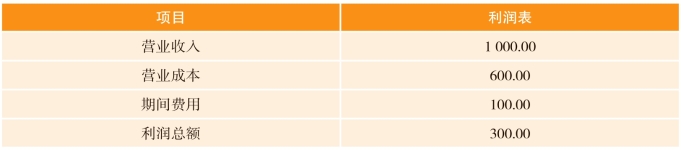

【案例2-2】接上例,快学商贸公司2021年1月就开始生产了,假设当年收入1 000万元,成本600万元,期间费用100万元,利润总额300万元。利润表如表2-7所示。

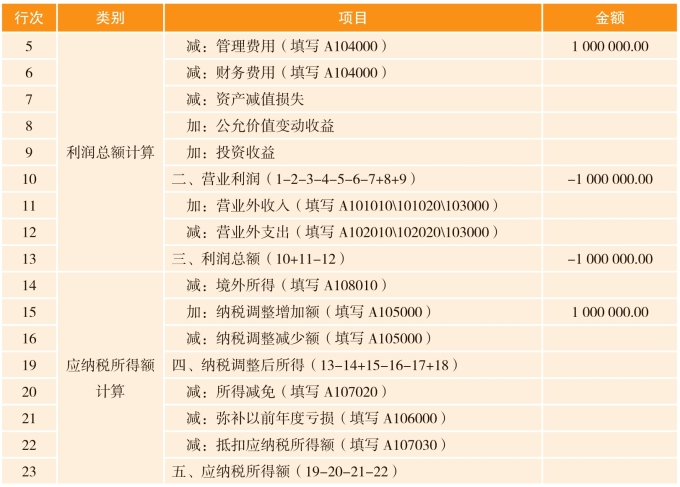

表2-7 利润表 单位:万元

2021年汇算清缴如何填表?假如选择开办费在经营当期一次性扣除,那么需要把前面未做税前扣除的100万元在当期一次性调整回来(见表2-8)。

表2-8 A105000纳税调整项目明细表

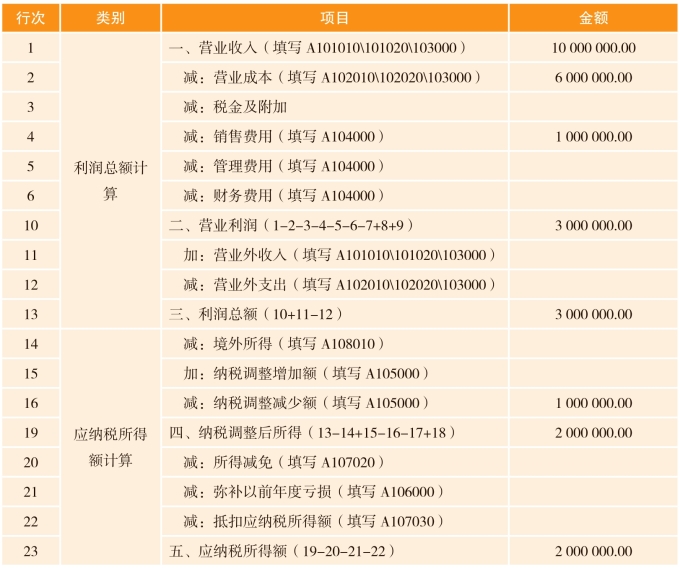

如果没有其他调整事项,主表如下表2-9所示。

表2-9 A100000中华人民共和国企业所得税年度纳税申报表(A类)

原本经营当期利润总额是300万元,前期开办费在当期一次性扣除,调减100万元,应纳税所得额就变成200万元,享受了税前扣除。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。