(一)什么是核定征收

根据《企业所得税核定征收办法(试行)》(国税发〔2008〕30号印发)第三条规定,纳税人具有下列情形之一的,核定征收企业所得税:

(1)依照法律、行政法规的规定可以不设置账簿的;

(2)依照法律、行政法规的规定应当设置但未设置账簿的;

(3)擅自销毁账簿或者拒不提供纳税资料的;

(4)虽设置账簿,但账目混乱或成本资料、收入凭证、费用凭证残缺不全,难以查账的;

(5)发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;

(6)申报的计税依据明显偏低,又无正当理由的。

(二)税务机关如何进行核定

税务机关应根据纳税人具体情况,对核定征收企业所得税的纳税人,核定应税所得率或者核定应纳所得税额。具有下列情形之一的,核定其应税所得率:

(1)能正确核算(查实)收入总额,但不能正确核算(查实)成本费用总额的;

(2)能正确核算(查实)成本费用总额,但不能正确核算(查实)收入总额的;

(3)通过合理方法,能计算和推定纳税人收入总额或成本费用总额的。

纳税人不属于以上情形的,核定其应纳所得税额。

税务机关采用下列方法核定征收企业所得税:

(1)参照当地同类行业或者类似行业中经营规模和收入水平相近的纳税人的税负水平核定;

(2)按照应税收入额或成本费用支出额定率核定;

(3)按照耗用的原材料、燃料、动力等推算或测算核定;

(4)按照其他合理方法核定。

采用前款所列一种方法不足以正确核定应纳税所得额或应纳税额的,可以同时采用两种以上的方法核定。采用两种以上方法测算的应纳税额不一致时,可按测算的应纳税额从高核定。(www.daowen.com)

(三)核定征收的计算公式

采用应税所得率方式核定征收企业所得税的,应纳所得税额计算公式如下:

应纳所得税额=应纳税所得额×适用税率

应纳税所得额=应税收入额×应税所得率

或:应纳税所得额=成本(费用)支出额÷(1-应税所得率)×应税所得率

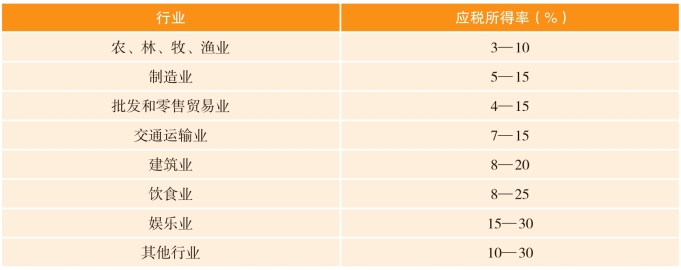

实行应税所得率方式核定征收企业所得税的纳税人,经营多业的,无论其经营项目是否单独核算,均由税务机关根据其主营项目确定适用的应税所得率。

主营项目应为纳税人所有经营项目中,收入总额或者成本(费用)支出额或者耗用原材料、燃料、动力数量所占比重最大的项目。

应税所得率按表1-7规定的幅度标准确定。

表1-7 企业所得税应税所得率表

纳税人的生产经营范围、主营业务发生重大变化,应纳税所得额或应纳税额增减变化达到20%的,应及时向税务机关申报调整已确定的应纳税额或应税所得率。

(四)核定征收企业如何申报

1.纳税人实行核定应税所得率方式的,按下列规定申报纳税

(1)主管税务机关根据纳税人应纳税额的大小确定纳税人按月或者按季预缴,年终汇算清缴。预缴方法一经确定,一个纳税年度内不得改变。

(2)纳税人应依照确定的应税所得率计算纳税期间实际应缴纳的税额,进行预缴。按实际数额预缴有困难的,经主管税务机关同意,可按上一年度应纳税额的1/12或1/4预缴,或者按经主管税务机关认可的其他方法预缴。

(3)纳税人预缴税款或年终进行汇算清缴时,应按规定填写《中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)》,在规定的纳税申报时限内报送主管税务机关。

2.纳税人实行核定应纳所得税额方式的,按下列规定申报纳税

(1)纳税人在应纳所得税额尚未确定之前,可暂按上年度应纳所得税额的1/12或1/4预缴,或者按经主管税务机关认可的其他方法,按月或按季分期预缴。

(2)在应纳所得税额确定以后,减除当年已预缴的所得税额,余额按剩余月份或季度均分,以此确定以后各月或各季的应纳税额,由纳税人按月或按季填写《中华人民共和国企业所得税月(季)度预缴纳税申报表(B类)》,在规定的纳税申报期限内进行纳税申报。

(3)纳税人年度终了后,在规定的时限内按照实际经营额或实际应纳税额向税务机关申报纳税。申报额超过核定经营额或应纳税额的,按申报额缴纳税款;申报额低于核定经营额或应纳税额的,按核定经营额或应纳税额缴纳税款。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。