中国农业发展银行组建于1994年,是我国三大政策性银行之一。其目的主要是引导社会的资金流向,促进资源流入到农村当中,优化全社会的资源配置。其功能主要是储备国家粮棉油、收购农村农副产品、综合开发农业资源、帮助农村脱离贫困等而进行的政策专项金融支持。1998年,中国农业发展银行的业务改为单纯的粮棉油等农副产品收购贷款。

作为农业大省,农业是吉林省的基础产业,但目前农业发展银行在吉林省的政策性贷款功能并没有充分发挥出来,其原因主要是定位的不明确,加之资金的成本过高,使其功能脱离了组建时的初衷。在吉林省农村,农民并没有享受到中国农业发展银行的贷款等好处,借贷关系可以说几乎没有发生,中国农业发展银行多数将资金投入到农产品的流通环节,而对于农业开发、农业基础设施的投入较少,这样可能产生农业开发和农业基础建设贷款资金来源不足而处于亏损状况,并且随着时间的推移,亏损数额亦必将越来越大。而中国农业发展银行为了减少亏损,只能通过逐步缩小支农的服务范围,使其本身的政策性金融功能慢慢减退。

(二)农村商业性银行

农村商业性银行主要包括中国农业银行、邮政储蓄银行、农村信用社(农村商业银行)以及村镇银行等。目前吉林省农村商业性银行机构主要以农村信用社(农村商业银行)和邮政储蓄为主。同时,村镇银行兴起并已逐渐发展。而中国农业银行在农村金融系统的主导性地位下降,正逐渐退出农村金融市场的核心地位。

1.中国农业银行。中国农业银行曾是农村金融资金供给的主要承担者,为农村金融做出了巨大贡献,20世纪80年代以前,中国农业银行的98%以上的贷款都投向农村,面向广大农民群众,但是由于农村金融市场的高风险性、客户的分散性和贷款的小额性等特点,中国农业银行发生严重亏损,导致在农村金融领域中国农业银行无利可图。1994年开始,吉林省同全国一样,中国农业银行开始逐步退出农村金融市场,将更多的金融产品拓宽到城镇。2003—2010年7年间,仅农业银行吉林省分行就削减了9%的员工,相应的机构也削减了近30%,这些被削减了的机构大多数来自于农村地区的支行或分理处。大部分的农村农业银行都被撤销,仅部分留下了县级农业银行的分支机构,但是县级农业银行也有很强的贷款权限限制,很多县级支行只存不贷,中国农业银行就这样逐渐退出了农村金融市场。

2.农村信用社。随着中国农业银行的退出,农村信用社在农村金融市场的地位愈加突出,逐渐发挥“主力军”的作用。作为农村正规的金融机构,农村信用社拥有较多的分支机构,与其他金融机构相比,农村信用社能够直接与农民开展农村金融往来业务。据吉林省农村金融数据库显示,截止到2013年末,在吉林省的农村信用社当中,93%的农村信用社开办了专门为农民借款的小额信用贷款业务,65%的农村信用社开办了专门为农民服务的农户联保贷款业务。在所有需要贷款的农民及家庭当中,70%的农民及家庭达到了贷款的条件,这一数据占整个农民的25%左右。农村信用社已经成为促进吉林省农村金融服务发展的绝对主力。据吉林省农村金融数据库显示,截止2013年末,农村信用社资产总额增长幅度达到27%,贷款不良率从2004年到2013年下降了1.5%,农信社资产收益率为1.51%,农村信用社贷款余额1688.9亿元,较2002年改革前增加了1541.6亿元。从农村信用社存贷款情况看(表7.1),2013年吉林省农村信用社的存款数额、贷款数额都在稳步增长,2013年农业贷款达到5534万元,较2012年增长了将近500亿元,增长幅度较大,年增长9.5%。

表7.1 吉林省农村信用社存贷款情况

资料来源:吉林统计年鉴

3.邮政储蓄银行。邮政储蓄银行也是吉林省农村金融信贷市场的主要参与者,2013年邮政储蓄在吉林省农村网点数量达到1146个,仅次于农村信用社。据吉林省农村金融数据库显示,2013年邮政储蓄的总存款额度的62%来自于县及县以下地区。邮政储蓄银行主要通过以下两种方式来介入农村金融市场:一是2006年6月,邮政储蓄银行与中国农业发展银行签订了《协议存款合作协议》,通过协议中规定的存款方式,邮政储蓄银行将其吸收的资金转入中国农业发展银行,达到资金回流农村的目的;二是邮政储蓄银行开展各种代理业务和产品,充分利用自身的优势,代理其他金融设计的货币基金、证券基金、理财产品、保险产品、固定收益类产品等,这些产品往往具有低风险性,符合农民的投资需求。

4.村镇银行。2006年,吉林省作为全国首批村镇银行试点省份,经过几年的发展,村镇银行作为一种农村新兴的金融机构,为吉林省农村经济的发展和农村金融服务体系的完善发挥了重要作用,解决了农村部分贷款难的问题,缓解了部分资金来源不足等矛盾。如今村镇银行在吉林省农村金融市场上生根发展,成立较早的具有一定代表性的村镇银行如前郭阳光村镇银行、磐石融丰村镇银行、镇赉国开村镇银行等(表7.2)。从规模上看,前郭阳光规模较大,磐石融丰、镇赉国开规模相对较小、较为接近,实际上三家代表银行虽然在总体规模上存在差距,但从其实际规模分布上看吉林省农村金融服务机构分布较为均衡,对各地农业支持力度较为平均。

表7.2 吉林省较具代表性的村镇银行基本情况(www.daowen.com)

数据来源:调研数据整理

(三)农业保险公司

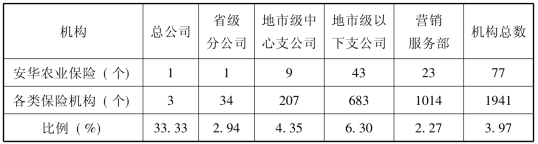

安华农业保险公司是吉林省承担农业保险的主要机构,近年吉林省在自主选择的前提下,逐步放开承保市场,引入竞争机制,允许符合条件的安华、人保和安盟三家保险公司在吉林省开展农业保险业务。从农业保险机构与其他保险机构的数量比例关系上看,吉林省保险服务供给仍然不足,成长发育程度相对较低。2016年末吉林省保险机构数量合计为1941个,而农业保险机构仅有安华农业保险股份有限公司吉林省分公司的总分支公司和营销服务部各级机构共77个,仅仅占全部保险公司机构数量的4.08%。

表7.3 2016年吉林省安华农业保险机构数量比例情况

资料来源:吉林统计年鉴

(四)民间融资渠道

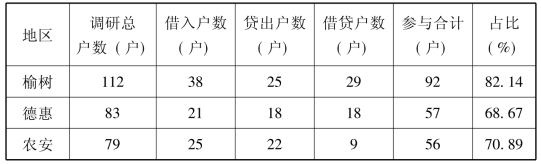

民间金融机构常被称作非正规金融机构,是指这些机构“非法”提供间接借贷,也包括企业与农民、农民之间、家庭之间发生的直接或间接融资关系。吉林省农村非正规金融机构主要包括自由借贷、私人钱庄、合会等形式。由于农村天然的小农经济属性,这种微观主体与民间借贷有着必然的依赖性,农民微观经济主体的属性决定其与商业银行发生借贷关系难度较大或较为繁琐。加之商业银行的逐步退出,给农村非正规金融机构的发展提供一定空间,新的金融组织不断产生并迅速发展。目前,吉林省的非正规金融机构以农民之间的借贷业务为核心,其他形式相结合,且逐渐向规模化发展,一定程度上这种非正规金融的发展深度和广度都要比正规金融机构要大且数量也要多。据统计,2013年末吉林省农村民间融资的总参与面为51%,而城市仅为41%,乡镇仅为35%,农村分别高出城市和乡镇10个和16个百分点。2013年吉林省农村地区借入民间借贷资金额度达到837万元,比2012年增长18%,每个农民平均融资额为2.55万元,比2012年增长10%。据此分别对吉林省3个县民间借贷进行的调研也显示同样的结论(表7.4)。调研的3个县样本农户中,参与借贷的都远超过了50%,其中榆树市最大,占比达到82%。另外3个县的大部分农户都同时参与了借贷,借贷形式呈现多元化趋势,吉林省民间借贷市场越来越活跃,在农村金融借贷市场中具有不可替代的作用。

表7.4 2014年吉林省三县民间借贷情况

数据来源:调研数据整理

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。