【知识准备】

信用政策即应收账款政策,是指企业对应收账款进行规划与控制而确立的基本原则与行为规范。信用政策包括信用标准、信用条件和收账政策三项内容。

一、信用标准

信用标准是客户获得企业商业信用所应具备的最低条件,通常以预期的坏账损失率表示。如果企业的信用标准过高,将使客户因信用品质达不到所设的标准而被企业拒之门外,其结果尽管有利于降低应收账款机会成本、管理成本及坏账成本,但却会影响企业市场竞争能力的提高和销售收入的扩大。相反,如果企业采取较低的信用标准,虽然有利于企业扩大销售、提高市场竞争力和占有率,但同时也会导致应收账款机会成本、管理成本及坏账成本的增加。

二、信用条件

信用条件是指企业接受客户信用时所提出的付款要求,主要包括信用期限、现金折扣及折扣期限等。信用条件通常以“2/10,N/60”的方式来表示,即客户在发票开出后的10天内付款,可以享受2%的现金折扣;如果放弃折扣优惠,则全部款项必须在60天内付清。60天为信用期限,10天为折扣期限,2%为现金折扣率。

(一)信用期限

信用期限是指企业为客户规定的最长付款时间。产品销售量与信用期限之间存在着一定的依存关系。延长信用期限,可以在一定程度上扩大销售从而增加毛利。但不适当地延长信用期限也会产生平均收账期延长、管理成本及坏账成本增加等不良后果。因此,企业应否给客户延长信用期限,应视延长信用期限增加的边际收入是否大于增加的边际成本而定。

(二)现金折扣

现金折扣是指在顾客提前付款时所给予的价格优惠。现金折扣实际是产品价格的扣减,企业决定是否提供以及提供多大程度的现金折扣,应着重考虑提供折扣后所得的收益是否大于现金折扣的成本。

(三)折扣期限

折扣期限是指为顾客规定的可享受现金折扣的付款时间。

信用条件的选择与信用标准的选择相似,即比较不同的信用条件的销售收入及相关成本,最后计算出各自的净收益,并选择净收益最大的信用条件。其相关计算公式如下:

信用成本后收益=信用成本前收益−信用成本

信用成本前收益=销售净额−变动成本−有变化的固定成本−现金折扣

信用成本=机会成本+管理成本+坏账成本

决策原则:选择信用成本后收益最大的方案。

【例5−5】某企业预测的2011年度赊销额为2 400万元,其信用条件为“N/30”,变动成本率为65%,资金成本率为20%。假设企业收账政策不变,固定成本总额不变,该企业提出了三个信用条件的备选方案:

A:维持“N/30”的信用条件;

B:将信用条件放宽到“N/60”;

C:将信用条件放宽到“N/90”。

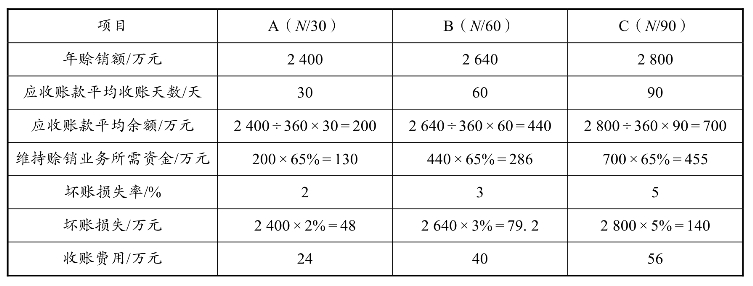

各备选方案估计的赊销水平、坏账损失率和收账费用等有关数据见表5−3。试分析该选择哪一个方案?

表5−3 信用条件备选方案

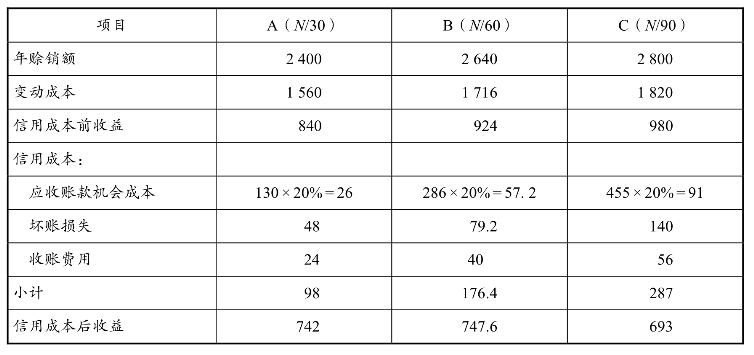

根据以上资料,通过计算得出相关指标见表5−4。

表5−4 相关指标 万元

从表5−4中可知:三个方案中,B方案最优。

【例5−6】接例5−5,如果企业选择了B方案,但为了加速应收账款的回收,决定将信用条件改为“2/10,1/20,N/60”,即D方案,估计约有60%的客户(按赊销额计算)会利用2%的折扣,15%的客户会利用1%的折扣。坏账损失率降为2%,收账费用为30万元。评价企业是否应该改变信用条件。

应收账款平均收账天数=60%×10+15%×20+(1−60%−15%)×60=24(天)

应收账款平均余额=2 640÷360×24=176(万元)

维持赊销业务所需的资金=176×65%=114.4(万元)(www.daowen.com)

应收账款机会成本=114.4×20%=22.88(万元)

坏账损失=2 640×2%=52.8(万元)

现金折扣=2 640×(2%×60%+1%×15%)=35.64(万元)

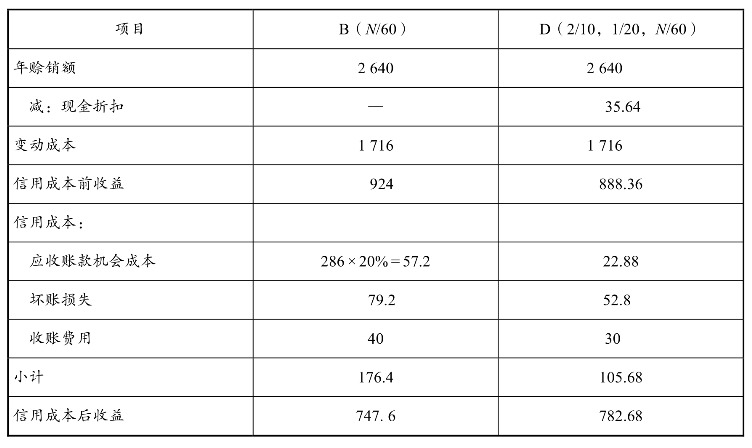

得出的信用条件分析评价见表5−5。

表5−5 信用条件分析评价 万元

计算结果表明,实行现金折扣以后,企业的收益增加35.08(782.68−747.6)万元,因此,企业最终应选择D方案作为最佳方案。

三、收款政策

收款政策是指当客户违反信用条件,拖欠甚至拒付账款时企业所采取的收账策略与措施。在企业向客户提供商业信用时,必须考虑三个问题:

(1)客户是否会拖欠或拒付账款,程度如何?

(2)怎样最大限度地防止客户拖欠账款?

(3)一旦遭到拖欠甚至拒付,企业应采取怎样的对策?

前两个问题的解决主要靠信用调查和严格信用审批制度,第三个问题则必须通过制定完善的收账政策、采取有效的收账措施予以解决。

一般而言,企业加强收账管理,及早收回货款,可以减少坏账损失,减少应收账款上的资金占用,但会增加收账费用。因此,制定收账政策就是要在增加收账费用与减少坏账损失、减少应收账款机会成本之间进行权衡,若前者小于后者,则说明制定的收账政策是可取的(即选择应收账款总成本最小的方案)。应收账款总成本的计算公式如下:

应收账款总成本=机会成本+管理成本+坏账成本

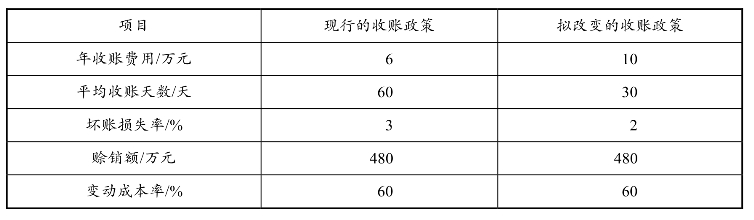

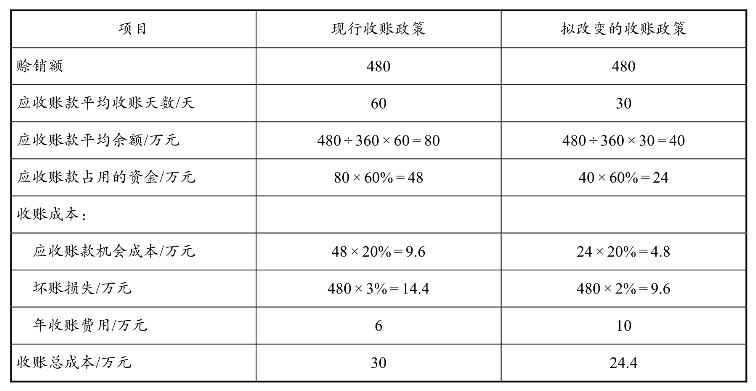

【例5−7】假设某企业资金利润率为20%,企业应收账款原有的收账政策和拟改变的收账政策见表5−6。分析拟改变的收账政策方案是否可行。

表5−6 收账政策备选方案资料

根据以上资料计算得出表5−7。

表5−7 收账政策分析评价

计算结果表明,拟改变的收账政策相关的收账成本低于现行收账政策的收账成本,因此,改变收账政策的方案是可以接受的。

【实务训练】

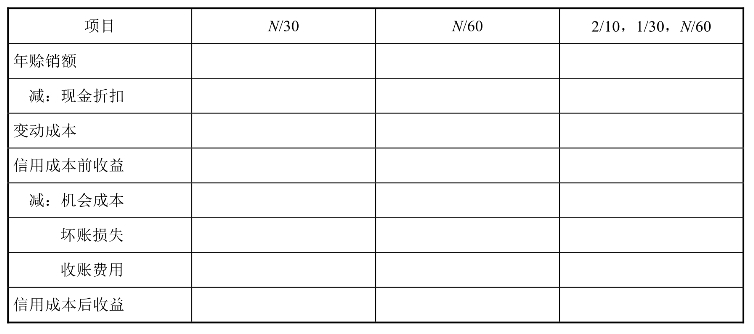

实训5−7 华强机械有限公司预测的年度赊销收入为3 000万元,信用条件为“N/30”,变动成本率为70%,资金成本率为12%。公司为扩大销售,拟订了两个信用条件备选方案:

A:将信用条件放宽到“N/60”,预计坏账损失率为3%,收账费用为70.20万元。

B:将信用条件改为“2/10,1/30,N/60”,估计约有50%的客户(按赊销额计算)会利用2%的现金折扣,20%的客户会利用1%的现金折扣,坏账损失率为2%,收账费用为58.78万元。

以上两个方案均使销售收入增长10%。

要求:根据上述资料,填列表5−8,并就选用哪种方案作出决策。

表5−8 信用条件分析评价 万元

【思维培养】

我国企业平均坏账率是5%~10%,账款拖欠期平均是90多天,而市场经济发达的美国,平均坏账率是0.25%~0.5%,账款拖欠期平均是7天。两国存在差异的原因有哪些?

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。