【知识准备】

一、财务风险

财务风险是指由于企业运用了债务筹资方式而产生的丧失偿付能力的风险,这种风险最终是由普通股股东承担的。

企业经常会负债经营,不论经营利润多少,债务利息都是不变的。当企业在资本结构中增加了债务筹资的比例时,固定性筹资成本就会增加,固定的现金流出量也相应增加。特别是在利息费用的增加速度超过了息税前利润增加速度的情况下,企业负担的债务成本增加,则净收益就会减少,发生丧失偿债能力的概率就增加,从而导致财务风险增加;反之,当债务资本比例较低时,财务风险就小。

二、财务杠杆系数

财务杠杆,是指由于固定性资本成本的存在,而使得企业的普通股收益(或每股收益)变动率大于息税前利润变动率的现象。财务杠杆反映了股权资本报酬的波动性,用以评价企业的财务风险。

EPS=(EBIT−I)(1−T)/N

式中,EPS为每股收益;I为债务资本利息;T为所得税税率;N为普通股股数。

其中,I、T和N不变,EBIT的较小变动会导致EPS较大的变动。固定利息费用是引发财务杠杆效应的根源。

当有固定利息费用等资本成本存在时,如果其他条件不变,息税前利润的增加虽然不会改变固定利息费用总额,但会降低每一元息税前利润分摊的利息费用,从而提高每股收益,使得普通股收益的增长率大于息税前利润的增长率,进而产生财务杠杆效应。当不存在固定利息、股息等资本成本时,息税前利润就是利润总额,此时利润总额变动率与息税前利润变动率完全一致。如果两期所得税税率和普通股股数保持不变,那么每股收益的变动率与利润总额变动率也完全一致,进而与息税前利润变动率也一致。

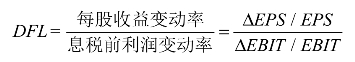

只要企业融资方式中存在固定性资本成本,就存在财务杠杆效应。如固定利息、固定融资租赁费等的存在,都会产生财务杠杆效应。在同一固定的资本成本支付水平上,不同的息税前利润水平,对固定的资本成本的承受负担是不一样的,其财务杠杆效应的大小程度也是不一样的。测算财务杠杆效应程度,常用指标为财务杠杆系数。财务杠杆系数(DFL),是每股收益变动率与息税前利润变动率的倍数,其计算公式为:

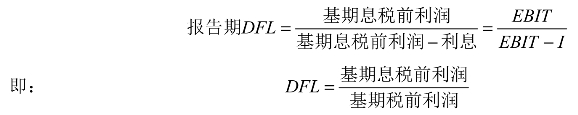

上式经整理,财务杠杆系数的计算也可以简化为:(https://www.daowen.com)

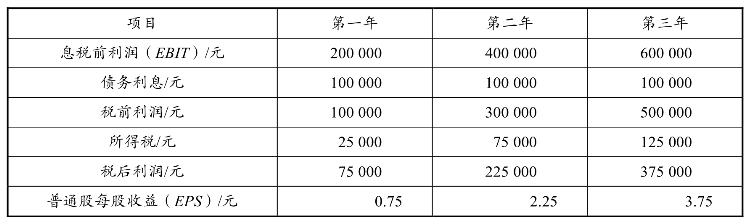

【例1−16】假设羽裳公司每年债务利息100 000元,所得税税率25%,普通股100 000股,连续3年普通股每股收益资料如表1−12所示。

表1−12 连续3年普通股每股收益资料

由表1−12可见,从第一年到第二年,EBIT增加了100%,EPS增加了200%;从第二年到第三年,EBIT增加了50%,EPS增加了66.6%。

三、财务杠杆与财务风险

财务风险是指企业由于筹资原因产生的资本成本负担而导致的普通股收益波动的风险。引起企业财务风险的主要原因是资产报酬的不利变化和资本成本的固定负担。由于财务杠杆的作用,当企业的息税前利润下降时,企业仍然需要支付固定的资本成本,导致普通股剩余收益以更快的速度下降。财务杠杆放大了资产报酬变化对普通股收益的影响,财务杠杆系数越高,表明普通股收益的波动程度越大,财务风险也就越大。只要有固定性资本成本存在,财务杠杆系数总是大于1。

从财务杠杆系数的计算公式可知,影响财务杠杆的因素包括企业资本结构中债务资本的比例、普通股收益水平、所得税税率水平。其中,普通股收益水平又受息税前利润、固定资本成本(利息)高低的影响。债务成本比例越高、固定的资本成本支付额越高、息税前利润水平越低,财务杠杆效应越大,反之亦然。

【实务训练】

实训1−12 华强机械有限公司全部长期资本为2 500万元,债务资本比例为40%,债务年利率8%,公司所得税税率25%。在息税前利润为400万元时,请计算该公司的财务杠杆系数。

【思维培养】

1.财务杠杆告诉我们如何用别人的钱为自己赚钱?

2.2026年年末,中国外汇储备余额为28 473亿美元,这为什么变成了中国经济的负担?

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。