为了便于具体执行反托拉斯法,美国司法部每隔若干年颁布一次兼并准则,用来衡量什么样的兼并可以被批准,什么样的将被否决。第一次颁布并购准则在1968年,此后在1982年重新颁布了一次,1984年对1982年的兼并准则作了修正。

(1)1968年司法部的并购指南。

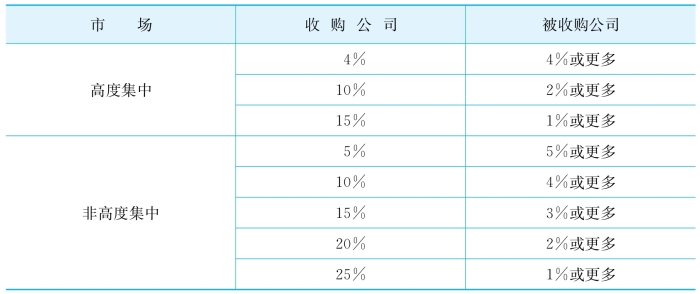

1968年,美国司法部发布了并购指南,该准则主要是依据《克莱顿法》所判的一些重大案例来制定的,列出了政府反对的并购类型。它规定了一系列标准,用以说明什么样的兼并将不会得到批准。指南使用了行业集中度的概念,即某行业四家最大的公司市场集中度超过75%,那么该行业被认为是高度集中的,则如表15-1所示市场份额的企业之间的横向兼并将可能引起质疑。1968年并购准则对纵向兼并的限制较少,对混合兼并则基本上没有限制,除非这种兼并严重地影响了市场竞争。

表15-1 1968年司法部的并购准则

(2)1982年司法部的并购指南。

1968年的并购指南过于僵化,这一问题在20世纪70年代变得更加突出。1982年司法部颁布了一套新的兼并准则。首先,该法案提出一套新的划分市场范围的方法和规则,如哪些产品、哪些企业应该划归同一市场;同时,也将定量评价方法引入,增加了反托拉斯政策的灵活度。诸如“5%规则”,即如果价格提高5%,在1年内顾客将转向哪些供应商,这些供应商就应当包括在这一市场之内;如果价格提高5%,在1年内,哪些生产者将开始生产这种产品,这些生产者也应当属于这一市场。最为重要的是,1982年的并购指南与主流经济学理论保持一致,引进了一种新的指标体系,即赫芬德尔-赫希曼指数(Herfindahl-Hirschman Index,简称HHI)取代1968年的四企业法,该指数是行业中每个公司的市场份额的平方和。

![]()

式中:Sn是该公司所占市场份额。HHI的取值在0—10 000,HHI的数值越高,代表市场集中度越大。例如,假设行业里有5家公司,每家公司份额为20%,则HHI指数将是2000;如果此时其中两家公司进行合并,则HHI指数将上升至2 800。可以发现如果一家公司占主导地位,HHI指数会显著增大。利用该指数而不是前四大公司的市场份额之和,可以更为精确地评估竞争公司的并购行为对行业集中度的影响(注意,运用HHI指数,需要认真核查并购前后市场份额保持不变的假设)。

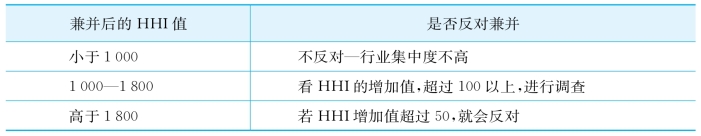

并购准则把市场集中度分为三类:低集中度的市场(HHI低于1 000)、中等集中度的市场(HHI在1 000—1 800)和高集中度的市场(HHI高于1 800)(见表15-2)。在低集中度市场,不管兼并企业的市场份额是多少,一般都得到批准。在中等集中度市场,如果兼并会使HHI上升100以上,就可能得不到批准。在高集中度市场,如果HHI的上升少于50,才有得到批准的可能。(www.daowen.com)

表15-2 HHI值与兼并指南

(3)1984年及以后的并购指南。

1984年6月14日,美国司法部再次修正了并购准则。新的并购准则开始认识到市场特征的重要性,之前的并购准则的定量标准都过于僵硬不太灵活,需要更多考虑一些定性的因素,如市场条件的变化、新企业进入的难易和美国公司在国外的影响力等。特别要考虑的是兼并对效率的影响,包括规模经济性、降低运输成本、工厂专业化、降低运输成本等。对于那些能大大提高经济效益的兼并,应当适当放宽标准。1984年的并购准则也引入了5%测试法,考察并购公司价格上涨5%时的影响,尝试检查并购后公司控制价格的能力。

1992年,司法部和联邦贸易委员会共同发布了新的并购指南,建议执法机构遵循五大步骤:①评价并购是否显著提高了集中性;②评价该项交易潜在的反竞争效果;③评价其他竞争者进入市场是否抵消并购潜在的反竞争效果;④确定交易能否带来效率收益;⑤确定并购是否会使得任一方倒闭或退出市场。

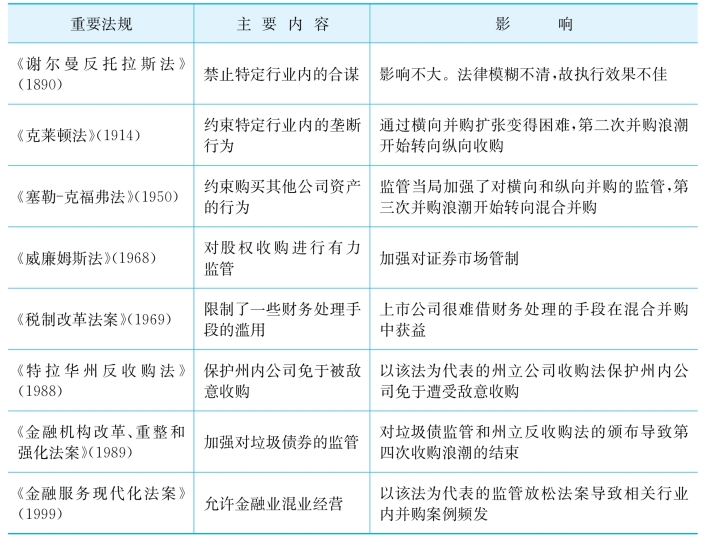

总体来说,在美国主导的五次并购浪潮中,法律与监管环境对并购活动有着深远的影响。简单来说,可以将其对并购活动产生了重要影响的法规列表归纳,如表15-3所示。

表15-3 美国五次并购浪潮相关的法律监管

资料来源:帕特里克·A.高根.兼并、收购和公司重组[M].北京:中国人民大学出版社,2010。

从监管力度角度,美国20世纪50—70年代反垄断政策执行较为严格;20世纪80年代里根总统上台实施自由经济,政府管制趋向市场自由化,同时对1968年司法部的合并指南进行放松修改,这使得20世纪80年代的反垄断法相对于60年代较为松弛,为当时的杠杆收购浪潮提供了宽松的环境。因此,一方面,行业管制的收紧和放松直接影响并购的活跃程度。例如,第一次并购浪潮中美国一些州的公司法逐渐放宽,使得公司在获得资本、持有其他公司股票、扩大商业运作范围等方面变得更加简易便捷,大大刺激了并购行为。在第五次并购浪潮中,美国服务行业取消了对行业内并购活动的管制,如电信业1996年的法案打破了原电信业跨区域运营的壁垒,金融业1999年的法案使得金融业内可以开展混业经营,这些法案使得行业内并购活动迅速增加。另一方面,法律与监管环境还影响到并购活动类型的走向。如反垄断法的实施使得企业横向并购受限,进而转向纵向并购,又进一步开展多元化混合并购;对垃圾债券的监管和州立反收购法的颁布导致杠杆收购的成本大幅提升。1999年美国国会通过了《金融服务现代化法案》,其核心内容是废止有关限制银行、证券公司和保险公司三者跨界经营的条款,准许金融持股公司跨界从事金融业务。这一法案的通过大大促进了第五次并购浪潮中银行业的兼并收购活动,同时金融工具创新活动高涨。直到2008年美国发生次债危机,让我们对金融管制放松有了更多的警惕。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。