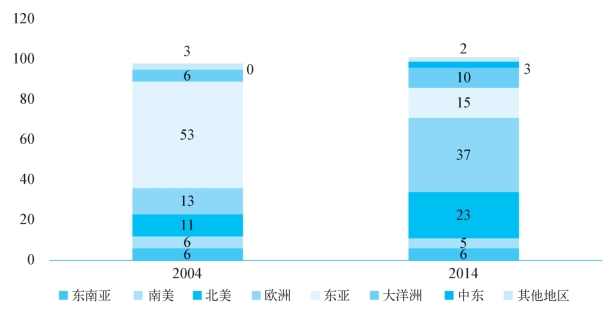

近年来,欧洲和北美地区已经超越亚洲市场,成为中国企业境外并购的首选目的地。2014年,以欧美为并购目的地的交易数量占到了中国企业境外并购交易总量的六成左右,而东亚等传统并购目的地的交易数量骤减(参见图14-3)。

图14-3 按标的所在地区划分的中国境外并购交易数量

除去交易目的地的悄然转变,中国企业境外并购在近几年呈现的主要特征如下。

(1)境外并购规模和性质多样化。中国境外并购规模的高速增长,主要受全球金融危机和经济复苏的影响。2008年欧美金融危机,许多企业出现经营不善以及资金流紧张的局面,给中国企业境外并购创造了良好的机会,与此同时中国经济保持坚挺,大量盈余现金为国内企业“走出去”奠定了基础。

(2)境外并购行业分布集中,但分散化的趋势明显。此前中国的跨国并购主体以国有企业为主,并集中在资源、能源和金融等行业,从这两年中资境外并购标的所在行业的情况来看,TMT行业已经成为绝对的引领者。据晨哨数据显示,2015年中资企业境外并购标的分布在TMT行业的交易宗数有91宗,其中,披露金额宗数有58宗,披露金额达到611.72亿美元,占比高达26.96%,在所有行业中居于首位;而2014年并购标的分布在TMT行业的披露宗数为50宗,披露金额为234.06亿美元,占比为25.59%,同样排名第一。(www.daowen.com)

另值得注意的是,2015年中资企业跨境并购分布在农业/食品、文教娱乐两个行业的标的数量和披露金额较2014年同期明显增加。尤其是农业/食品行业,2015年其披露的并购金额仅次于TMT行业,达到489.81亿美元,是2014年的10倍,足见该行业在跨境并购领域极速上升的活跃度。

(3)境外并购交易结构和方式多样化。随着中国企业境外并购规模增加,中国企业并购的交易结构和方式变得越来越多样化。大型国企凭借着其雄厚的财政资源,在资源类行业主要依靠现金支付的方式进行竞标。2008年中钢集团以12亿澳元(约合78亿元人民币)的价格,对澳大利亚小型铁矿石公司中西部公司(Midwest Corporation)提出强制性的全现金要约收购,这是中国企业首次对澳大利亚铁矿石企业直接发起收购。

资金实力相对较弱的民营企业则大多数采用中介机构参与的过渡性权益安排或融资帮助,或者利用杠杆收购等方式进行并购,上文所述的各类并购方式,比如换股收购、共同出资联合收购等也得到应用。比如,2016年昆仑万维和奇虎360对挪威浏览器开发商Opera进行联合收购,该次收购预计总耗资为105亿挪威克朗(约12亿美元),对标Opera 100%的股权。而参与收购的三方分别为北京昆仑万维科技股份有限公司、奇虎三六零软件(北京)有限公司、金砖丝路基金管理(深圳)合伙企业(有限合伙)。收购所需12亿美元的资金分为两部分,参与收购的三方直接出资20%,并由金砖丝路募集剩余80%的资金。两部分资金将汇聚在一家简称为SPV的基金旗下,并由该基金作为全面收购Opera的投资主体。在直接出资部分,昆仑万维的出资占比达70%,实际出资额约为1.68亿美元。

(4)与外资的合作水平提高,并从中积累了经验。之前进行境外并购的时候,不少国家政府认为中国企业境外并购目的是为了达到控制整个行业的印象,在国际趋势的推动下,中国企业和外资不断联手进行并购。同时,无论是国企还是民营企业,都从境外并购过程当中吸取了必要的经验,开始着重对并购人力资源开发上进行投资,建立起有效的针对境外并购的组织和管理团队,使得中国企业境外并购在整体质量上有一个“质”的飞跃。

(5)境外并购主体变化,从国企主导到民企主导。在整个对外投资当中,国有企业占据着主导地位,比如,2005—2009年,非国有制企业的并购金额最高时仅占总金额的11%,而最小时不足1%[12],在一些垄断行业,如资源类、金融类等境外并购当中,基本上并购活动的主体是国有企业。2010年末,中国对外投资存量中国有企业占据66.2%[13],就充分表明国有企业在整体上呈现一种主导角色。

新兴产业中的民营企业快速崛起,对外投资热情高涨,逐步成为对外收购的主力军。从2003年开始,国企境外收购交易额占比持续在70%以上。然而,该数值从2012年开始下降,2015年已经降至50%以下。如复星集团2014年以10亿欧元的价格收购葡萄牙最大保险公司CSS 80%的股权,之后2015年又收购美国保险公司Ironshore,成为一时国际国内社会关注的焦点。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。