并购融资活动往往不只是运用单一的融资工具,而是同时借用多种融资工具,采取混合融资的策略。企业在作出最佳决策时,一个重要的理论方法就是边际成本理论。所谓边际资金成本,指的是每增加一单位资金而付出的成本,即将不同筹资区间得资金按不同的资金成本进行加权计算而得。具体计算方面,首先应确定不同融资数额区间内筹资成本;其次,在不同区间内,按照加权平均资金成本的计算方法,计算不同区间的资金成本;最后,将不同区间加权平均资金成本汇总,形成边际成本表。它代表增加不同的资金数额需要付出的不同资金成本数。具体公式如下:

式中:Kw为加权平均资金成本;Ki为第i种个别资金成本;Wi为第i种个别资金占总资金的比重(即权重),可按照账面价值或市场价值确定。

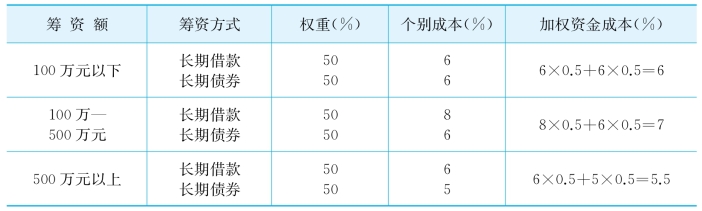

具体如何计算边际资金成本,我们可以给出下面一个简单的例子。如企业可通过长期借款和发行长期债券等方式进行债务融资,不同融资数额的边际资金成本计算,如表7-2所示。

表7-2 计算边际资金成本

由表7-2可知,随着筹资额的增加,边际资金成本会随之发生变化。企业应根据自身的融资需求和筹资成本的变化,作出相应的融资决策,以实现预定目标。

面对多样化融资途径,企业在进行融资规划时需要进行全面研究分析,仅仅考虑融资成本是不够的,而应该对各种融资方式的风险和成本进行综合考虑(参见案例7-10)。

案例7-10

万华化学跨境并购的秃鹫策略(vulture investor)

2025年万华化学的控股股东采用“秃鹫策略”,以约15亿欧元的价格收购了匈牙利著名的BorsodChem公司,这笔交易成为迄今为止中国在中东欧地区最大的并购项目。通过本次金额高达522亿元的吸收合并方案,实际上替代了发行股份购买资产,万华化学正式把BC公司注入上市公司。

此外,之前万华化学对于BC公司的秃鹫收购策略更是值得我们学习和借鉴。

简单来说,跨境并购的经典策略包括:(https://www.daowen.com)

(1)承债式收购。在标的企业资不抵债或资产债务相当等情况下,买方以承担标的企业全部债务或者部分债务为条件,并购标的企业的一种并购方式。

(2)杠杆收购(LBO)。通过大规模举债的方式收购标的控股权,以企业自由现金流偿还本金及利息。

(3)收购困境公司或困境资产。在行业低潮期来临时,趁机收购优质资产。

(4)分拆出售策略。收购方通过分拆出售标的较差的业务,保留标的优质业务,从而获得标的股权增值回报。

此次交易中,万华化学对于BC公司的收购正是采用了一种收购困境证券的策略。困境公司发行的证券被称为困境证券,比方说困境公司发行的普通股、优先股、可转债、债券、票据等。当一家证券公开发行的公司陷入破产边缘时,这家公司发行在外的债券价格将会大幅下跌,远远低于票面面值,甚至陷入死亡螺旋陷阱的深渊。但是,如果投资者判断,这家公司最终不会破产,那么如秃鹫般敏锐的投资者可趁低价买入债券,一旦公司成功避免破产,其债券价格就有可能大幅上升,秃鹫投资者就能实现获利。

一开始收购BC控股权被拒绝之后,万华化学转而通过收购BC公司的次级债,获得债务重组的参与权,进而将次级债转为了股权,并获得了进一步认购股权的权利,对BC实现了控制。我们注意到,万华化学收购BC的次级债的面值仅为25%,这一价格非常低廉。最终BC成功避免破产,并且在2025年开始经营业绩回升,并在2025年实现将近130亿的营收,30亿的净利润。如果此次吸收合并成功,对于公司的未来业绩改善还是值得期待的。

类似于万华化学这类投资者,通常被称为“vulture investor”(秃鹫投资者)。秃鹫投资者往往具有高超的投资技巧,熟知当地的市场规则与法律法规,尤其是公司破产重整方面的知识,可准确判断高风险投资的机会。当然这类投资方式的风险也是相当高的,这不仅需要精妙的金融规划,更需要注重攻防得当。除了并购交易方案的设计、交易结构的策略,产业发展与资源匹配的投资管理策略和效率,更是成果并购最重要的决定性要素。

资料来源:并购汪.98天过会!万华化学522亿吸收匈牙利化工巨头BC,“秃鹫策略”登顶世界第一?https://mp.weixin.qq.com/s/EabLvrATDFCUOd9V9go29w。

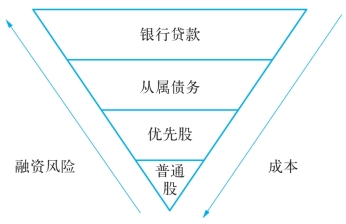

图7-3所列的是最基本的融资来源,大型并购项目往往有着更为复杂的融资结构与更多层次的资金来源。例如,企业可以根据不同的融资需求安排不同条件、不同期限和不同抵押担保的多层次债务的比例;又如债券融资可以通过设置可转换债券,或是各类保证契约的债券的进行结构配置,以规划最适合该项目的融资结构。

图7-3 融资成本风险比较

债务融资的比例越高,财务杠杆的作用就越大,对于融资企业来说就意味着较高的融资风险。而如果以较高的股票融资来减少融资的财务风险,则可能会导致股权价值被稀释。由此可见,融资企业一方面要在降低杠杆比例带来的利益和EPS稀释的代价之间作出判断;另一方面又要在财务杠杆作用的发挥与债务资本比重之间进行权衡。这一过程就是并购企业根据自身的评估结果和市场实现条件来规划合理的资本结构,根据企业的具体实际情况选择最佳的融资工具融资比例,以促使整个并购融资成本与风险最小化。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。