WACC现金流量贴现法的原理,是一个利用加权平均资本成本(weighted average cost of capital,WACC),计算无杠杆作用的自由现金流(UFCF)或流向全部资本提供者的资金的现值来进行估值的工具,现实中被广泛采用,基本公式如下:

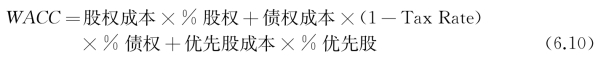

通过计算WACC估算贴现率,若包括债权、优先股和股权成本,则计算公式为:

其中,股权成本指公司普通股的贴现率,从股价增值和股息中获得的回报;债权成本指公司债权的贴现率,随利息和债权的市场价值发生变化;优先股成本,类似债权成本,但是股息不能税前抵扣,相对更高的利率,成本相对更高。

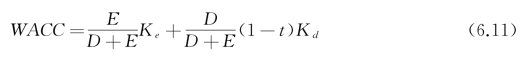

现实中若仅考虑股权和债权的加权平均资本成本(WACC)的计算公式为:

其中,各项参数的含义与一般获得途径,如表6-11所示。

表6-11 计算加权平均资本成本(WACC)的相关变量

①权益资本成本Ke。一般通过资本资产定价模型(capital asset pricing model,CAPM)计算得到:

![]()

式中:无风险收益率是指国债收益率,如美国常用10年期国债利率;风险溢价是指股票市场长期平均回报率高出无风险收益率的部分,它反映投资者投资于股票市场作为补偿整体市场风险所要求的溢价。股权风险溢价没有官方计算方式,取决于咨询公司传统上用的数字,一般发达国家用7%—9%。β是特定企业相对于股票市场的波动性,它反映了特定企业自身的风险,用于计算投资者投资该企业股票时所要求的风险溢价。

为计算被估值企业的β,首先要分析可比公司的β值。由于可比公司的资本结构可能与被估值企业差异很大,因此要将可比公司的β值折算成无杠杆的β。

可比公司无杠杆的β的平均值/中间值用作被估值企业近似的风险系数。为反映财务风险,需要重新考虑被估值公司的资本结构,计算有杠杆的β。Bloomberg中对每个公司用回归性模型,基于公司股价和市场基准指数都已经计算了杠杆β。这里,特别需要注意的是无杠杆的β与杠杆的β关系:

![]()

②确定税前债务融资成本Kd。一般通过考察市场债务融资成本获得,如查阅投资手册确定公司公开发行的债券评级或利率,或者对公开交易的债券进行加权,计算平均到期收益率。(https://www.daowen.com)

如假设无风险利率为1.55%(10年美国国债利率),所得税率=40%,则债务成本的计算方法有以下多种。

第一种是加权平均各层级债券的票面利率(coupon rate):比如公司拥有2 000美元的债券,1 500美元有5%的利息,另外500美元有7%的利息,加权平均债务成本=5.5%,税后5.5%(1-40%)=3.3%。

第二种是用损益表中的利息支出除以平均负债方式。

第三种类似方式一,但是使用每个层级债券的到期利率方式。

第四种类似方式二,但是用各层级债券和票面利率算出利息支出,除以负债的市场公允价值。

第五种风险溢价方式:Kd=无风险利率+违约利差,违约利差取决于公司信用评级核心,这可参考可比上市公司的年报并分析它们的债务成本,同时债务的账簿价值不等于其市场公允价值。

WACC等于所有投资者(包括债权人、优先股股东和普通股股东)要求的回报:每年公司的资本结构都可能变化,这取决于公司的成长周期。预测期开始一般负债比率比较高,资本支出大并且利润率低。理想情况下,应该每年使用不同的WACC来反映变化的资本结构和企业价值。但是,这会是一个循环的过程,我们需要WACC计算股权价值,同时又要股权价值来计算WACC。实际操作中,应当设定一个目标负债比率,一般是5—10年后应达到的负债比率或者同行业的平均负债率水平。

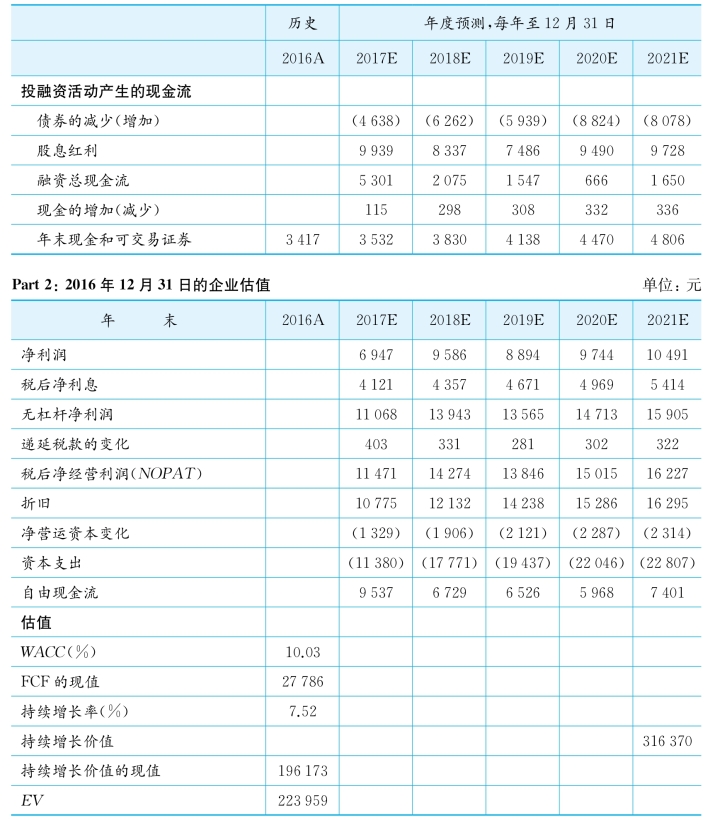

一个简单的例子是:目标公司资本结构包含80%股权和20%债权,并且有40%的税率;即按比例投资1 000百万元的企业,其中其资本结构800百万元为股权,200百万元为债权;其中股权方面,和标的公司可比公司股价长期平均每年涨8%,股息年平均2%;债权方面,实际年收益6%,并且可比公司的可比债权同样年收益为6%,则其WACC=10%×80%+20%×6%×(1-40%)=8.7%。WACC法评估模型参见案例6-5和表6-12。

在WACC法中,韦弗和威斯通模型是典型的代表。

案例6-5

WACC法评估模型

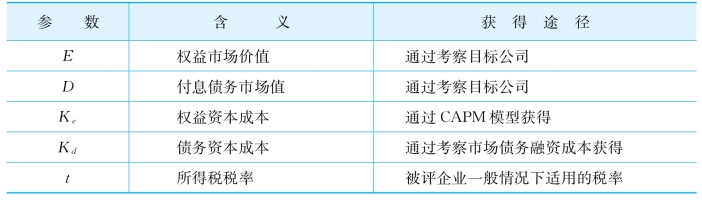

表6-12 WACC法

续 表

我们注意到,WACC和无杠杆自由现金流理念的不同在于:WACC认为一个公司的资本结构会影响公司估值。因为一开始,由于利息可以税前列支,债更便宜;但当超过一定的量,越多的债代表破产的风险越高,提升了所有投资人的风险,反而提高了WACC。

无杠杆作用的自由现金流贴现得到的是企业价值,全部资本提供者包括普通股股东、优先股股东和债权人,因此,企业价值在减去债务并加回现金后得到股权价值。为什么贴现流向债权人和股东的全部现金流,但是不直接流向股东的现金流,在财务管理领域关于企业融资的方式是否影响企业价值存在争论。财务管理理论也指出股利分配政策不应该影响价值,而仅是起到向市场传递信号的作用,避免在对某一个具体业务估值时,需要将整个企业的融资成本依据某种假设分配到此业务。这样就出现了调整现值法(adjust present value,APV)估值模型的应用。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。