(1)三角收购。三角收购划分为正向三角收购(forward triangular acquisitions)和反向三角收购(reverse triangular acquisitions)两种类型,具体根据并购目的需要采用。

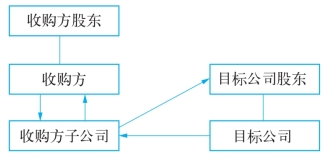

正向三角收购是指,收购方(母公司)的全资(控股)子公司或新设立的全资(控股)子公司用母公司的股票去收购目标公司,从而使得目标公司不再存续。具体过程为:首先,收购方(母公司),选定或新设一个全资(控股)子公司,并且以收购方公司的股票对子公司进行注资。其次,子公司与目标公司进行交易,子公司获得目标公司的所有资产,目标公司从子公司手里获得兼并公司的股票。最后,目标公司用兼并公司的股票从目标公司股东手里换回目标公司的股票并予以注销,目标公司解散,其全部资产包括所有的债权、债务并入子公司,目标公司原股东成为收购方(母公司)的新股东(见图2-7)。

图2-7 正向三角收购示意

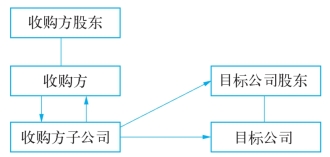

反向三角收购是指收购方(母公司)的全资(控股)子公司或新设立的全资(控股)子公司在收购过程中被目标公司所收购,子公司不再存续的一种并购模式。反向三角收购的前两步与正向三角收购相同,第三步不同:子公司与目标公司完成交易后,子公司并入目标公司,子公司解散,目标公司代替原子公司成为兼并公司的新子公司,目标公司的原股东成为收购方(母公司)的新股东(见图2-8)。

之所以采用反三角并购模式,主要是出于法律上对目标公司存续的要求,如法律上存在关于执照、担保、租赁等限制情形,有必要保留目标公司;当然也有兼并公司(母公司)关于公司未来发展的考虑,如目标公司原有的商号、商誉等利益因素。

图2-8 反向三角收购示意

资料来源:[美]萨缪尔·韦弗,弗雷德·威斯顿.兼并与收购(第一版)[M].周绍妮,张秋生译.北京:中国财政经济出版社,2003:12-17。

(2)买壳上市、借壳上市[17]。买壳上市是指非上市公司按照法律规则和股票交易规则,通过协议方式或者二级市场收购方式收购上市公司,并取得控制权来实现间接上市的目的。买壳上市的特点在于控股方通常都是向“壳”公司的控股股东支付一笔资金,取得控股权(参见案例2-17)。

案例2-17

火箭股份买壳上市

卖壳方——武汉电缆集团股份有限公司:1986年由武汉电线厂、武汉电线四厂、武汉长江电缆共同组建武汉电缆集团。1995年11月25日武汉电缆集团A股在上交所上市。(www.daowen.com)

买壳方——中国运载火箭技术研究院:中国运载火箭技术研究院创建于1957年,是中国最大的运载火箭设计、研制和生产实体,资产总额80多亿元。火箭院从1995年开始就考虑涉足资本市场,提出积极买壳上市。

买壳方案:第一步,1999年9月15日,湖北万绿原实业股份将其持有的武汉电缆2 585.64万股(占总股本26.6%),转让给中国运载火箭技术研究院,转让价为2.553元/股,总计6 600万元。转让后火箭院成为武汉电缆集团第一股东。第二步,1999年11月27日武汉电缆集团将所属子公司黄石电缆集团及其控股公司评估作价合计10 425.42万元与武汉电缆的第一大股东中国运载火箭技术研究院所属北京遥测技术研究所净资产评估作价10 369.63万元,进行资产置换,差额部分由现金补齐。经过资产置换后的火箭股份主营业务由原来的电线电缆转向航天高科技产业。

资料来源:根据公开资料整理。

收购方买壳上市通常由两步完成:第一步,非上市公司通过收购上市公司股份的方式,绝对或相对地控制某家上市的股份公司;第二步,资产转让,上市公司反向收购非上市公司的资产,从而将非上市公司的有关业务和资产注入上市公司中去。

借壳上市是指收购方通过资产置换的方式或优质资产拥有方将主要资产注入上市的子公司中(上市公司反向收购)来实现其上市。

买壳上市和借壳上市的共同之处在于:它们都是一种对上市公司“壳”资源进行重新配置的活动,都是为了实现间接上市。两者的不同点在于:买壳上市的企业一般是由收购方出资收购一家上市公司的控制权,而借壳上市的企业一般都通过资产置换的方式取得对上市公司的控制权;买壳上市一般都是由收购方向股权出让方支付资金,而借壳上市一般都由“壳”公司向资产出让方支付收购款,如案例2-18海泰发展借壳津百股份。

借壳上市的案例如大杨创世将全部公司资产与负债出售给蛟龙集团、云锋新创,收购方以现金方式支付对价,交易作价12.34亿元。同时,公司以7.72元/股,向圆通速递全体股东非公开发行合计22.67亿股,作价175亿元收购圆通速递100%股权。

案例2-18

海泰发展借壳上市

卖壳方——津百股份:津百股份是一家有着70多年历史的企业,前身为天津百货大楼,当时是华北地区第一家国营大型百货公司。1997年6月津百股份在上交所挂牌上市。由于经营战略失误,2000年津百股份发生巨额亏损9 205.83万元。

借壳方——海泰集团:天津海泰成立于1997年,注册资本5亿元,主营业务为技术开发、咨询、转让及服务。海泰控股为天津新技术产业园区管委会所属的国有独资公司,是园区国有资产的经营主体和对外投资主体。

借壳方案:2001年11月津百股份与海泰控股进行资产置换。海泰集团将其拥有的国际创业中心、火炬创业园等相关资产置换津百股份的全部资产和负债。置出资产净值3.3亿元,置入资产净值3.2亿元。本次资产置换的差价980万元将在置换协议生效后3个月内由海泰集团以现金形式向津百股份支付。通过本次置换,海泰集团的优质资产与业务注入上市公司,津百股份原有资产和负债退出上市公司。

资料来源:根据公开资料整理。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。