(1)善意并购(friendly M&A)。指并购双方经过共同协商达成协议,目标企业接受并购协议中的条件,同意并购的行为。国内企业间的兼并收购大多数都是善意并购,双方一般通过友好谈判达成协议收购。

(2)熊抱(bear hug)。熊抱是介于善意并购和敌意并购之间的收购方式,是指并购企业在采取并购行为之前,向目标公司提出并购建议,而无论目标公司是否同意,并购企业都会按照并购方案行动的行为(参见案例2-11)。

案例2-11

ALCOA收购REYNOLDS

1999年8月早期,Alcoa披露了其对Reynolds Metals进行的主动收购,要约收购包括43亿美元的股份,或每股66.44美元的股份,加上15亿美元Reynolds未偿还的债务。因为其他合理的请求收购的公司,或潜在的诸如加拿大Mean Aluminium,法国Pechiney SA和瑞士的Alusuisse Lonza Group AG等白衣骑士都已经涉及三方兼并,Reynolds看来特别容易受到伤害。

来自Alcoa首席执行官的熊抱表示它想进行善意收购,但也表示如果双方不能在一个星期之内进行协商,它可能会进行全面的敌意收购。由于Reynolds在世界范围内铝价日益下降的情况下,财务业绩不佳,以及它的防御措施软弱,同时Reynolds的唯一最大的股东——Highfields资产管理公司,拥有超过400万股股票,要求董事会建立一个特殊的独立董事委员会,并指导美林投资银行公开拍卖Reynolds。

于是在8月19日,即在收到Alcoa初始请求之后不超过2个星期,Reynolds同意被Alcon收购。

资料来源:[美]唐纳德·德帕姆菲利斯.兼并、收购和重组:过程、工具、案例和解决方案综合指南(第一版)[M].黄瑞蓉,罗雨泽译.北京:机械工业出版社,2004:112。

(3)敌意并购(hostile M&A)。敌意收购是指目标公司经营者拒绝、抗拒与收购者合作的收购,或收购方事先没有与其商量。敌意收购中目标公司的经营者经常采取反收购措施来阻碍收购的顺利完成。

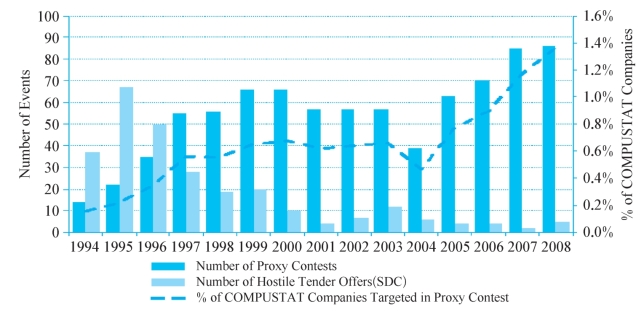

图2-2 以美国为例的1994—2008年的敌意收购与委托书收购数目

代理权争夺,或者说委托书收购(中国),是敌意收购中用到的一种方式,即收购者通过征集股东“委托书”,代理股东出席股东大会并行使表决权,控制目标公司董事会、改组董事会等方式实现对目标公司的收购,这会产生新的管理层,但不用支付收购溢价。因此,自21世纪以来,在美国资本市场,越来越多的投资者股东开始采用代理权争夺,而不是径直采用敌意收购,这样可以节约收购成本(参见图2-2的相关数据以及案例2-12)。(www.daowen.com)

案例2-12

加拿大太平洋铁路公司案例——Canadian Pacific Railway

积极行动主义的对冲基金经理(activist hedge fund manager——bank)William A.Ackman想要用太平洋铁路公司的前CEO E.Hunter Harrison来替换现任的CEO Fred Green。此时,Ackman管理的基金持有太平洋铁路公司大约14.2%的股份,但是该提议遭到了董事会的拒绝。Ackman便威胁说要在下一年度会议上,征集委托书,并行使委托表决权的方式来替换董事会的全部15个席位。最终真正的委托书收购也许不会发生,但是即使不发生,这个威胁也会影响到事件的结果。

资料来源:纽约时报,2012-01-09。

当然,目标公司可以针对敌意收购采取反收购措施,例如在公司章程中添加预防性条款:遭遇恶意收购,收购者须向原有股东、债权人及企业的高管支付一笔可观的补偿金额,给收购者设置极高的附加成本,驱赶潜在的套利者;采取出售、分拆被收购者看重的优良资产;增加企业的负债额、向股东发放额外红利等财务性措施,以降低恶意收购者的收购价值。如中国VIE公司新浪对抗盛大的敌意收购,就采用了股权摊薄这一“毒丸(poison pill)计划”,并成功阻击了盛大的进一步入侵计划(参见案例2-13)。

案例2-13

新浪反收购的“毒丸计划”

2005年2月19日,盛大宣布已经持有新浪19.5%的股份,成为新浪第一大股东,并表示将继续增持股票,获得对新浪的控制权。

这两家互联网公司都注册于英属开曼群岛,并均于美国纳斯达克证券交易所上市。这起收购案例是首例遵循美国法律进行并购的中国案例。

盛大先悄悄收集筹码,且突然宣布收购。2月22日,新浪宣布启动“毒丸计划”反收购:对于3月7日记录在册的新浪股东,他所持有的每一股股票,都能获得一份购股权。如果盛大继续增持新浪股票致使比例超过20%时或有某个股东持股超过10%时,这个购股权将被触发,而此前,购股权依附于每股普通股票,不能单独交易。一旦购股权被触发,除盛大以外的股东们,就可以凭着手中的购股权以半价购买新浪增发的股票。按照购股权的行使额度150美元、总股本5 048万股、盛大持有984万股来计算,假设股价为3月7日的收盘价32美元,则购股权触发后新浪总股本将变为43 148万股(4 064万股×150/16+4 064万股+984万股),盛大原先持有的984万股票占总股本19.5%,一经稀释就降低为2.28%。这样,“毒丸计划”稀释股权的作用就得到了充分的体现。如果盛大停止收购,新浪董事会会以极低的成本(每份购股权0.001美元或经调整的价格)赎回购股权,用几万美元支付这次反收购战斗的成本。

最终盛大对持有的新浪股份进行了抛售,“毒丸计划”并没有被触发,盛大收购新浪以失败告终。

资料来源:李明瑜,袁朝晖,徐蕾.盛大新浪攻防术[J].证券市场周刊,2005-03-13。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。